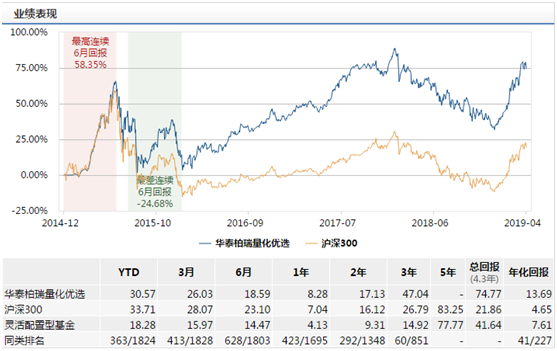

一、基金净值走势图分析

数据来源:Wind, 展恒基金研究中心

截止日期:2019年4月23日

华泰柏瑞量化优选混合成立时间四年半,从净值图看,在基金成立前半年,走势与沪深300基本持平,由于这个阶段正是2015年的第一波牛市,所以增长幅度很大,从2015年7月左右开始,随着沪深300指数的震荡下跌,基金开始出现回撤,但幅度小于沪深300,之后的总体变动趋势仍与沪深300基本一致,基金成立迄今为止,回报率也是处于一个较高的水平。但也可以看出,在近六月内,基金表现并不如沪深300指数,主要是因为在今年的第一季度市场虽有所回暖,但基金经理认为同时也出现了对于一些基本面较差的股票和一些概念股的过度炒作,而这种表现是不可持续的,根据基金经理所坚持的根据基本面量化的选股策略,之后市场进入根据基本面进行投资的状态,把握结构性行情,该基金的表现还是可以期待的。

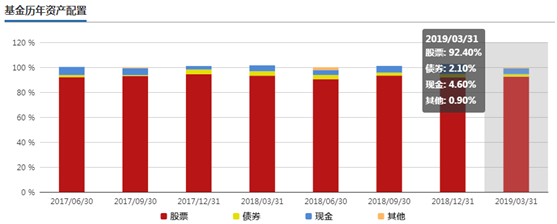

二、基金历年资产配置

数据来源:Wind, 展恒基金研究中心

截止日期:2019年3月31日

上图是近两年来华泰柏瑞量化优选混合的资产配置状况,可以看出华泰柏瑞量化优选混合的股票持仓一直高于90%,而债券持仓很少,其余部分为银行存款,是一只偏股型的混合基金,从资产配置来看,高股票持仓可能会使这只基金的风险显得偏高一些,甚至在2018年市场整体下挫的情况下对股票的持仓也未减少,但这也为后期的反弹提供了条件。

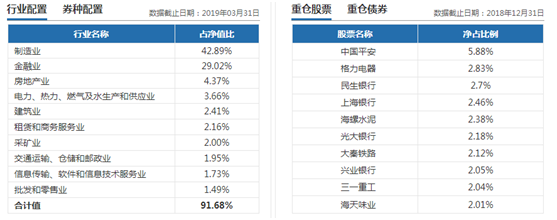

三、基金重仓股票分析

数据来源:Wind, 展恒基金研究中心

基金所持股票的行业比较多,但集中度较高,仅制造业与金融业两个行业占比就超过70%,较高的集中度也可能会增大基金的风险,但是根据2019年公募基金一季度报的披露,统计表明制造业和金融业正是大部分公募基金经理重点加仓的方向,基金经理普遍看好这两个行业。除此之外,前十名重仓股票占比较低,说明在公司的选择上较为分散,且这些公司都是业绩非常好的公司,在某种程度上又中和了一些行业集中带来的风险。

四、基金公司和基金经理分析

华泰柏瑞基金管理有限公司管理的资金规模近千亿,成立已有15年之久,在基金管理公司中排名靠前,曾几度获得过被动投资金牛基金公司、年度最佳品牌形象基金公司等荣誉称号,管理基金七十多只,基金经理20人,超过基金管理公司平均水平,基金经理任职年限2.5年,也高于行业平均水平,所以该基金管理公司是非常值得信任的。

华泰柏瑞量化优选混合的基金经理有两人,田汉卿是公司副总,从业经验17年,投资年限5.72年,目前管理13只基金,资产规模达150亿元,她管理的基金业绩大多都高于同类平均水平,任期内回报率高达145.64%;基金经理盛豪从业11年,在做基金经理之前有着较为丰富的量化投研经验,目前也是公司量化投资部副总监,投资年限3.52年,任期回报率69.48%,管理9只基金,资金规模55.89亿,华泰柏瑞量化优选混合是他最早开始管理的基金,所以在经历的投放上占比会较大一些。两位基金经理都是非常优秀的基金经理,且在任职期间也没有跳槽,也降低了基金的风险。

华泰柏瑞量化优选混合曾被评为最受欢迎量化基金产品,主要是通过定量投资模型,选取预期收益较好的股票组合进行投资,在基金选择上,通过定量投资模型会在标的的选择上更为精确,而且2019年以来A股表现非常不错,这只基金也有可能乘势获得不错的收益。