展恒基金君在《短债基金收益高出货币基金近1倍,一文读懂短债基金与货币基金的区别》一文中讲述了货币型基金与短债基金的区别,分别从收益风险、赎回到账日期、手续费等角度进行了描述。

从收益方面,货币型基金(宝宝类产品等)今年以来七日年化收益率不断走低,曾经一度火热、跑赢银行一年期定存收益率的货币型基金走向了“2”时代。

在目前A股市场持续震荡,外部因素不确定以及国内4月经济数据走低的背景下,短债基金再度走上“风口浪尖”,并被投资者们称为“货币型基金增强版”。短债基金的迅速发展在于2018年中美贸易摩擦的A股下跌行情下,2018年,短债基金的基金规模得到迅速发展,从2017年的47亿持续增长到2018年底的1513亿,目前市场上超一半的短债基金于2018年发行成立。

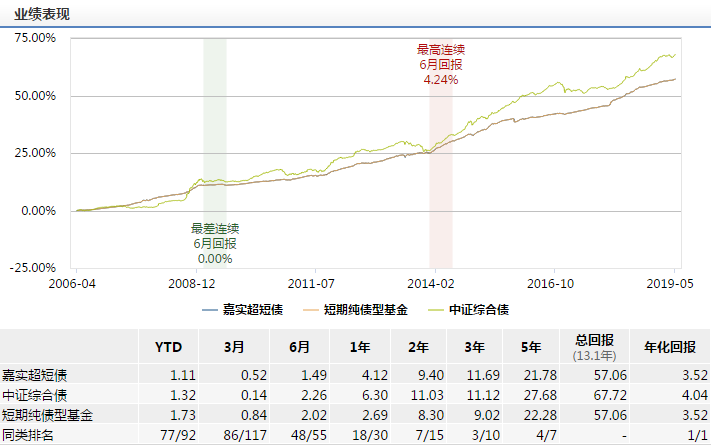

短债基金并不是像科创板一样是新兴产品,最早的短债基金是2006年成立的嘉实超短债(070009)。而由于短债基金在收益率上没有纯债基金有优势,在流动性上不如货币型基金有优势,因此市场上投资者对短债基金并无特别看好。

短债基金的逆转在于2018年市场情况的变化,一是流动性宽松背景下债券市场尤其短债的大幅回暖,货币型基金的收益率开始持续下跌。同时,由于流动性新规规定,货币基金快速赎回上限为1万,无法满足机构及部分个人的流动性需求。相比之下,短债基金以其预期收益率高、产品期限短、客户现金管理方便而逐渐替代了货币基金的部分功能,视作“货币型基金增强版”。

从投资范围来看,短债基金除可以投资货币基金投资的标的(通知存款、1年期以内的定期存款、商业票据、剩余期限一年内的债券等)外,还可以投资国债、政策金融债及企业债等,且80%以上资产投资于债券。

从收益和波动性看,短债基金都要高于货币基金,短债基金是净值计价的,短期内债券市场波动存在净值下跌从而亏损的可能,但若持有6个月以上大概率是盈利的。根据Wind数据统计,短期纯债基金在2018年的最大回撤仅为-0.28%,优于中长期纯债型基金的-0.79%。以嘉实超短债(070009)为例,收益率曲线曲折向上,虽然某些时候会出现向下的回撤,但若从长期来看,每年的收益都是正的。

从流动性来看,货币基金由于流动性新规下快速赎回额度上限为1万元,因此流动性水平有所降低,但赎回并不收取费用;而部分短债基金赎回则会收取费用,这也是看持有时间而定,例如嘉实超短债是持有超过7天后不收取赎回费,而其他的短债基金一般是持有30天后才不收取赎回费。

从赎回到账时间来讲,也是不同的。货币基金可以实现1万元的快速赎回业务,但是短债基金赎回的到账时间一般为T+1至T+3不等。

基于目前市场的表现,当前市场基本面较弱,央行在前期进行了定向降准,综合来说目前资金面平稳宽松,在市场阶段性震荡的过程中,债市恢复有空间。面临着货币型基金目前的7日年化收益率已降至2.3%的新低水平,短债基金的收益相对货币型基金还是较有吸引力。

对于短债基金的投资,如果对流动性和到账时间要求并无什么要求的话,短债基金可以作为“货币基金的增强版”来投资,在投资期限上,短债基金风险较低,收益率短期可能会有波动,但长期来看收益率还是可观的,因此,投资者若持有短债基金,可以中长期持有,但由于短债基金也会有赎回费,而且由于债券型基金的收益并无混合型基金和股票型基金高,因此不建议频繁调仓,在超过收取赎回费的持有期间后,对短债基金的持有期间长短要求就不是很高了,投资者同时可以对当前的市场资金面进行判断,改变不同类型基金仓位的配置而选择申购和赎回。