2月A股市场各大指数及行业涨跌情况如下图:

2月A股市场呈现震荡走势,市场各大指数有所反弹,其中中证500指数涨幅居前。指数按涨跌幅排名依次为:中证500涨4.15%、上证指数涨3.00%、科创50涨1.66%、深证成指涨0.96%、上证50涨0.88%、沪深300涨0.39%、创业板指跌0.95%。从行业板块来看,31个申万一级行业中涨多跌少,涨幅排名前三的分别为有色金属、煤炭、基础化工,涨幅分别为17.18%、15.53%、9.71%,跌幅排名前三的分别为家用电器、非银金融、传媒,跌幅分别为4.79%、2.98%、1.39%。

3月操作建议:3月国内将迎来两会,在2022年地方两会提到的发展任务中,“稳增长”仍是重中之重,投资、消费、产业升级等作为“稳增长”着力点的重要性显著提升,新老基建投资有望实现高速增长,带动产业链上的相关上市公司实现较高的相对盈利增速。从各地提出的目标来看,在新基建方面,5G基站、互联网、技改、新能源等项目成为发力重点。延续十四五规划对创新驱动和科技自立的重要定调,科技创新尤其是数字经济有望成为2022年两会工作的亮点,数字产业化、产业数字化、数字基础设施建设、数字技术创新应用方向值得关注。

1.工银瑞信文体产业A(001714)

· 该只基金主要投资于文体产业中具有长期稳定成长性的公司,在2021年四季度末,配置的行业以信息技术和消费为主。

· 基金经理袁芳从业年限超13年,任职年化回报超过20%,凭借长期持续的专业投资能力,在基民圈儿家喻户晓。

· 该基金长期业绩优异,成立以来年化回报高达23%,各年度收益率持续跑赢沪深300和同类平均,多次获得“金基金”、“金牛基金”等奖项,在2020年荣获“金基金股票型基金三年期奖”。

2.工银瑞信前沿医疗A(001717)

· 国内首只专注于前沿医疗领域投资机会的行业主题基金,长期看好创新药及创新药产业链等方向,在2021年四季度减持部分估值偏高的CXO二线个股,增持低估值稳健成长个股。

· 基金经理赵蓓拥有金融学和药学的复合背景,研究覆盖药学、生化、临床、科技创新等细分领域,是目前市场中比较优秀的基金经理之一,现任工银瑞信投资总监,任职年化回报约为18%。

· 该只基金成立以来年化回报超过20%,各年度收益率跑赢同类平均,今年以来医药板块大幅回调,目前估值相对合理,长期看好。

3.嘉实农业产业(003634)

· 该只基金是农业主题基金,长期看好转基因种子的农业细分方向。从政策方面来看,2022年农业板块具备重要的战略配置价值,经过前期的回调,农业估值处于历史低位,预期将有超额收益。

· 基金经理吴越,2013年6月加入嘉实基金,先后负责A股食品饮料、轻工等行业的研究工作,现任嘉实大消费研究总监,任职年化回报超过20%。

· 农业产业基金具有高波动、高弹性、周期驱动为主等特征,因此适合风险偏好较高、具备中短期回撤承担能力的投资者。

4.融通中证云计算与大数据A(161628)

· 该只基金是一只被动指数型基金,在2020年12月转型,转型后紧密跟踪中证云计算与大数据主题指数。

· 近日,“东数西算”工程正式全面启动。“东数西算”通过构建新型国家级算力体系,将东部算力引导到西部,优化布局,促进东西部协同发展,云计算、数据中心等领域或将是首要受益方向。

· 科技领域方面偏软件的板块,包括云计算、人工智能等行业,目前估值处于历史平均以下,同时长期成长性比较确定。从长期来看,政策支持、业绩增速潜力更强。

5.中欧价值智选回报A(166019)

· 该基金重在寻找盈利质量高、估值合理、分红率高的优质公司,投资范围广泛,分散于国防军工、计算机、房地产、电气设备等不同行业,前十大重仓股权重为42.37%。

· 基金经理袁维德属于中欧基金较为优秀的中生代经理,坚持低估值,兼顾成长性的价值风格“黑马”,投研能力已经覆盖了科技、大消费、地产金融、制造业等多个行业。

· 2021年收益回报为52.41%,在同类基金中排名靠前,在2021年震荡的行情下,该基金年内最大回撤仅有6.18%。

6.中欧新蓝筹A(166002)

· 投资策略方面:注重挖掘被低估的未来成长性较好的企业,自下而上、精选个股,注重买入股票的安全边际,中长期投资成长潜力大的个股,以充分分享中国经济高速成长的成果。

· 该基金属于平衡型风格基金,四季度末重仓银行、食品饮料、交通运输、休闲服务等行业,多次获得“明星基金”、“金牛基金”等奖项。

· 基金经理系周蔚文投管年限近15年,经验丰富,属于老将基金经理,现任中欧基金投资总监,接管该基金后收益回报已经翻了3倍,年化回报超过15%。

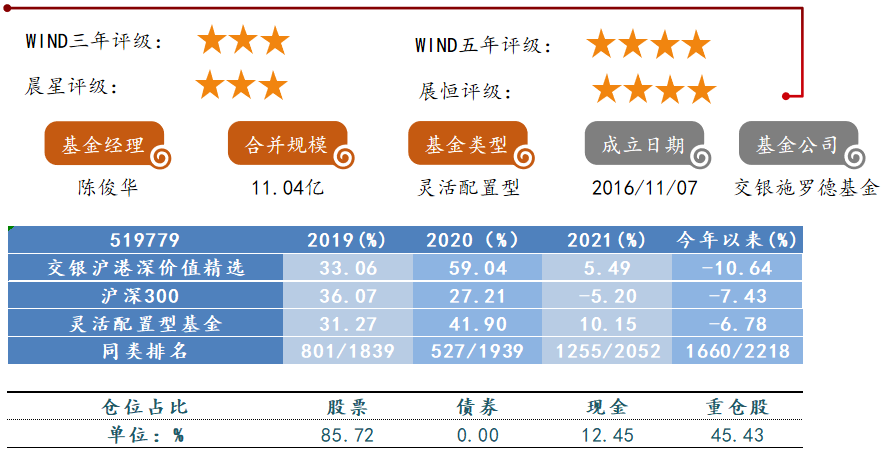

7.交银沪港深价值精选(519779)

· 该基金主要投资于沪深两市和港股市场的优质企业,重仓电子、电气设备、交通运输等板块优质标的,四季度末A股市场投资比例为63.30%,港股市场投资比例为22.72%,减仓港股而加仓A股。

· 港股市场聚集了一大批优质上市公司,具备中长期配置价值,近期港股市场大幅回调,在当下时点,正蕴藏着大量投资机会。

· 基金经理陈俊华是交银施罗德基金公司跨境投资副总监,拥有16年从业经验以及A+H两地市场投研经历,管理该只产品任职年化回报达到15%。

8.国富弹性市值(450002)

· 该基金在2021年四季度末重仓金融、汽车配件等行业,持股比例为86.39%,前十大重仓股仓位合计50.53%,持股比例适中。

· 该只基金成立时间较早,经历多轮牛熊市场的检验,成立以来年化回报超过17%,长期业绩稳健,且凭借长期以来的业绩表现多次获得“金牛基金”、“金基金”等奖项。

· 基金经理赵晓东投管年限超过12年,是市场上少有的“双十”基金经理之一,他严格恪守逆向投资规则,偏好寻找业绩较为稳定且估值被市场低估的行业和个股。

9.交银阿尔法A(519712)

· 该只基金通过积极发挥团队选股优势,结合基本面多因子指标等组合管理手段,筛选出具有显著阿尔法的个股,追求持续稳定的长期收益。

· 在四季度末,该基金重仓医药生物、房地产、化工、电子等行业,持股比例为76.74%,持股集中度为43.17%,持股比例相对较低。

· 基金经理何帅被称为“交银三剑客”之一,他的投资理念是以绝对收益为导向,而不是做配置、跟随市场,他管理的3只基金年化回报均超过20%,交银阿尔法近3年持续沪深300指数,在同类基金中排名相对靠前。

10.华泰柏瑞量化创优(004394)

· 该基金利用定量投资模型,跟踪创业板指数,力求实现超越创业板指数收益率的投资回报。从各年度收益来看,该基金成立以来各年度能够跑赢创业板指,斩获超额收益。

· 在2021年四季度末重仓电气设备、医药生物、非银金融等板块股票,行业布局较为分散,持股集中度为41.94%,个股配置分散,可有效控制集中性的风险。

· 基金经理田汉卿证券从业年限超过25年,投资年超过8年,是华泰柏瑞量化策略的女掌门,管理该只基金后任职年化回报超过15%。

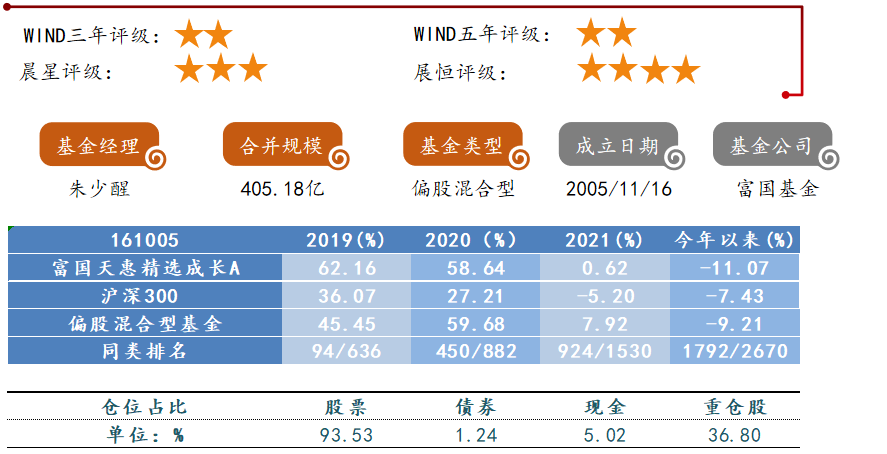

11.富国天惠精选成长A(161005)

· 行业配置比较均衡,既有传统行业、也有新兴成长型行业,覆盖食品饮料、医药生物、电气设备、电子等等。

· 基金经理朱少醒“掌管”的该基金长期保持高仓位运行,淡化择时,精选“快速成长、合理定价”的个股,对看好的股票会重仓持有,有些重仓股是长期持有,持有时间超过4年,期间也会根据市场情况进行波段操作。

· 该只基金成立时间超过15年,成立以来年化回报近20%,基金经理朱少醒自基金成立时便一直管理,任职稳定性极高。

12.华安策略优选(040008)

· 该基金主要采取自下而上的策略,辅以“自上而下”的主题优选策略和逆势操作策略,精选行业龙头,坚持价值投资理念,多次获得“明星基金”、“金牛基金”等奖项。

· 该基金在四季度末配置了银行、化工、电子、钢铁等多个行业个股,行业布局分散,分散了投资风险,持股比例为92.60%,持股比例较高。

· 基金经理杨明是一名公募老将,拥有超过13年的投管经验,任职期间严格恪守能力圈,有着极强的风险控制意识。

13.华夏能源革新(003834)

· 华夏能源革新是聚焦新能源主题的股票型基金,股票占比80%-95%,仓位适中,持股集中度适中。站在长周期的角度,新能源行业的优质公司具备高成长空间。

· 基金经理郑泽鸿,财政部财政科学研究所经济学硕士,9年证券从业经验。在管基金总规模为309.86亿元。2017年6月任职本基金基金经理,任期收益已经翻了2倍,任职年化回报超过30%。

· 该基金目前持仓聚焦新能源车上游材料、电源设备、汽车零部件、整车等板块。

14.汇丰晋信低碳先锋(540008)

· 该只基金长期聚焦投资低碳和新能源等行业,认为新能源行业长期空间大、渗透率低、优质公司多,同时会有不少技术创新的投资机会,用基于基本面和估值的投资策略,动态把握新能源行业的投资机会。

· 作为2020年股票型基金冠军,陆彬一直保持初心,是近几年成长较快的新星,以极度的勤奋著称,不断拓宽自己的能力圈,坚持“逆向、左侧、低估值”的投资风格。

· 该基金自成立以来,年化收益率超过14%,大于同类平均水平,远远跑赢业绩比较基准。

15.国泰江源优势精选A(005730)

· 江源的组合构建采取核心加卫星的体系,在四季度末重点投向化工、电气设备、计算机、休闲服务等行业,前十大重仓股占比为54.30%,持股集中度适中。

· 基金经理郑有为担任公募基金经理仅2年多,但他有丰富的投研经验,重视资产配置与个股结合,重视绝对收益与回撤控制,所管理产品均展示出较好的回撤控制与夏普比率,投资目标上追求可持续性回报,而不是阶段性的高弹性。

· 该只基金成立以来年化回报超过23%,各年度收益都远远跑赢沪深300和同类平均。

16.信达澳银新能源产业(001410)

· 该只基金是一只新能源主题基金,坚持对于新兴产业的配置方向,重点配置了新能源车、新材料、光伏、风电、高端装备、半导体等领域。

· 基金经理冯明远担任信达澳银联席投资总监,他作为一名自下而上的个股型选手,持仓非常分散,对于单只股票的持仓比例一般不超过3%,换手率较低。他还有一个鲜明的特点:调研狂人,每年调研的公司有上百家。

· 从过去3年的净值走势来看,信达澳银新能源产业始终大幅跑赢业绩比较基准与大盘,持续获得超额收益,展现出优秀的盈利能力。

17.汇添富消费行业(000083)

· 该只基金是一只消费主题基金,在2021年四季度整体上持仓结构稳定,增加了品牌中药消费品、新能源汽车等行业的投资,前十大重仓股占比为62.264%,持股集中度相对较高。

· 基金经理胡昕炜是汇添富自主培养的基金经理,消费行业研究员出身,是国内优秀的公募消费基金管理者之一,在2016年接管该只基金后任职年化回报超过22%,在同类基金中排名靠前。

· 中国内需市场广阔,消费潜力巨大,消费行业有望持续保持稳健增长。

18.华安媒体互联网(001071)

· 该只基金重点投向与媒体、互联网相关的子行业或企业,在四季度末重仓电子、休闲服务、传媒、机械设备等板块,前十大重仓股占比为42.68%,持股集中度适中。

· 基金经理胡宜斌拥有超过6年的投管经验,是一位成长风格“中观选手”,主要布局在TMT等自己擅长的成长领域内,注重安全边际。

· 该基金成立以来年化回报为17%,在颓市中反弹很好。在2021年震荡的市场行情中,实现35.43%的收益回报,大幅跑赢沪深300和同类平均。

19.工银瑞信新金融A(001054)

· 该基金深挖所界定的新金融主题股票,分享经济转型和金融改革的红利,在2021年四季度末重仓国防军工、银行、非银金融、食品饮料等板块,配置较为分散。

· 基金经理鄢耀投管年限超过8年,是一名与众不同的大金融风格基金经理,看重个股的成长性和ROE,投资组合长期以大金融、大消费和一部分科技为主,收益来源不依赖市场风格。

· 该只基金自2015年成立以来,年化回报达到17%,近三年持续大幅跑赢同类平均和沪深300。

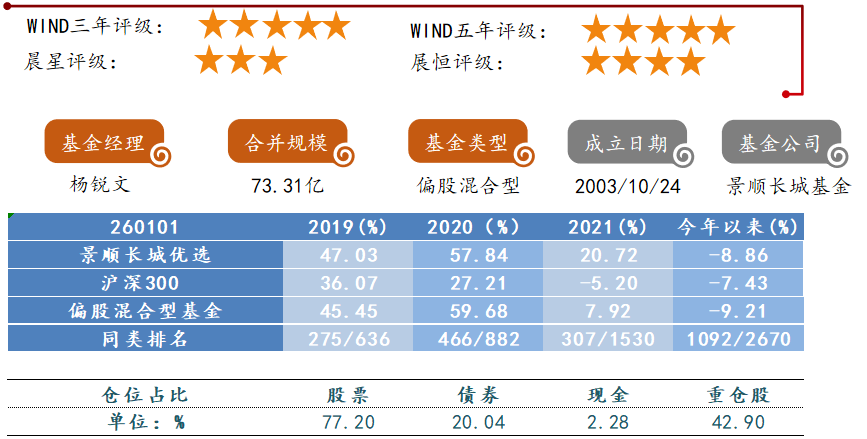

20.景顺长城优选(260101)

· 该只基金坚持投资具有伟大前景的新兴产业企业,并伴随他们成长,而不是趋势增强、寻求市场热点。在2021年四季度末,重仓电子、机械设备、交通运输等行业板块。

· 基金经理杨锐文沿着产业趋势主轴投资,以不变的产业趋势去应对变化的市场,寻找产业趋势、优秀的公司以及合理的估值。对所管基金的重仓股都进行持续高频追踪,以动态的视角持续观察行业和公司,进行上下游逻辑验证。

· 该基金收益较稳,回撤较低,连续5年业绩表现优于同类平均及沪深300。

21.易方达新经济(001018)

· 该只基金四季度在组合仓位和行业配置层面作出了较为积极的调整,增加了军工板块、降低电动车及光伏板块配比,并逢低增持了食品饮料、医药、计算机等行业,获取一定的绝对收益。

· 基金经理陈皓拥有近10年的公募基金投管经验,现担任易方达投资一部总经理,任职年化回报超过18%,自该只基金成立时便一直担任基金经理,任职稳定性高。

· 该只基金长期业绩稳定,成立以来年化收益率高达21%,近3年持续跑赢沪深300指数和同类平均,排名靠前。

22.融通健康产业A(000727)

· 该只基金坚持“守正出奇,逆向投资”的投资风格,用绝对收益的理念做相对收益,目前重点布局创新药及其产业链、高端器械、零售药店及类消费等高景气度资产。

· 截至2021年四季度末,该基金的股票仓位为91.90%,前十大重仓股仓位为63.66%,在2021年医药板块整体表现欠佳的情形下,该只基金实现14.92%的收益回报。

· 基金经理万民远具有医学的学历背景,证券从业年限超过10年,自2016年8月接管该只基金后,任职年化回报达到18%。

23.银华富裕主题(180012)

· 2021年四季度末,该基金的持仓主要集中在消费和医药板块,其中消费偏向于高端白酒这类业绩具备长期确定性的品种,医药偏爱于制造和创新龙头。

· 现任基金经理焦巍是经济学博士,经历过多轮牛熊震荡。焦巍的投资风格集中在能力圈做长期稳健的投资,同时与伟大的企业长期共行。

· 该基金自2006年成立以来,收益回报已经翻了十倍,成立以来年化收益率超过17%,在同类基金中排名靠前。

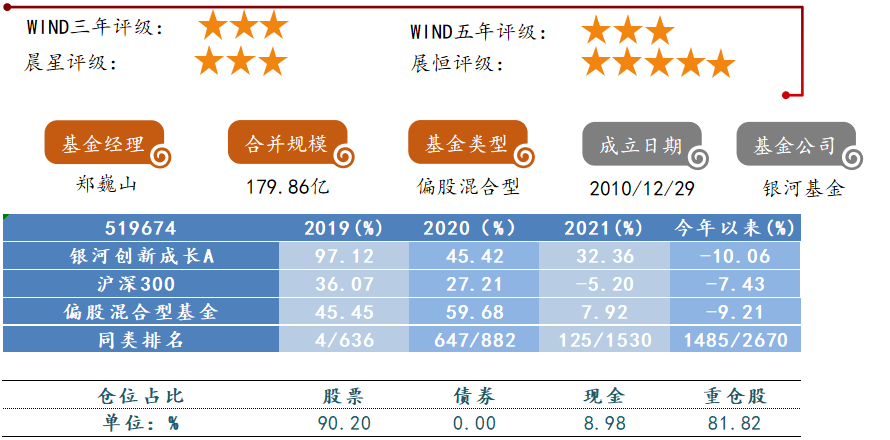

24.银河创新成长(519674)

· 该只基金主要投向具有创新属性的科技领域,主要投资方向为半导体产业链、5G及应用、消费电子、汽车电子等。在四季度末,前十大重仓股仓位合计为81.82%,持股集中度较高,适合于风险偏好较高的投资者。

· 该基金成立以来年化收益达到18%,近3年各年度收益率大幅跑赢沪深300指数和同类平均,斩获较高的超额收益。

· 基金经理郑巍山目前管理规模为187.21亿元,目前在管2只产品的任职年化回报均超过25%。

25.华安逆向策略A(040035)

· 在投资策略方面,该只基金采用基于投资者情绪的逆向择时策略、基于估值恢复的行业配置策略、基于逆向思维进行个股精选策略。

· 基金经理万建军是一位价值投资者,极度看重跟踪,认为90%的牛股是跟踪出来的,坚持“好行业、好公司、好价格、好阶段”的投资框架,不买行业阶段向下的公司。

· 在2021年震荡的市场行情中,该只基金实现26.50%的收益,在同类基金中排名靠前,并且广受机构投资者的认可,在2021年四季度末被多只FOF基金重仓持有。