当下,我国处在改革发展的关键节点,供给侧正在经历深度调整。经济中枢下移,10月主要经济指标显示减速仍在持续。为保持经济增长,我们有三种策略:

1. 货币政策放松,央行开闸放水,大水漫灌,让流动的货币去疏通经济体系中的淤塞。

2. 财政政策放松,扩大财政支出,大量投入基础设施建设,推行政府补贴。

3. 财政政策放松,缩减政府的收入,为社会减税,让利人民。

事实上,我们选择了正确的策略,国家正在做的事情就是避免第一条的情况出现,而适当地运用第二条,积极地推动第三条。

为什么选择这种策略搭配呢?

1.投入大量货币到社会中,真正能让钱用在刀刃上吗?经济的增长,归根结底是社会生产的发展,也就是实体经济的发展,靠的是每个中国人的勤劳。如果说企业是土地上一株株待浇水的禾苗,大水漫灌,有多少水是白白流走或渗入土壤的呢。这里流走的那部分就是进入国际市场的钱,而渗入土地的那部分就是被房市、股市、债市等资本市场大量吸收的钱,而真正解决企业生产问题的资金不多。可以说是这是一种货币有效利用率很低的策略,而且有危害,推高了资本品的价格,推高物价水平,物价上涨,就会影响企业的采购和居民的消费,经济就会进入恶性循环。

在货币层面,目前央行只采用了定向将准(针对特定银行)、外加政策工具的组合策略,为的是实现精准滴灌,只针对中小民营企业提供融资便利。可以看出央行的导向很明确,中性偏松的货币政策是精准的、是严格为服务实体经济定制的。

2.财政出资,在教育、医疗、科技、文体、节能环保、交通、农林、社区等公共项目的建设上投资或补贴,为社会兴办大型的、一般企业和个人完成不了的基础项目,可以为社会生产提供更好的硬件支持和专项资金支持。

今年1-10月份主要财政支出项目同比增长:

--教育支出25345亿元,增长6.3%

--科学技术支出5757亿元,增长12.1%

--文化体育与传媒支出2444亿元,增长4.9%

--社会保障和就业支出22972亿元,增长9.4%

--医疗卫生与计划生育支出13283亿元,增长7.7%

--节能环保支出4387亿元,增长7.5%

--城乡社区支出19264亿元,增长5.5%

--农林水支出15126亿元,增长9%

--交通运输支出8926亿元,增长3.9%

--债务付息支出6296亿元,同比增长20.1%

3.减税减费,让企业和广大消费者的支出减小,就可以拿出更多钱投入到新一轮的生产和消费,让经济进入良性循环。如果直接向社会投入货币,可能助长机会主义和懒惰。而给社会减负,更能激发企业和人民的生产热情,激励人们靠勤劳和智慧创造更多价值,收获的是实实在在的满足。

今年10月份:

--全国一般公共预算收入15727亿元,同比下降3.1%。

--全国一般公共预算收入中的税收收入13464亿元,同比下降5.1%。

当然,扩大支出缩减收入两项财政政策并举,必然带来高额的财政赤字,也就是政府收不抵支的情况将加重。从2016年-2018年,近三年中国财政赤字新增了4万亿规模目前来看,土地收入仍然是地方政府解决这一问题的首要方案,2018年地方政府卖地的速度明显加快,全年卖地收入达到了4.7万亿,同比上涨了32%。

但这是在新财政收入源没有完全打开的短期之举,严密的房价调控政策会保持房价的稳定,将土地财政潜在的危害紧缚、压缩到最小,宏观面复苏后,新财政收入结构将出现。

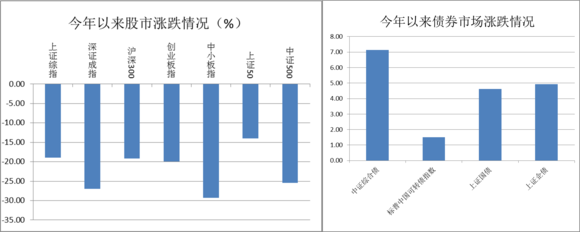

所以,我们面对的未来是走向高质量发展的新经济,我们将迎来基于实体经济稳步向前的股市“复兴牛”。我们现在所处的大环境对股、债两市双面利好,股市估值处于低位,利率水平偏宽松,密集政策帮扶中小企业脱离高风险困境,信用水平得到提升。

需要指出的是,债市中短期看好,股市则远期看好,目前债券牛市没有消退迹象,股市也没有开启上行大门。市场偏谨慎,预计下一次债市转下,股市中枢上移与基本面扭转同步进行。

现在投资可转债可谓是天时地利人和,为什么这么说呢?

我们只要知道了什么是可转债,这个问题就迎刃而解了~

1.可转债虽然是一种特殊的债券,但也可以当普通的债券来投资持有。作为一种债券,可转债具有普通债券具有的性质:购买后持有至到期,收取利息拿回本金。也可以在到期前卖掉。作为债券,价格浮动不像股票那么巨大,即便亏损,也不会亏很多。显而易见,今年以来,股市一片惨淡,而投资债券的收益率是很可观的。

2.可转债的发行企业赋予投资者一个特殊的权利,你可以在约定时间段内,按照约定的股票价格,选择把手中的债券转换成一定数量的发行方股票。因为有这个特殊的权利,可转债与股票市场挂上钩了,与股价也有了很密切的联系。一般来讲,如果发行方股票的市场价格远高于约定的转换价格,那么这只可转债的价格与股票的市场价格相差无几。如果股票市场价低于约定的转换价,那么可转债的价格就是普通债券的价格。

可转债的迷人之处,就在于当股票市场低迷的时候,你可以选择不转股,继续享用债牛的红利,如果股市大涨的时候,你可以选择转换成股票赚取差价。

这样一来,你就一票在手,股债通吃了!!

眼下的大环境就是,债市预计还要走高一段时间,而股市在长远看来是上行的。所以说,如果现在配置可转债作为一种中长期投资,收益预计会很大的~而且很安全的。

同样的,作为企业发行的融资工具,投资可转债也需要对发行方做一番研究,特别是可转债具备半个股票血统,更需要投资者细细研究和预判未来的行情,那么对于那些没有时间做这些研究,希望简单投资的人们来说,投资可转债基金就是不错的选择,把资金交给基金经理,让他们帮忙运筹帷幄,是一种省时省力的投资方法。

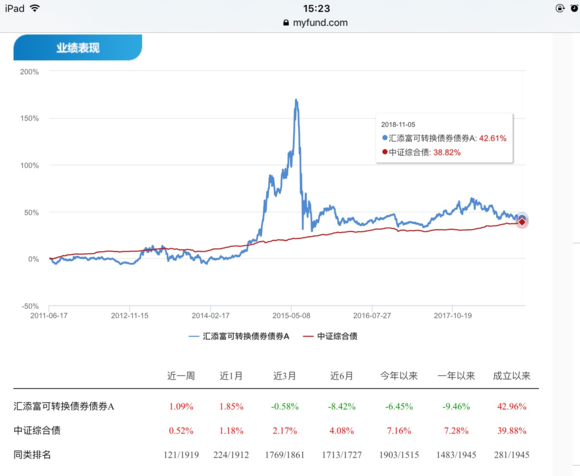

那么可转债基金哪个好呢?哪些是值得关注的呢?

首推这只,2018年以来它的规模持续扩张,可见这只基金获得了市场的喜爱。另外,它的业绩也在同类基金产品中靠前,2017年在366只同类基金中排名第三,可见基金经理的价值判断能力是令人赞叹的。从业绩表现上看,风险管理水平很好。

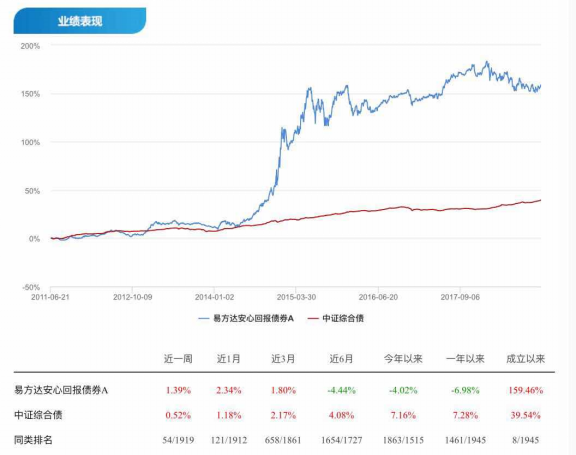

这是一只历史表现良好的基金,关注点主要在优质可转债,近三个季度逐步回调股票仓位,加大企业债、金融债的权重。最近三个月内的表现很强劲,业绩表现越来越好。它的基金经理张清华自2013年任职以来,回报率排名第一。良好的投资管理,加上可转债的增长机遇,很看好这只基金的未来表现。

关注我们的网站,www.myfund.com,我们有清晰简洁的查询界面,帮助您快速掌握个基信息。

欲知更多详情,请与后台小二联系,我们为您对接更全面的投资建议和解读。\^0^/