公募基金受到广大投资者的青睐,而红极一时的量化基金如今也面临着是否跌下神坛的问题。今年二季度以来,A股市场涨后回落,市场的波动本为量化基金创造了有利的业绩增长条件,然而,二季度以来量化基金的业绩却不断分化,平均业绩竟不及普通股票型基金,可谓是业绩欠佳。

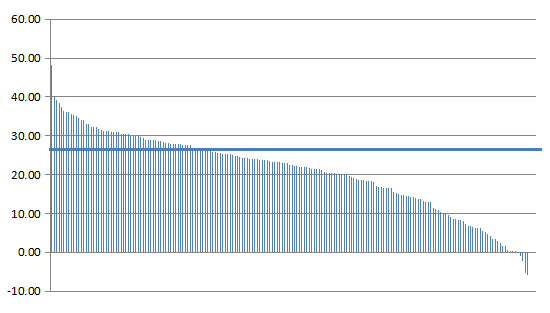

在193只主动管理型量化基金(合并不同端口基金)中,共有4只基金今年以来业绩下跌,下跌幅度最大的基金跌幅为5.91%。而相比起今年以来沪深300的涨跌幅26.48%,量化基金的业绩表现确实不如人意,在193只基金中,有63只基金的业绩是超过沪深300的,占比为32.64%,而又67.36%的基金业绩表现均低于沪深300。

从主动管理型量化基金的业绩表现来看,今年以来,虽然有部分量化基金二季度跑赢业绩比较基准,但整体业绩仍无竞争优势可言。

市场风格不断变换,量化模型调整滞后

相比其他主动管理型基金的择时和选股来说,量化基金一般通过具体的经济模型对经济复苏行业评估并进行行业权重配置、将基金经理的投资理念与分析相互结合,通过能够获取的一切关于上市公司财务状况和交易行为等数据并形成量化因子,选择相对优质的股票形成投资组合,而不是不深入研究具体的某个股票或某个行业。

除此之外,区别于其他主动管理型基金的,量化基金还有其他的特点,比如部分量化基金通过量化模型,在选择行业时会进行权重配置,这就出现了某一只量化基金资产配置的行业中会比较分散,各种行业的资产都会少量配置,单这也并不是必然的特点。今年以来市场在结束普涨行情后,结构化行情不断加深,市场风格切换也较快,大部分量化基金都难以适应并且跟上节奏,模型调整和适应市场需要时间,众多量化基金或跑输基准或错失超额收益。而仓位灵活、重仓了热点板块个股的基金则取得了不错的业绩。

多只量化基金二季度遭遇大额赎回

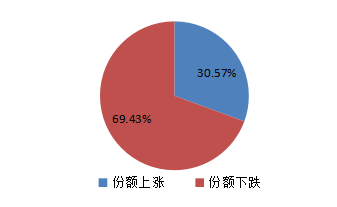

由于量化基金近来的业绩表现和回撤控制不尽人意,量化基金也没能逃过整体被赎回的命运。从公布的二季度基金报中可见,在市场中193只主动型量化基金(合并不同端口数据)近七成基金二季度份额缩水,其中份额上涨的共有59只,占全部主动管理型量化基金的30.57%,份额下跌的占比为69.43%。

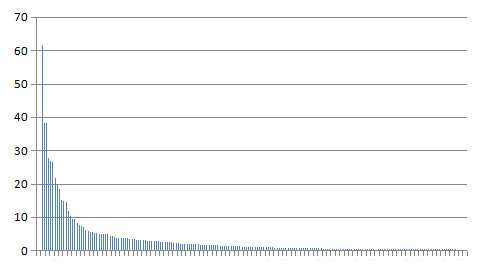

不仅如此,在公布的公募基金二季度基金份额时,这193只基金中,基金份额小于1亿份额的基金占比达47.67%。而份额较高的基金多半为排名靠前的基金公司旗下产品,且在这些量化型基金中,今年以来业绩也较为突出。

普通投资者更看重的依然是净值涨跌幅,若净值下跌,基金遭遇净赎回不可避免,而与其他类型基金的净值涨跌相比,量化基金的涨幅确实乏善可陈。不过,5月份后市场进入震荡期,机构资金借道ETF、量化基金抄底需求增强,少数二季度负收益基金依然获得了机构资金青睐,二季度量化基金整体净赎回规模并不大。

目前看来,量化基金产品的市场空间才刚刚打开,未来也仍有发展空间,但这也在于对于量化模型不断完善以及对市场变化的适应程度,打造量化精英团队,进行前瞻性布局,可迎来量化基金投资的再一次发力。同时,由于部分量化基金在行业配置较为分散,那么便可以相对的控制产品的回撤和风险。展恒基金同时也建议投资者在选择量化投资基金时,关注该只基金所属基金公司的投研实力和基金经理的能力。