近期A股市场波动不断,风格稳健的基金产品受到关注。可分散配置风险、追求资产长期稳健增值的养老目标基金趁势扩容。在震荡加剧的市场中,公募基金业绩上演“过山车”走势。同时,大类资产配置策略显现威力,包括养老目标基金在内的FOF体现出稳健的收益优势。

一方面,养老FOF属于封闭式基金,避免了因频繁申赎造成规模波动,继而影响投资收益;另一方面,其多为目标日期类产品,在当前离目标日期尚远的情况下,基金经理可以用更多的仓位选投权益基金,博取阿尔法收益。

从FOF基金持仓及投资策略来看,未来投资运作中对优质主动型基金的挖掘是研究的重点,不同风格、Alpha稳定的基金将在FOF投资中起到重要作用,作为FOF投资的养老目标基金投入运作近两年,业绩良好,规模稳步增长,基金公司也在持续布局养老目标基金。

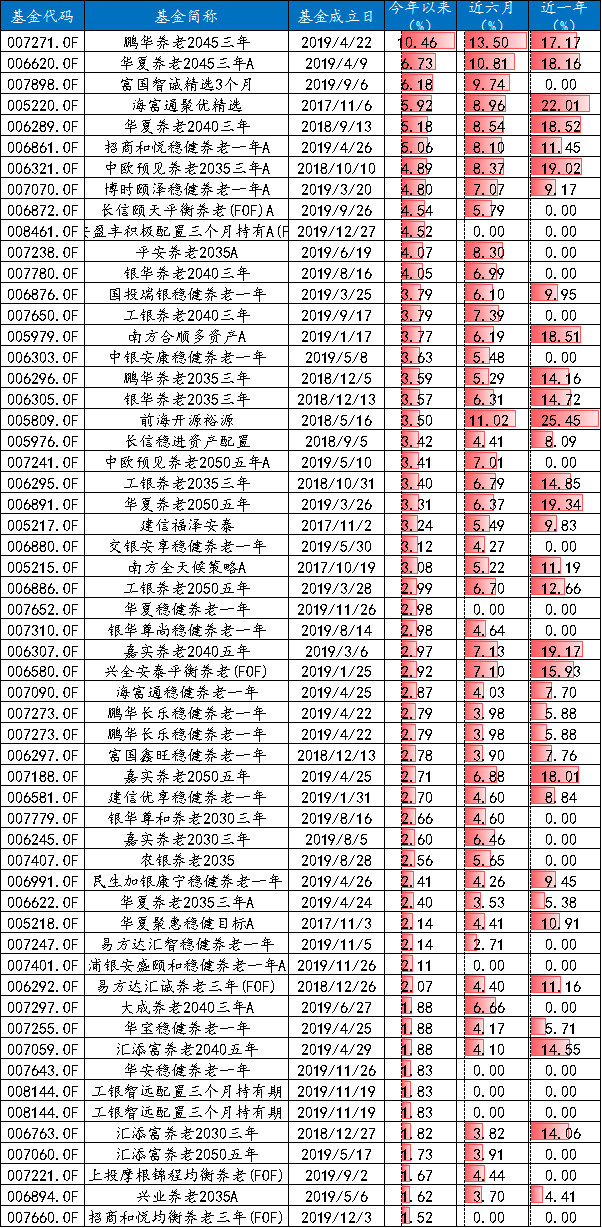

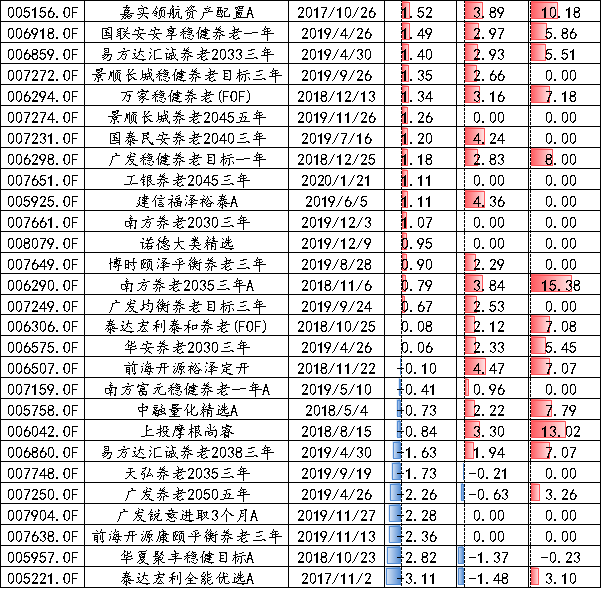

FOF基金今年以来业绩表现

数据来源:Wind,展恒基金研究中心

数据日期:2020.01.01-2020.04.30

今年以来,公募FOF获得规模与业绩双丰收,84.71%的产品取得正收益。从公布一季报持仓的FOF基金业绩表现来看,截至4月30日,85只FOF今年以来的平均业绩为2.19%,其中有11只基金今年以来的收益为负,占统计的FOF基金的15.29%,84.71%的FOF实现了正收益。

今年以来业绩排名TOP10中,有7只产品为养老FOF,其中鹏华养老2045FOF以10.46%的收益率领跑;公募普通FOF产品(不含养老FOF)中,富国智诚精选3个月收益最高,今年以来涨幅达6.18%。

统计显示,公募FOF中业绩排名靠前的产品持有的基金具有偏爱自家绩优基金及债券基打底两个特点,持有部分股票资产也为业绩增长助力,作为公募普通FOF(非养老FOF)产品,其挑选基金的秘诀则是在金牛基金库中优选基金。

FOF的资产配置价值

从大类资产配置角度看,全球超低的利率水平以及充裕的流动性支持,叠加前期的大幅回调,使得当前股票市场估值吸引力显著增强;尤其是A股,主要指数估值调至阶段性低位。伴随复工的进一步恢复、财政刺激政策的落地,市场将迎来良好的投资回报。对比欧美经济体,中国长期利率仍然较高,中美利差扩大,债券市场仍具备较为显著的绝对收益属性。商品价格主要取决于供需,虽然全球经济开始重启,但要回到从前的水平仍需时间。黄金在美元供给泛滥的环境下,具备较高的相对投资价值。

在全球资产震荡的影响下,资金开启避险模式,无论是理财还是养老,投资者都急切希望找到“防御性”更强的品种,稳健投资型产品将更为多元化。今年以来,养老FOF总体上还是通过资产配置扛住了极端风险。参照国外经验,时至今日,在全球疫情导致美股连续暴跌后,美国的养老FOF净值还是远远高于金融危机前的峰值。

实现中长期的稳健收益

公募FOF产品兼具指数基金高弹性和风格多元组合低波动的双优势,既可以降低进攻型基金组合波动率,也可以通过主动量化模式选择优秀的基金组合,去代替经过优化的新基准指数,打造一个更为科学的基金组合体系。

公募FOF的长期业绩基本实现了预期目标,可以通过资产配置实现中长期的稳健收益,持有期的形式运作有望继续优化公募FOF的长期业绩。“随着基金运作时间的拉长,这类基金长期稳健业绩将会逐渐受到市场的青睐。