【知名私募最新操作曝光,积极加仓低估值标的】在市场跌宕起伏中,多家知名私募积极“扫货”。多家上市公司近期发布的回购股份公告曝光了诸多知名私募的调仓动作。在业内人士看来,经过前期的震荡调整,A股市场整体估值处于历史底部区域,尤其是消费、高端制造等板块的优质标的性价比愈发凸显。在私募机构看来,当前市场估值处于底部区域,中长期布局机会显现。资深业内人士表示,2024年全球利率大概率将见顶回落,风险资产及新兴市场估值端的压力将继续得到释放。身处非常便宜、极具性价比的估值低点,我们应该做一个乐观的人,积极布局,将资金投向跌出性价比的优秀企业。相关人士透露,目前格上跟踪的核心私募机构整体仓位在七成左右。从布局方向来看,前期回撤幅度较大的医药生物、消费等板块,以及具备成长性的高端制造、科技升级等受到关注。

【越跌越买?逾900亿资金火热“抄底”】从近一个月以来的数据看,资金在市场底部加码的现象更为突出。2023年12月12日以来,A股ETF合计净流入913.85亿元,同样是沪深300ETF最具有吸引力,仅华泰柏瑞沪深300ETF就净流入168.9亿元,易方达沪深300ETF净流入也达118.98亿元,嘉实沪深300ETF、华夏沪深300ETF净流入分别为95.85亿元、72.99亿元。随着海外加息周期结束,全球流动性环境边际好转,沪深300等受外资影响较大的宽基指数持续迎来增量资金的配置。在市场风格快速切换的背景下,不少投资者试图通过配置ETF来跟上行业轮动步伐。一位私募FOF基金经理表示,之所以在近期配置大盘宽基ETF,是因为2024年大市值股票表现或优于中小市值股票,可能会出现超跌反弹行情。“布局大盘蓝筹股,除了通过沪深300、上证50等宽基ETF外,还会买一些能够代表大盘表现、弹性更好的行业ETF。”他说。

【高股息板块“走红”,私募看好其价值投资属性】高股息板块年初以来表现突出,Wind数据显示,今年以来,中证红利指数连拉4根阳线,一度涨至5166点,尽管近一周出现回调,但今年以来仍上涨1.26%;红利低波、红利100也分别上涨2.22%、1.71%。煤炭、银行、石化、高速公路等高股息低估值品种逆市走强,中国神华股价上涨7.24%,总市值一度超过宁德时代。这反映了在市场震荡回调的环境下,投资者追求股息作为补偿和保障的心理更加强烈。高股息板块以其现金流相对稳定、股息收益率高的特点,提供了避险功能。高股息板块如银行、公用事业、消费等,其防御性和价值投资属性进一步凸显。这是资金持续流入的重要原因。

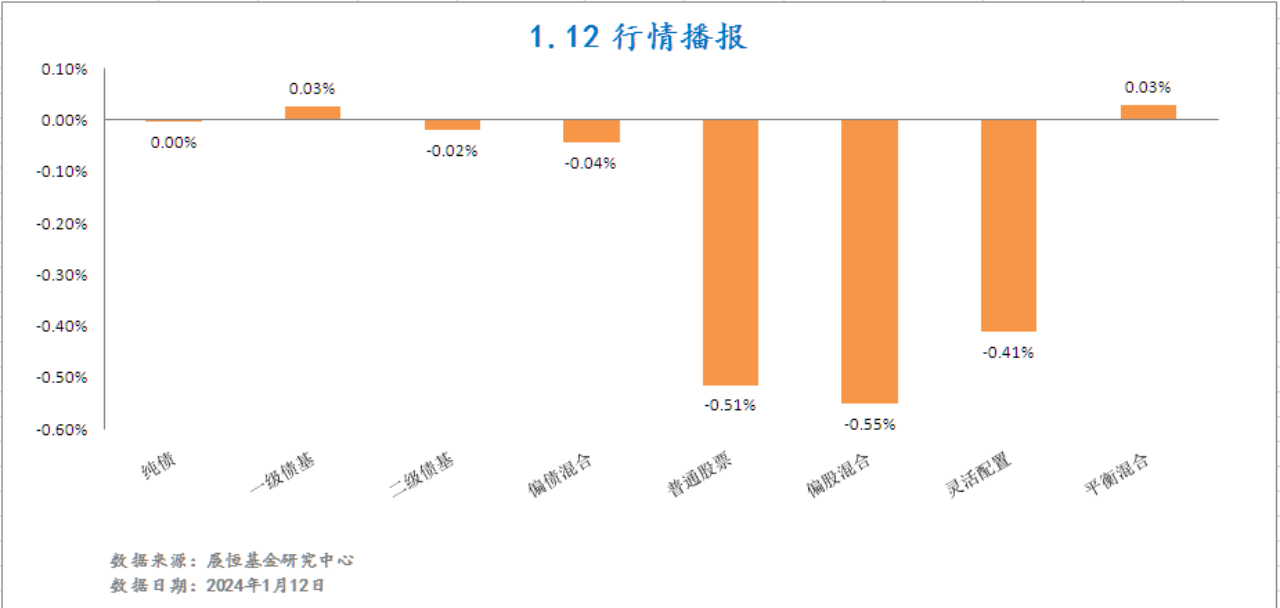

图1 1月12日各类型基金收益情况

图2 1月12日各指数涨跌情况

图3 2024年各行业涨跌幅排名