在2024年上半年的市场环境中,公募基金的表现呈现出明显的分化。尽管市场整体波动,但仍有部分基金通过精准的市场把握和资产配置,实现了超越市场平均水平的收益。这些基金的成功,很大程度上归因于它们在高股息资产和算力资产上的布局。然而,并非所有基金都能在波动的市场中保持稳健的表现。但市场瞬息万变,即便是今天,小编就带大家认识一款华夏沪深300ETF联接A。

1.业绩表现

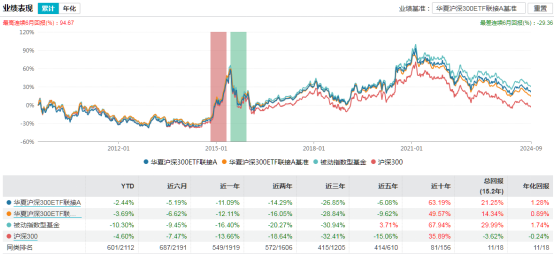

图1 基金业绩表现

图片来源:wind

该基金业绩不佳,年化回报率为1.26%,超越沪深300但不及被动型指数基金平均水平。今年以来,截至目前为止收益率为-2.44%,同类排名居中,业绩表现不尽如人意。

2.选股择时能力

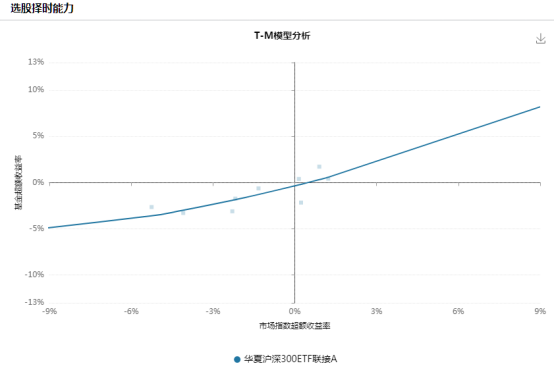

图2 T-M模型

图片来源:wind

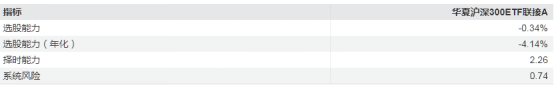

图3 选股择时指标分析

图片来源:wind

以上是对该基金的T-M模型分析,模型基于公式 ![]() 。其中,α为选股能力指标,β2表示择时能力。该基金的选股能力指标为-0.34%,小于零,说明基金经理的选股能力存在问题。而择时能力指标为2.26,这个指标相对较好,表明基金经理具有一定把握时机的能力,在专业素养和经验方面相对突出,对市场的整体把握比较到位。

。其中,α为选股能力指标,β2表示择时能力。该基金的选股能力指标为-0.34%,小于零,说明基金经理的选股能力存在问题。而择时能力指标为2.26,这个指标相对较好,表明基金经理具有一定把握时机的能力,在专业素养和经验方面相对突出,对市场的整体把握比较到位。

3.风险收益

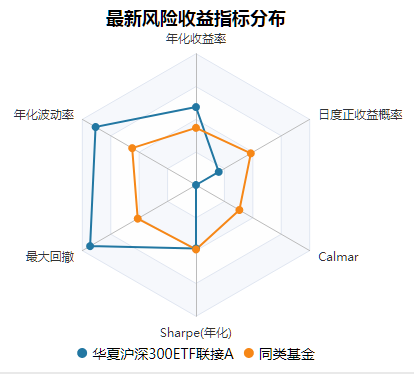

图4 风险收益指标分布图

图片来源:wind

从基金近期的风险收益表现来看,华夏沪深300ETF联接A的风险指标显著高于同类平均水平,而收益指标年化则处于同类平均水平,年化夏普比率则进一步揭示了风险调整后收益的表现。该基金在同类中,属于高风险、中收益型产品,投资者需谨慎购买。

4.总结

本基金跟踪的标的指数为沪深300指数。沪深300指数作为A股市场的核心宽基指数,其成分股涵盖了沪深两市规模最大、流动性最好的300只股票,包括了传统行业的龙头企业和新兴产业的佼佼者。这使得沪深300指数能够较好地反映A股市场的整体走势,成为投资者观察市场动向的重要工具。沪深300指数的成分股普遍具有较强的盈利能力和抗风险能力,这在一定程度上为沪深300ETF联接基金提供了稳健的投资基础。

然而,市场波动和行业热点的快速轮动也对基金的表现构成了挑战。在市场磨底阶段,沪深300ETF等宽基指数产品因其代表性强、流动性好而成为投资者避险和追求稳健的优选。

但投资者在选择沪深300ETF联接基金时,应考虑基金的规模、跟踪误差和费率等,还要特别注意基金经理的投资能力。在当前市场环境下,沪深300指数的估值水平相对较低,为投资者提供了较好的入市时机,但投资者需注意把握时机,切忌盲目抄底。

展望下半年,随着越来越多经济体进入降息通道,全球经济正式从对抗通胀模式切换至通胀与增长相对平衡的新均衡状态。国内方面,外部环境不稳定性、不确定性料将进一步上升,国内面临的困难挑战依然不少,但下半年经济仍将延续回升向好态势,综合考虑积极政策、基数效应、客观利好等因素,预期下半年可以实现好于上半年的经济增长表现。

总体而言,沪深300ETF联接基金在2024年上半年面临了一定的市场挑战,但作为长期投资工具,其投资价值依然显著。投资者应根据自身的风险承受能力和投资目标,理性判断并谨慎做出投资决策。

免责声明:

在这里也要提醒各位投资者,在做出投资决策时,需要综合考虑个人的风险承受能力和投资期望,本文不构成任何形式的投资建议,仅供参考。