对于货币基金而言,2020年显然不是一个大年,不少投资者的目光都被权益基金良好的赚钱效应所吸引。然而就在最近,收益率低迷长达数月的货币基金市场悄然回暖,平均7日年化收益率达到1.97%,创近五个月新高,收益率超过2%的货币基金数量近百只,或步入触底反弹的阶段。

7日年化收益率仅代表货币基金短期历史收益指标,投资者仅可通过此指标得出货币基金近期的盈利水平,并不能完全代表这支基金的实际年收益。随着基金经理的各项操作和金融市场的变化,7日年化收益率也会随之变动。但对于投资者而言,在同等资产配置下,仍然更偏好7日年化率更高的货币基金产品。

部分货币型基金近7日年化收益率

图片来源:展恒基金研究中心 数据来源:wind

Wind数据显示,截至9月16日,传统货币型基金平均近7日年化收益率为1.97%,其中,货币基金A类平均收益率为2.28%,最高的前海开源聚财宝A近7日年化收益率为3.954%,货币基金B类平均收益率则为2.25%。

受到流动性宽松的影响,货币型基金的收益率曾经在年内不断下滑,一度跌破“1.5%”。近期货币基金收益率明显上行,主要原因是底层资产收益率从4月份低点显著回升。由于货币基金配置的资产主要是1年以内的利率债、高等级信用债、同业存单及回购等,随着5月份以来央行从应急式宽松转向常态式宽松,各货币市场利率均有显著回升。

具体来看,5月份之后市场资金面出现明显调整,债券短端收益率上行幅度接近150个BP。此外,6月份以后,银行结构性存款监管趋严,规模萎缩1万亿元,导致股份制银行的同业存单收益率升至3%左右。而6月份以来短融收益率也明显上行,协议存款跟随市场资金面走出类似走势。

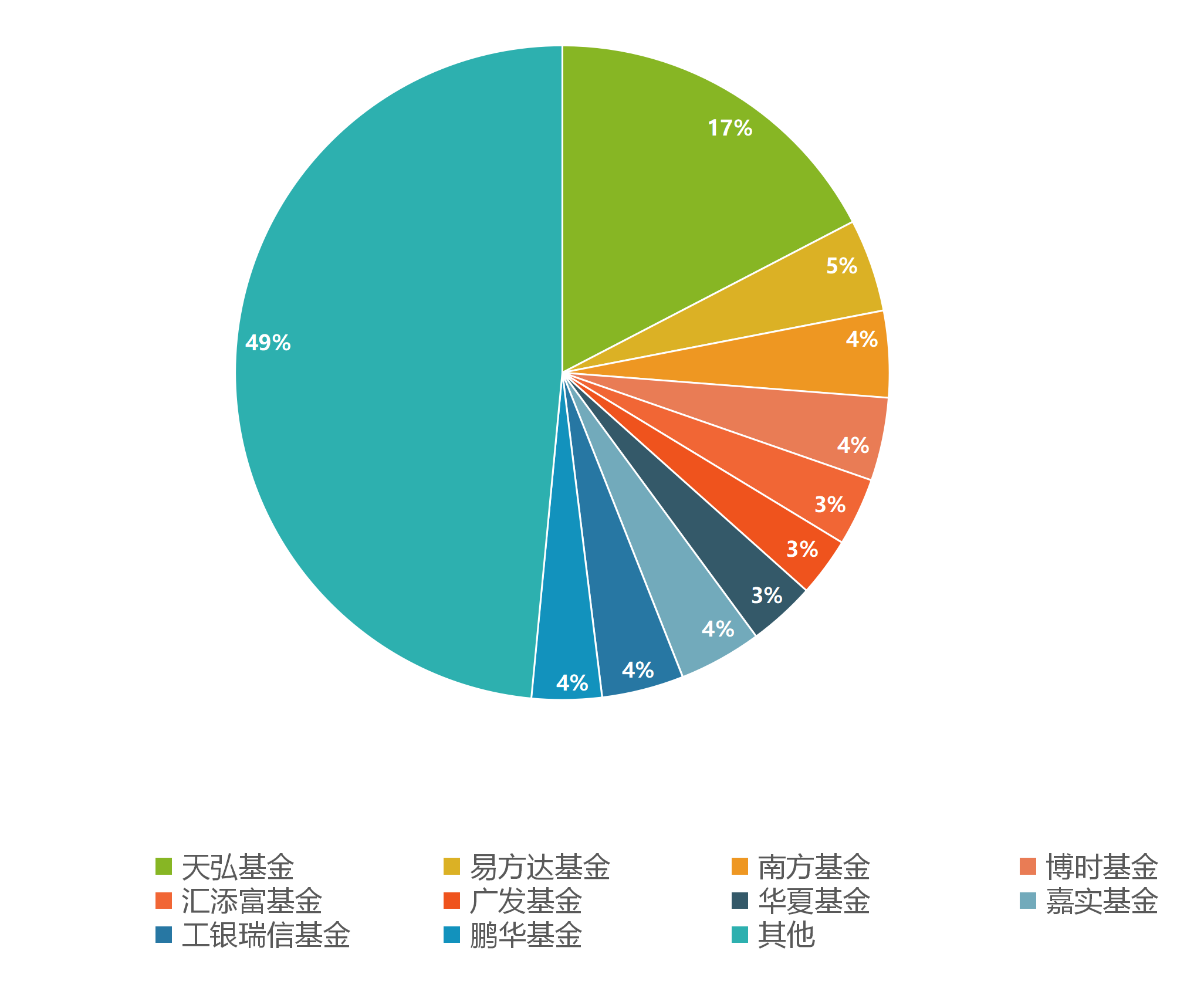

管理货币市场型基金公司规模占比

图片来源:展恒基金研究中心 数据来源:wind

从目前基金公司管理的规模来看,143家管理人中,天弘基金一家独大,管理货币市场型基金规模超1.3万亿元,占总规模的17%,超出排名第二的易方达基金近1万亿元。紧随其后的南方基金、博时基金则与易方达差距不大,均在3000亿-3500亿之间。货币市场型基金同权益类基金类似,投资资金向头部机构聚集效应明显,管理规模前十的基金公司合计占总规模的51%,而余下的133家合计占比仅为49%。

公募基金管理规模同管理费收入成正比,早在2017年上半年,基金业就实现了管理费收入榜首的新老交替,华夏基金离开了其占据10年之久的榜首宝座。而挟余额宝之威,货币基金霸主天弘基金以18.61亿元管理费登顶。

受益于庞大的基金管理规模,天弘基金2019年管理费在同类公募基金公司中排名第一,但今年权益类新基金发行井喷,行业格局悄然重构。基金中报显示,易方达以22.87亿元位居管理费排名第一,这是自天弘基金2017年上半年占据首席以来,管理费收入冠军宝座再次易主。未来,天弘基金能否夺回冠军宝座值得期待。