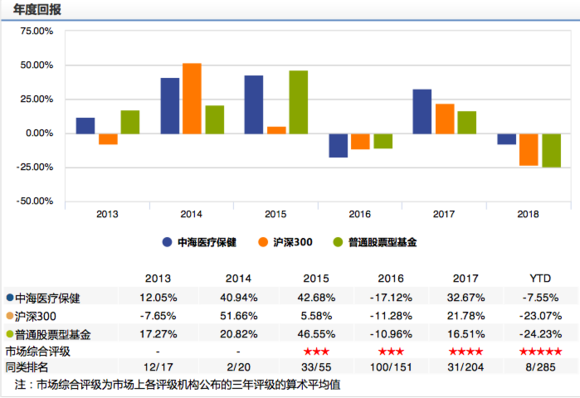

今天来做分享是中海医疗保健(399011)的现任基金经理易小金。他已从业五年,主要做生物医药板块的研究。在今年偏股型基金收到重创的情况下,易小金负责的中海医疗保健仍能在同类285支基金中跻进前十,不仅表现优于其他股票型基金,更是将下跌控制在一定范围内。

数据来源:Wind

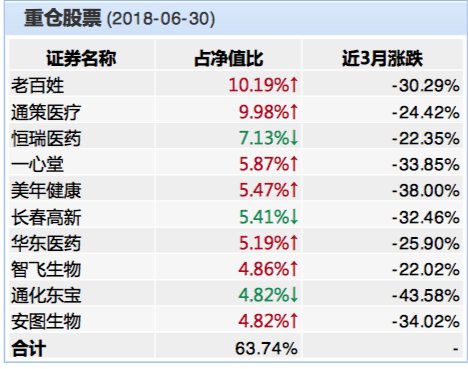

这支基金重仓的股票主要是生物医疗公司,基金经理在配置上始终立足基本面,强调成长的确定性,挑选竞争力不断提升的公司,同时兼顾业绩增长和估值的匹配性,尤其关注企业核心产品的成长能力和企业的研发能力。

在今天的调研会中,易小金就医药板块的概况做了分享,以及就下一阶段的选股策略和整体布局这个方面,给出了自己的见解。

一、医药板块

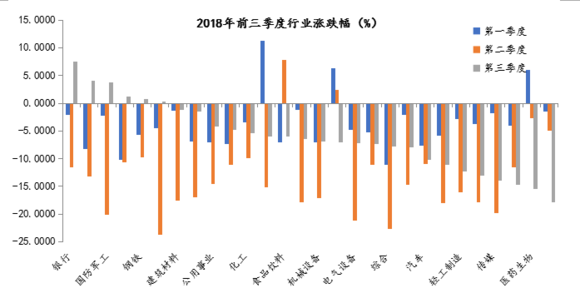

目前,从风险、估值角度和企业成长来看,医药板块的性价比整体看好。经过持续调整,医药龙头个股的19PE都普遍低于历史平均水平,现在正是建仓好时机。板块逻辑没有被破坏,但投资逻辑需要调整。2018年年初至今医药板块收益-20.6%,表现排名第6,跑赢大盘7.4个百分点。我们认为,板块短期来看仍受到宏观局势的影响,长期发展前景广阔。

首先,横向对比医药板块与同期其他板块,比如旅游、家电等偏消费的板块,医药板块三季报的表现是要好于这些板块的。截止目前,医药生物板块近290家相关上市公司中,有101家披露了三季报业绩预告,取预告净利增速上下限的中间值,并对101家公司的增速取均值,得到三季报净利增速的均值为31.76%;若剔除9家原料药为主的企业,得到三季报净利增速均值为17.21%。

数据来源:Wind,展恒基金研究中心

其次,从纵向角度分析医药板块整个历史表现,可以将其分为三个阶段:

1)90年代-2008(产品优质阶段)

这个阶段的特点是医保覆盖率低,表现最好的公司是一些以OTC产品为主的公司,比如仁和药业等第一批大牛股,因为这些公司有好的产品,能最快地解决那时人们的医疗需求。

2)2008-2016(渠道全面阶段)

这个阶段是处方药极具放量的阶段,销售渠道全面铺开的公司更容易在这个十年突显出来。

3)2017-至今(研发能力加强阶段)

从2017年,我国企业逐步向国际靠拢。这一阶段的企业成长伴随着国内医疗改革的进行,比如国内药品注册环境的不同;支持带量采购;扶持仿制药;一系列创新药的谈判,力争跟国际对标。在这个阶段中,医药板块的投资价值要回归这三个投资核心要素:1)研发能力;2)好的销售队伍;3)好的政府事务关系。这个阶段好的公司会变得更加多元,因此选股逻辑要适当变化。

那我们如何在这么多医药医疗相关的股票中选出优质公司呢?

二、选股思路

首先,现在这个阶段选股难度大,主要有两个原因:1.板块池中,各医药公司的估值差距大。2.公司增速差异明显,有些公司的管理能力在逐步下滑。

近期沪市已触抵2500点。那这个阶段水有多深,谁也没有明确的答案。但下跌空间是有限的,市场底部是不断抬高的。

同时,全球化在脱钩,中国经济在转型,主要挖内需。消费一定是之后政府主导的核心,只有拉动消费,才能弥补我国在出口和投资方面落差。医疗消费也需要赶上这波内需的拉动。同时,纵观国际市场,90年代美国和日本在经济疲软,资金减少的情况下,医药板块的表现也是不错的,因此不要对市场太过悲观。

那选股的时候需要注意什么:

1.消费要契合当下需求-新消费

选择一些能够满足消费者新需求的医药医疗产品,例如OK镜,具有很强的抗周期的特点;再比如现在人们对于高端医疗的需求迫切,这部分服务的主要成本是人工,例如一线城市的高端诊所,以及提供相对昂贵的高端医疗服务。这些业务在满足消费者新需求的同时,有巨大的利润空间。

2.创新药产业链

医药产品创新,加之适当国际化,会取得超额收益。投资者要注重医药增长趋势的变化,随着生活水平提高,人民需求在变化,比如医药需求从之前的抗感染变成现在的肿瘤药,与养老密切相关。

这些致力于创新的公司会逐步跟国际接轨,药品会走到国际上。但“国际化”不代表一定要出口欧洲美洲,首先应该服务亚洲市场。一方面,亚洲市场对中国的认可度较高,一方面,这个市场已经足够支撑一个公司变成一个大公司了。

3.连锁药店细分领域

这个领域有以下几个特点:1)连锁药店是很多医药指数的细分领域,说明其重要性和在医药行业中的具有代表性;2)该领域抗周期能力强,增长稳定,并且有稳定的现金流,是市场中极度稀缺的公司类型;3)中国医疗改革的一个核心是医疗资源使用效率的提高,连锁药店可以承担这部分功能。

4.其他投资侧重点:

1)肿瘤市场能做的比较好的公司;

2)满足医疗服务下沉需求的公司;

3)研发高性价比的仿制药的公司;

4)定价能力强的医药公司;

5)其他细分领域:例如能使医保使用更有效率的公司;第三方实验室等。

相信这些投资要素和选股逻辑一定能帮助大家找到优质的值得投资的医药公司。

三、整体环境与布局

医药板块前景明了,对我们来说,现在是一个寻找布局,非常看好的十年。

与此同时,我们需要对标国际环境,思考国际上有哪些公司能成为大公司?比如肿瘤药相关的医药公司等。以及需要判断这个行业能不能出大公司,要从能出大公司的行业去找。例如疫苗相关的公司很难做成大公司,因为疫苗药品的生命力很短,需要不断研发新产品,这些产品的抗风险能力不强。

在操作方面,因为频繁切换投资组合和底部清仓需要很高的判断能力,因此我们还是注重选股。避免踩雷。买股容易卖股难,那如何卖股呢,就需要我们对持有股票估值的瓶颈进行预判。我们将医药板块公司分为三个梯度:第一类是前景明朗的医药公司,这些公司成长能力强,估值高,竞争力强;第二类是相对竞争力弱一些,成长和投资逻辑不那么顺畅的公司;第三类是没有明显特征的公司,低估值公司。尽可能长期持有第一类医药公司,观望第二类,不建议持有第三类低估值的企业股票。

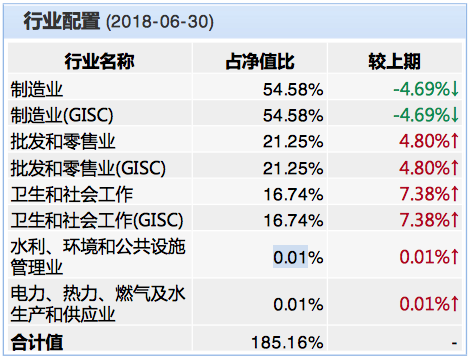

同时,我们不能仅仅站在医药基金的角度来选股,要纵观全市场来布局。争取能够和其他政策扶持、表现优秀的行业搭配起来。比如中海医疗保健这支基金的行业配置还综合考量了制造业、零售业、公共设施管理等行业。