上述两只产品由长城基金“成长股猎手”陈良栋管理,陈良栋是长城基金自主培养的基金经理,在2011年7月毕业后便加入长城基金,2015年11月开始担任基金经理,从业已有11年时间。

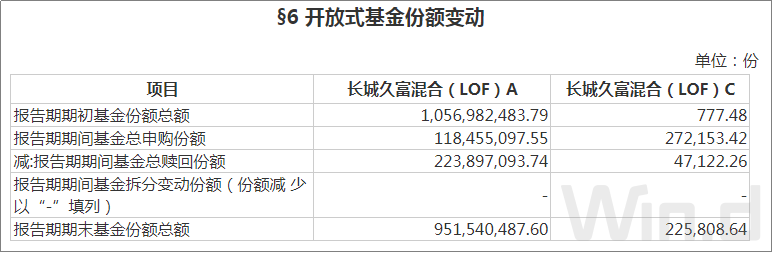

在二季度A股市场经历大幅波动,呈现“V型”走势。从长城久富核心成长的份额变动情况来看,虽然C类份额所有增长,但从总份额减少近10%。长城新兴产业份额同样有所减少,期间总赎回份额超过总申购份额。

表:长城久富基金份额变动情况

图表来源:展恒基金研究中心,Wind

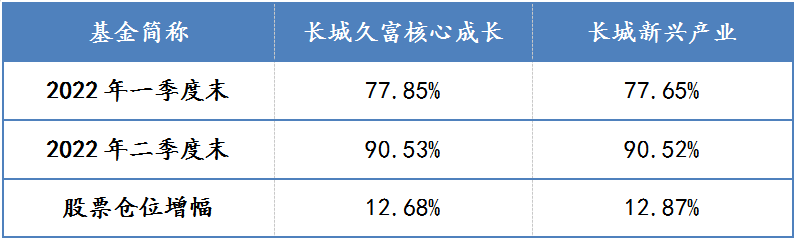

从两只产品的股票仓位变动情况来看,陈良栋在二季度大手笔加仓,提升股票仓位约13个百分点。截至二季度末,长城久富核心成长权益投资占基金总资产比例为90.53%,较一季度末提高12.68个百分点,已回升至该基金2021年二季度末时的水平。

从加仓方向来看,,陈良栋在四月下旬进行加仓,主要增加电动智能汽车、光伏风电等行业的配置。截至二季度末,长城久富核心成长的前十大重仓股分别为华测导航、伯特利、江山欧派、东山精密、凯赛生物、贵州茅台、比亚迪、英搏尔、恩捷股份、宁德时代。与一季度末相比,对华测导航加仓近一个百分点,新进东山精密、贵州茅台、比亚迪为重仓股,盾安环境、中国化学、顾家家居则退出前十大重仓股之列。

表:基金股票仓位变动情况

图表来源:展恒基金研究中心,Wind

对于后市,基金经理陈良栋在二季报中表示,宏观因素对市场影响最大的时候已过去,经过市场回调和业绩成长对估值的消化,整体估值回归到相对合理区间,目前阶段比较适合基于行业和公司基本面情况进行投资,主要看好汽车产业链、光伏等景气度好且长期成长空间大的行业,同时适当关注和布局消费电子、半导体、创新药、地产产业链等,未来有景气度上升的机会。

长期维度看,当下看好市场长期投资机会,尤其看好中国产业高质量发展、产业升级趋势下的投资机会。一方面是新能源智能化汽车、光伏等新兴行业快速增长和全球产业链地位提升带来的投资机会,另一方面是成熟行业、具备超强竞争力的龙头企业市场份额提升,带来传统产业效率提升的投资机会。

7月中旬,公募基金二季报会陆续披露,投资者可持续关注产品二季报,了解产品当前持仓情况,基金经理在二季度的投资回顾,以及基金经理对于下半年宏观经济、股市、债市的看法。