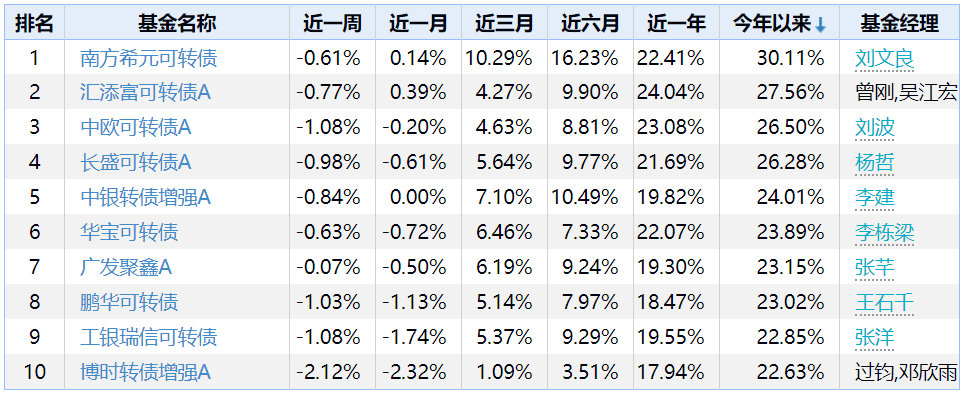

随着可转债市场不断上涨,今年可转债基金收获颇丰。截止到11月14日,可转债基金包揽债券型基金业绩排名前十,表现最好的可转债基金已经大赚30.11%。

图1 2019年以来债券型基金收益TOP10

上表中,十支债基全部重仓可转债,广发聚鑫A(000118)从2017年年底开始,对可转债进行重仓配置。

可转债基金攻守兼备

可转债基金就是把主要资产投资于可转债的基金,一般来说就是80%投资固守产品,其中大部分投资于可转债,20%投资股票市场,具体产品配置比例可能会有所不同。

市场上可转债目前有181只,规模3055亿元。可转债可以看做是债券和股票看涨期权的结合,可转债的价格即等于债券价格与看涨期权价格之和。股价上涨时,看涨期权价格跟涨,可转债价格也会随之走高,价格增速最后与股价趋于一致。而股价下跌时,看涨期权价格最多趋近于0,可转债价格会跟跌,但最终不会跌破债底(债券违约除外)。熊市抗跌,牛市能涨,攻守兼备,这是对可转债最好的描述。

表2 三季报披露的基金持仓转债TOP5

2019年以来,可转债基金收获颇丰

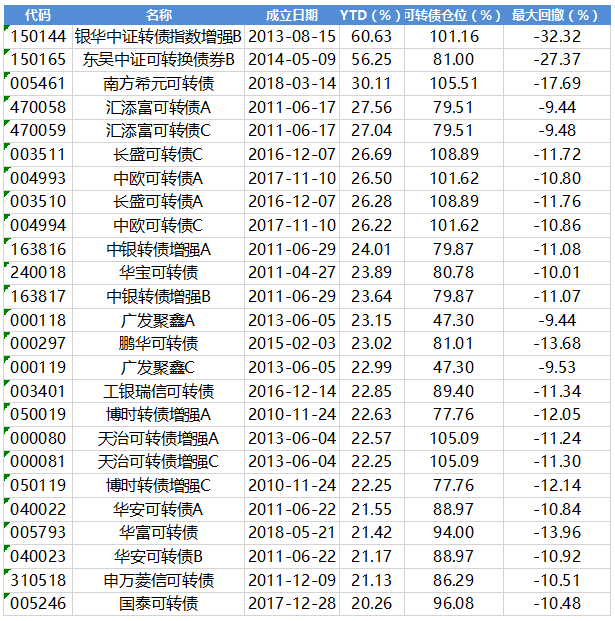

目前市场上债券型基金中,可转债投资占基金净值比例在30%以上的基金共计168只。2019年以来,这些重仓可转债的基金收获11.92%的平均收益。而该仓位在50%的可转债基金,2019年以来平均收益高达14.07%。当然,较高收益也伴随较高风险,今年以来,可转债基金平均最大回撤为7.55%。

表3 2019年收益排名靠前的可转债基金

可转债基金推荐

多家基金公司人士表示:可转债市场未来仍有较好的投资机遇,将重点挖掘结构性机会。在经济基本面没有预期落差、资金利率依旧宽松的环境下,纯债收益率低使得转债的持有成本不高。三季度债券收益率进一步下行后,借道可转债博弈股票市场的资金明显增加,且可转债估值持续扩张。另一方面,可转债市场持续扩容,可转债发行数量和参与可转债投资者数量都在显著增加,市场参与主体多样化给可转债基金带来广阔的投资机会。

可转债基金是一类平衡型产品,与权益市场、固收市场均相关,适合风险偏好较高的投资者。另外,有些投资者想要接触权益产品,又还未做好准备,则可接触可转债基金进行过渡。

激进型可转债基金推荐关注:

稳健型可转债基金推荐关注: