【申赎效率大提速!跨境产品火了】跨境产品渐热,基金公司在跨境产品上的比拼也从产品布局延伸到了申赎效率之上。记者发现,博时基金将旗下包括博时纳斯达克100、博时恒生医疗保健、博时恒生科技三只ETF联接基金的赎回资金到账效率由T+6提升至T+4。华夏香港也将旗下的华夏沪深300指数ETF一级市场申购周期由T+2缩短为T+1。 马悦认为可从三个方面提升跨境产品的投资者体验:一是场内流动性支持。为提高场内投资者的交易体验,安排做市商提供流动性,避免出现较大折溢价,方便在二级市场交易的个人投资者参与;二是扩大做市商种类,积极引进各类做市商,如私募,QFII等;三是持续推广投资者教育工作,让投资者对跨境指数资产的风险收益特点有更为清楚的认识。受益于海外市场的较好表现,不少QDII产品表现良好,助推基金公司布局QDII基金的热情较高。业内人士认为,目前市场全球资产配置旺盛,跨境产品受青睐的趋势或将持续。

【半夏投资“劝说”量化同行:SIZE因子大概率到头了】近日,半夏投资发布了2月份的月报,私募“小魔女”李蓓在月报中发言“劝降”量化同行,李蓓表示:“SIZE(市值)因子大概率到头了,没有了小微盘的超额之后,大部分人,可能都做不出显著的超额了,中性怎么办?DMA(一种交易模式)怎么办?何苦把自己的钱都还放在DMA里面?” 李蓓在月报中还表示,ETF(交易型开放式指数基金)的神秘资金是股市最大的驱动,在月初市场大跌后,ETF净申购加速上升,存量资金的风险偏好也有所修复,股市反弹明显。半夏宏观对冲基金1月中减仓控制风险后,维持既定的思路,控制总的风险暴露,以高息类为主要底仓,全月净值平稳回升。在市场没有特别好的趋势性机会前,以0.6%内部VAR(变量)为风险预算上限。后续如果市场出现趋势性且高赔率的机会,会增加风险预算,尽量把握机会。净值修复回到0.86以上后,放开风险预算到正常水平。某头部量化私募人士表示:“现在量化行业自己最需要的不是怼回去,而是低头切切实实把自身的策略和业绩做好,低头做好自己,请用业绩说话,行有不得,反求诸己,不值当反驳!”

【新基金跑步进场,多家险资借“基”加仓】3月7日,摩根中证A50指数ETF发布上市交易公告书。值得一提的是,公告显示,该基金成立于3月5日,成立当天该基金便开始建仓,截至3月5日的股票市值占基金资产净值的比例已经达到90.94%,1天时间便把仓位打到九成。同样的现象也在平安中证A50指数ETF体现出来,其上市交易公告书显示,该基金成立于3月4日,而截至3月5日,该基金所持股票市值占基金资产净值的比例已经达到了96.05%,仅用2天便将仓位基本打满。另一个值得注意的现象是,风险偏好向来较低的险资也在近期加大了对权益市场的布局,借道ETF大手笔入市。整体来看,今年以来,随着各路资金继续流入权益市场,股票ETF的份额和规模均有了可观增长。据统计,截至3月8日,股票型ETF的最新份额为15012.01亿份,相比年初的13710亿份增长了1302.01亿份,增幅约10%;股票型ETF的最新规模为18098.44亿元,相比年初的14544.25亿元增长了3554.19亿元,增幅近25%。

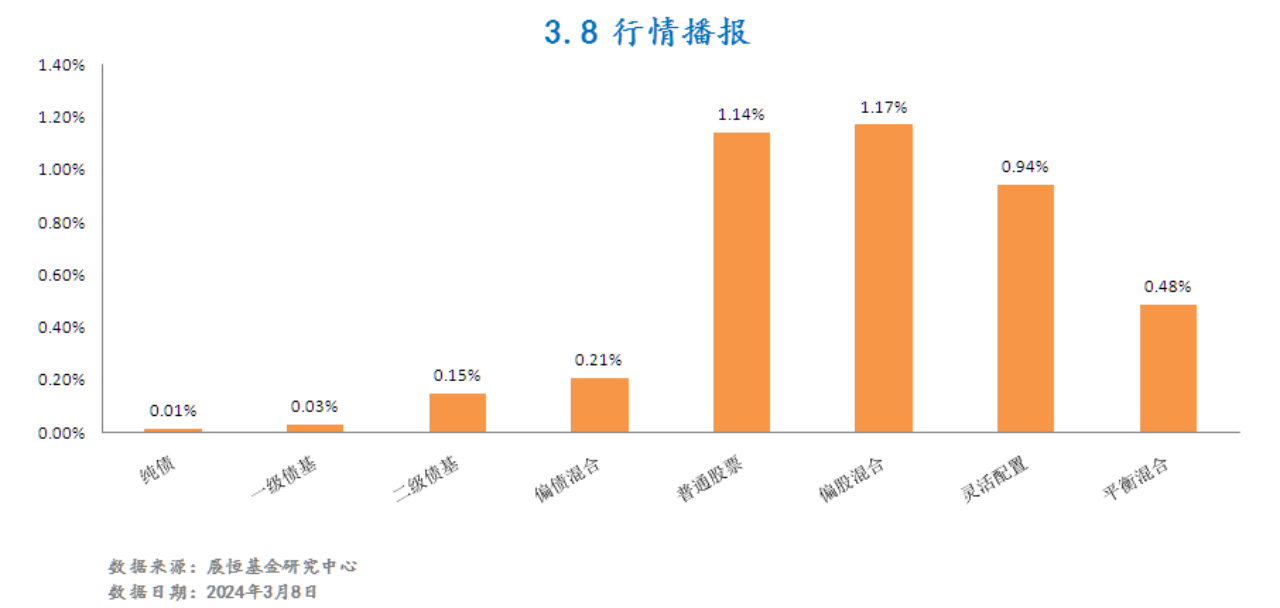

图1 3月8日各类型基金收益情况

图2 3月8日各指数涨跌情况

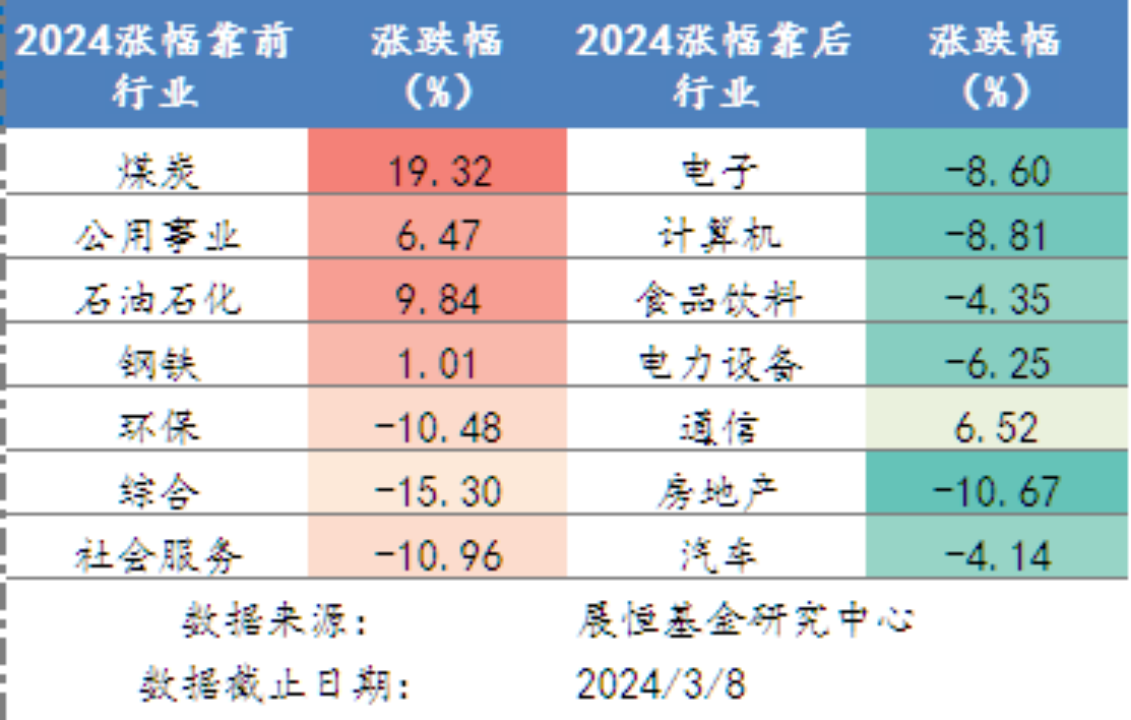

图3 2024年各行业涨跌幅排名