昨天为大家介绍了市场中性策略的概念和收益来源(见《细说投资策略,带你走进私募的微观世界——市场中性策略》)。那么,该策略在今年前半年业绩表现亮眼,又是为何在后半年主流市场出现大面积回撤呢?

中性策略自出现以来就被认为是无惧市场波动涨跌,长期穿越牛熊的投资利器,无论在牛市还是熊市,都能获得不错的收益。然而今年前半年该策略的业绩表现还算亮眼,进入7月份以来,股市持续震荡走低,主流市场中性基金也大面积出现回撤,中性策略似乎不灵了。为什么呢?

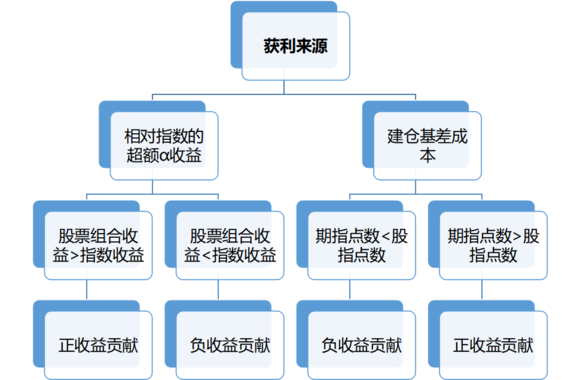

我们来详细分析一下该策略的收益来源,之前说到股票α策略的收益一部分是来自于基金经理选股所创造的阿尔法收益,还有一部分来自于现货和期货之间的基差收益。阿尔法收益比较好理解,那么何为基差收益?

基差是指某一特定商品在某一特定时间和地点的现货价格与该商品在期货市场的期货价格之差,

即:基差=现货价格-期货价格。

在股票α策略中,一揽子股票现货组合的价格通常选用股票指数表示,用来对冲的期货选用对应的股指期货表示。

Alpha基金收益=alpha收益+beta*市场收益

所以最终:Alpha基金收益=alpha收益+基差收益!

股票α策略的主流方法是运用股票量化多因子模型选择出未来能创造阿尔法收益的个股,并用股指期货对冲获取阿尔法收益。

如果股票组合跑赢对冲工具所对标指数,收益为正;股票组合跑输对冲工具所对标指数,收益为负。

如果建仓时基差为负,对策略收益的贡献为负;反之亦然!

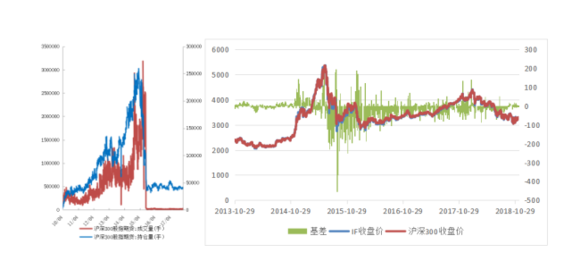

在我国一般是用期货价格-现货价格代表基差,以沪深300指数和沪深300指数期货为例,从下图可以看到自15年股指期货受限后,股指期货成交量和持仓量迅速萎靡,市场流动性枯竭加上投资者悲观预期,使得股指期货深度贴水,并且贴水情况一直持续到现在。

基差是期货市场参与者对现货未来价格走向的综合体现,是期货和现货持有的收益和成本差异,由于期货交割制度的存在,期货和现货价格会随着时间推移逐步收敛。但由于在我国股指期货长期贴水(期货价格低于现货价格),收敛过程中期货的涨跌幅会高于指数,造成做空股指期货的股票中性策略承担额外损失,所以基差大部分情况下都是以成本存在的,带来的一般都是负收益。另外,基差本身的波动也会对基金整体收益产生影响,具体变动什么方向会获得收益要看当时的市场行情。

今年随着基差收窄,基差对基金收益的影响也逐渐变小,市场中性策略的收益更多还是要靠选股所创造的阿尔法收益,然而今年从年初至今,股票市场一直萎靡不振,全部A股3560只股票中,取得正收益的仅有376只,相对沪深300收益为正的仅有1309只,尤其是进入7月后,股市持续震荡走低,主流市场中性基金出现大面积回撤也不足为奇了。

尽管收益没有达到预期,但中性策略依旧是短期内防范下行风险的绝佳策略