【基金二季报收官 公募青睐电子板块】日前,公募基金2024年二季报已全部披露完毕。从总规模来看,公募基金资产净值突破30万亿元,与去年底相比,债券型基金和货币型基金增幅明显。仓位方面,受市场波动影响,主动权益类基金股票仓位有所下降,对于A股主板和港股的配置则明显提升。行业方面,二季度公募基金更为青睐电子、通信、国防军工等行业,其中电子行业为二季度公募加仓最显著的方向。

【多位明星基金经理加仓 军工股重回机构投资视野】基金产品在低配军工股后,军工主题基金的回血幅度加速上行,部分产品甚至完全抹平年内近20%的亏损。不仅明星基金经理管理的A股产品大幅度增配军工股,一些偏好白酒、新能源基金的明星基金经理,甚至低风险的债券型基金,也开始在核心重仓股中凸显军工仓位。过去的一周是全球军工股走出独立行情的一周,尽管科技股、高股息等板块在美股、A股相继走跌,但军工股却成少数为基金经理提供正收益的板块。

【跨境ETF连续两周大跌 高溢价风险依旧存在】近两周128只跨境ETF平均下跌5.91%,近七成累计跌幅在5%以上,纳指科技ETF累计跌幅达到10.5%,港股科技30ETF、港股互联网ETF、恒生国企ETF等下跌超8%,仅标普生物科技ETF、纳指生物科技ETF两只实现上涨。从二季报来看,其重仓股包括英伟达、苹果、微软、Meta等科技巨头,英伟达近两周跌超12%,苹果、微软、Meta跌超5%。跨境ETF投资于海外市场,近期美股集体回调,纳斯达克指数7月11日以来累计下跌6.92%,标普500指数最大跌幅也在3%以上。多只跨境ETF连续发布溢价风险提示,其中纳指科技ETF 7月以来发布17次提示公告并频频停牌,纳斯达克100ETF相关公告也有14次之多,沙特ETF、标普500ETF近期亦密集发布风险提示公告。相比于上半年末,纳指科技ETF溢价率已有所收窄,溢价率从19.73%缩小到12.08%,但仍有较高风险。此前交易所已出手,对纳指科技ETF进行重点监控,对异常交易行为进行从严认定。

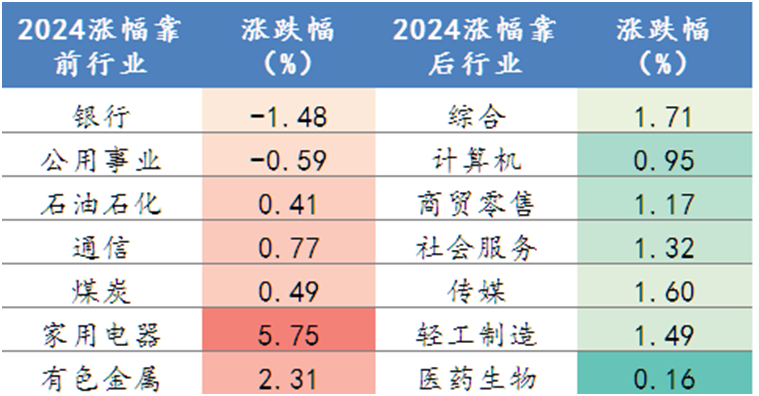

图1 7月26日各类型基金收益情况

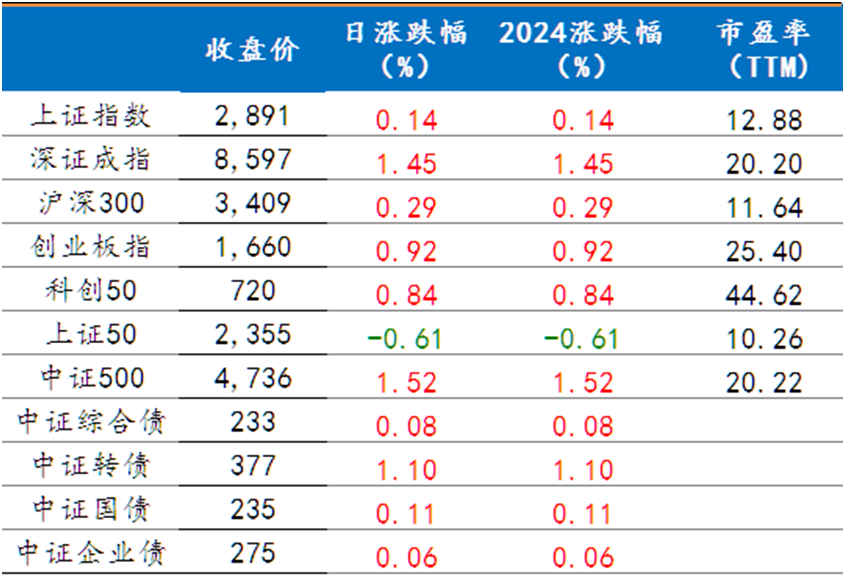

图2 7月26日各指数涨跌情况

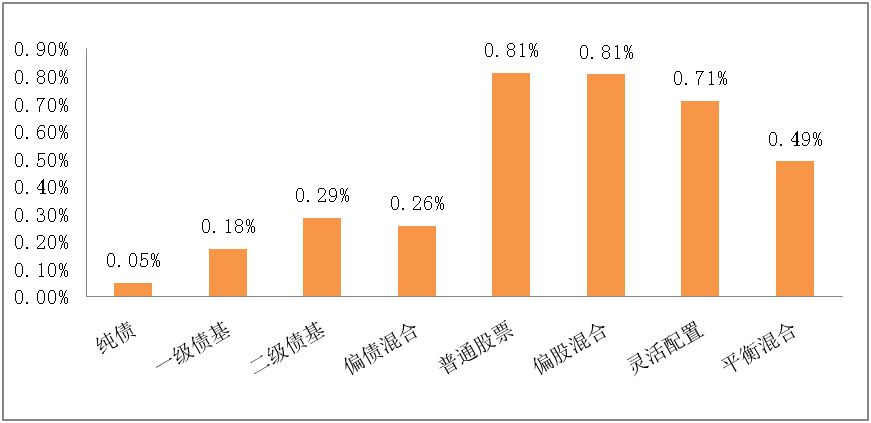

图3 2024年各行业涨跌幅排名