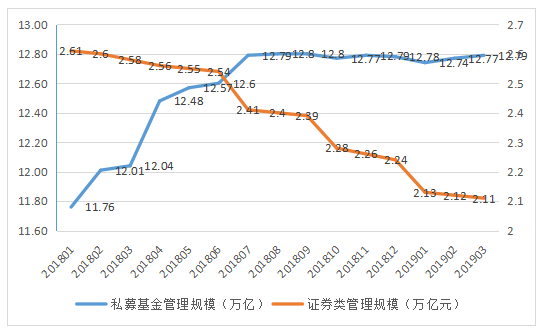

今年的A股如脱缰野马,几大指数一路高涨,上证综指、深证成指和创业板指一季度分别上涨了23.93%和36.84%和33.43%。私募的收益也没有辜负行情的馈赠,据展恒基金金方数据库统计,证券类私募基金一季度取得了14.52%的平均收益,89.69%的私募基金取得了正收益,收益高于20%的基金占比更是超过了30%。在如火如荼的牛市盛宴下,整个私募市场管理规模屡创新高。截至2019年3月底,基金业协会已登记私募基金管理人24361家,较上月减少了19家;已备案私募基金75348只,较上月增加了126只;管理基金规模达到12.79万亿元,较上月增加了210.36亿元,增长了0.16%。然而,证券类私募管理规模却在持续下滑。截至2019年3月底,私募证券投资基金管理人共有8934家,较上月减少了31家;管理规模为2.11万亿元,较上月减少了45.32亿元,减少了0.21%。这已经是证券类私募管理规模连续14个月出现下滑,这到底是为什么呢?

数据来源:基金业协会

去年证券类私募管理规模的缩水主要是因为资本的寒冬中,净值的下跌和投资者对后市的悲观导致大量基金的清盘和赎回,所以从2月份开始证券类私募管理规模一直在缩水,并且在7月和10月均单月环比缩水超过千亿。今年市场向好,基金业绩普遍上涨,证券类私募管理规模的缩水主要来自于投资人的大量赎回。受去年股市大跌影响,很多投资者一直承受着亏损的煎熬,随着今年行情的回暖,基金净值得到修复,很多被套已久的投资者开始赎回。

今年以来取得高收益的大多为中小私募。股票策略私募公司排名前十中,有9家管理规模为0-1亿,剩下1家为1-10亿。管理规模0-1亿的私募公司业绩排名前十中,1季度的平均收益率均超过了100%,远超其他规模的私募公司业绩。但是,投资者在选择私募基金时,不仅关注收益,还关注私募公司的规模、投研实力、长期业绩等,所以小规模私募虽然业绩不错,但是考虑到其他因素,仍不符合投资者的选择,小私募募集资金仍然比较困难。再加上,绝大多数的私募公司管理规模较小,将近60%的私募公司管理规模为0-1亿,管理规模在50亿以上的私募公司在2%左右,证券类私募管理规模增长困难。

除此之外,私募在牛市中的业绩分成也成为其规模上涨的“拦路虎”。私募公司通常采用高水位法提取业绩报酬,即基金净值超过了基金历史最好水平时,基金经理可以根据收益计提一定比例的报酬。在行情不错的情况下,很多投资者认为赚取的收益要分给私募管理人,不如自己做。

不过,有私募机构认为证券类私募管理规模的缩水是由于规模数据的滞后性,认为春节后牛市才开启,很多踏空的机构后期才逐步开始建仓,预计规模数据的回升会体现在四月份。

证券类私募管理规模不升反降的原因到底是赎回、募资难等问题,还是数据的滞后性,下个月便可见分晓。