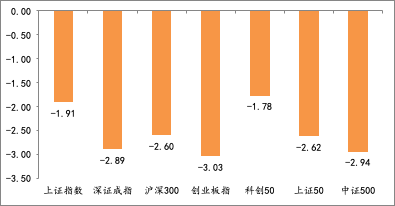

描述:上周A股市场表现不佳,市场各宽基指数基本均处于下跌。其中,宽基指数按照涨跌幅由高到低排序,依次为科创50、上证指数、沪深300、上证50、深证成指、中证500、创业板指,周涨跌幅分别-1.78%、-1.91%、-2.60%、-2.62%、-2.89%、-2.94%和-3.03%。

一、上周股债两市及基金业绩回顾

(一)股市行情回顾

上周A股市场表现不佳,市场各宽基指数基本均处于下跌。其中,宽基指数按照涨跌幅由高到低排序,依次为科创50、上证指数、沪深300、上证50、深证成指、中证500、创业板指,周涨跌幅分别-1.78%、-1.91%、-2.60%、-2.62%、-2.89%、-2.94%和-3.03%。

图1 A股重要指数周度表现(%)

图片来源:展恒基金研究中心、Wind

数据时间:2024/11/18-2024/11/24

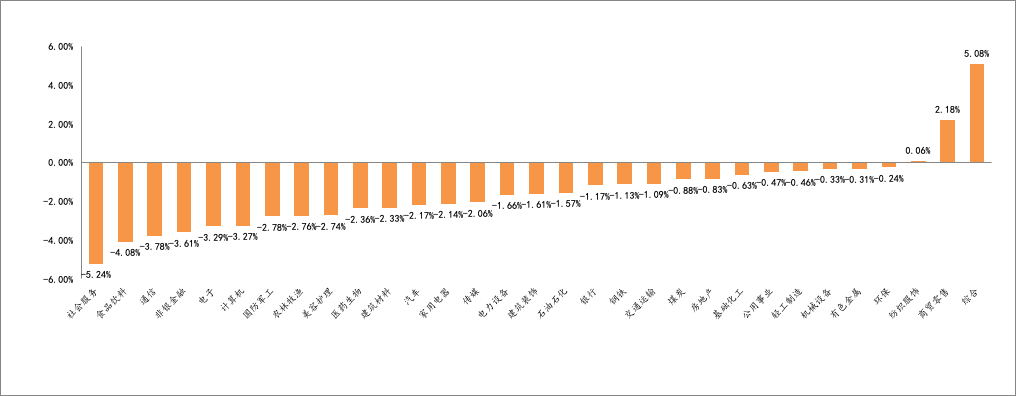

从行业板块来看(图2),上周31个申万一级行业板仅有2个行业上涨。具体来看,涨跌幅排名前五的行业依次为:综合、商贸零售、纺织服饰、环保、有色金属,周涨跌幅分别为5.08%、2.18%、0.06%、-0.24%和-0.31%。涨跌幅排名后五的行业依次为:社会服务、食品饮料、通信、非银金融、电子,周涨跌幅分别为-5.24%、-4.08%、-3.78%、-3.61%和-3.29%。

图2 申万一级行业指数周度表现

图片来源:展恒基金研究中心、Wind

数据时间:2024/11/18-2024/11/24

(二)债市行情回顾

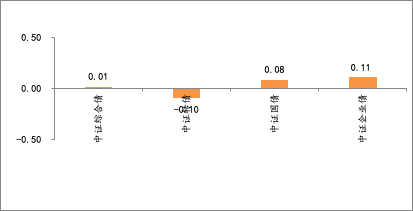

从图3可知,上周受权益市场影响,可转债指数呈现大幅下跌,周涨跌幅为-0.10。中证国债、中证企业债和中证综合债周涨跌幅分别0.08%、0.11%、0.01%。

图3 债市重要指数周度表现(%)

图片来源:展恒基金研究中心、Wind

数据时间:2024/11/18-2024/11/24

(三)基金市场回顾

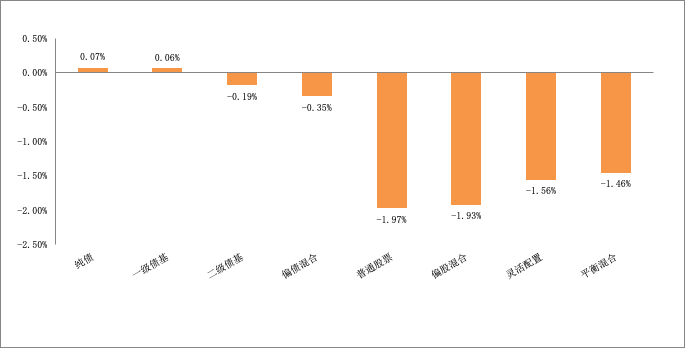

从图4可知,上周公募基金市场权益类基金表现不佳,普通股票型基金、偏股混合型基金、灵活配置型基金、平衡混合型基金的平均收益率分别为-1.97%、-1.93%、-1.56%、-1.46%。

固收方面,上周债市表现也欠缺,因此权益属性较高的固收类产品的平均收益不及债性较纯的产品,中长期纯债基金、混合一级债基、混合二级债基、偏债混合型基金平均收益率分别为0.07%、0.06%、-0.19%、-0.35%。

图4 各类型基金业绩周度表现

图片来源:展恒基金研究中心、Wind

数据时间:2024/11/18-2024/11/24

表1为上周各类型基金周度表现排名前十的基金列表。主动偏股型基金周涨幅最高的是信澳先进智造,周涨2418.7815%;偏债型基金中收益回报位于榜首的是金元顺安丰利C,周涨幅2282.2635%;QDII型基金中表现最好的是汇添富香港优势精选A,周涨3016.3168%。

图片来源:展恒基金研究中心、Wind

二、本周投资展望

A股上周大幅下跌,本周望反击回升。3300-3700点光复行情进入最后蓄势,预计本周市场快速反击,中线看多A股。券商策略各异,重点消息利好市场。特朗普上台或利好A股,望推动衍生品交割制度改革。

展望后市,下周有望延续震荡行情,但结构性机会有望多点开花,只是操作难度或加大,可防御为主,不宜盲目调仓。首先是政策方面,前期密集的政策组合拳已陆续落地叠加月度经济数据多半披露,下周可能进入政策和经济数据空窗期,在当前市场再度遇冷的背景下,市场或再度陷入存量资金博弈的震荡行情。其次是,进入四季度下半场,一些重要的产业行业会议有望集中举办,比如华为、信创、低空经济、半导体等产业论坛,期间有望催生相关题材概念多点开花,推动结构性行情持续演绎,可重点挖掘。最后则是影响A股市场的外部扰动因素,或加剧市场隐忧,但11月27日美国重要经济数据有望公布,或有利于市场修正当前预期,可重点关注是否利多权益市场表现,进而带来积极的交易机会。

综合而言,当前市场历经短暂修复后再度回落,市场情绪转冷,削弱做多动能,未来一周或在政策和经济数据空窗期的背景下,延续震荡行情。但密集的产业重要会议有望催生相关题材机会表现,结构化行情有望持续演绎。只是需谨防题材轮动加速,风格转换加剧个股波动,操作难度加大。但中期而言,中国经济仍有较大增长潜力,A股有望延续上行趋势,短期回调或再度赋予A股配置良机,宜精选优质标的,积极把握配置机会。

操作层面,科技成长仍是最强的进攻方向,破净、重组有望助攻。具体配置方向:(1)市值管理方向的中字头:破净和科技领域重组;(2)核心资产及新质生产力方向;(3)券商股二次配置机会;(4)超跌方向:如大消费(必选消费和医药)、地产、新能源、新能车等;(5)题材方向:重组(科技领域为主)、军工、国产替代等。

免责声明

本报告中的信息均来源于展恒基金认为可靠的公开可获得资料,但对这些资料或数据的准确性、完整性和正确性展恒基金不做任何保证,据此投资责任自负。本报告不构成个人投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告仅向特定客户传送,未经展恒基金授权许可,不得以任何方式复印、传送或出版,否则均可能承担法律责任。就本报告内容及其中可能出现的任何错误、疏忽、误解或其他不确定之处,展恒基金不承担任何法律责任。