随着科创板上市在即,科创板首批25家拟上市公司发行价已全部落地,公募基金成为网下打新的主力军。展恒基金看来,科创板首批拟上市公司的质地较为亮眼,定价整体较为理性。从主板打新收益率和科创板公司的资质等因素判断,打新会给公募基金带来一定回报。因此,近1500只基金参与科创板打新。

限制申购额度,以防冲淡打新收益

在科创板网下打新中,公募基金属于A类投资者,按规定能获得较高的线下配售比例,从而在一定程度上增厚基金收益。为了防止规模扩增太快,导致摊薄基金持有人投资收益,部分基金公司开始限制旗下科创板打新基金的申购额度。近期有多只权益类或混合类基金发布公告调整申购额度,其中有部分基金将申购额度调整至一万元以下,而这些基金大都在此前基金公司发布的可投资科创板基金名单中。

据展恒统计,1490只打新公募基金中,1036只基金正常开放申购赎回,240只基金暂停大额申购,剩余基金目前无法申购。

就目前基金公司的相关布局来看,除可以直接参与科创板的战略配售基金外,公募主推的基金产品主要包括以下几种:一是2~3年封闭期的灵活配置混合型基金;二是科技主题类股票型或混合型基金;三是通过修改投资范围投资科创板相关股票的存量基金。

富国基金—获配金额最大赢家

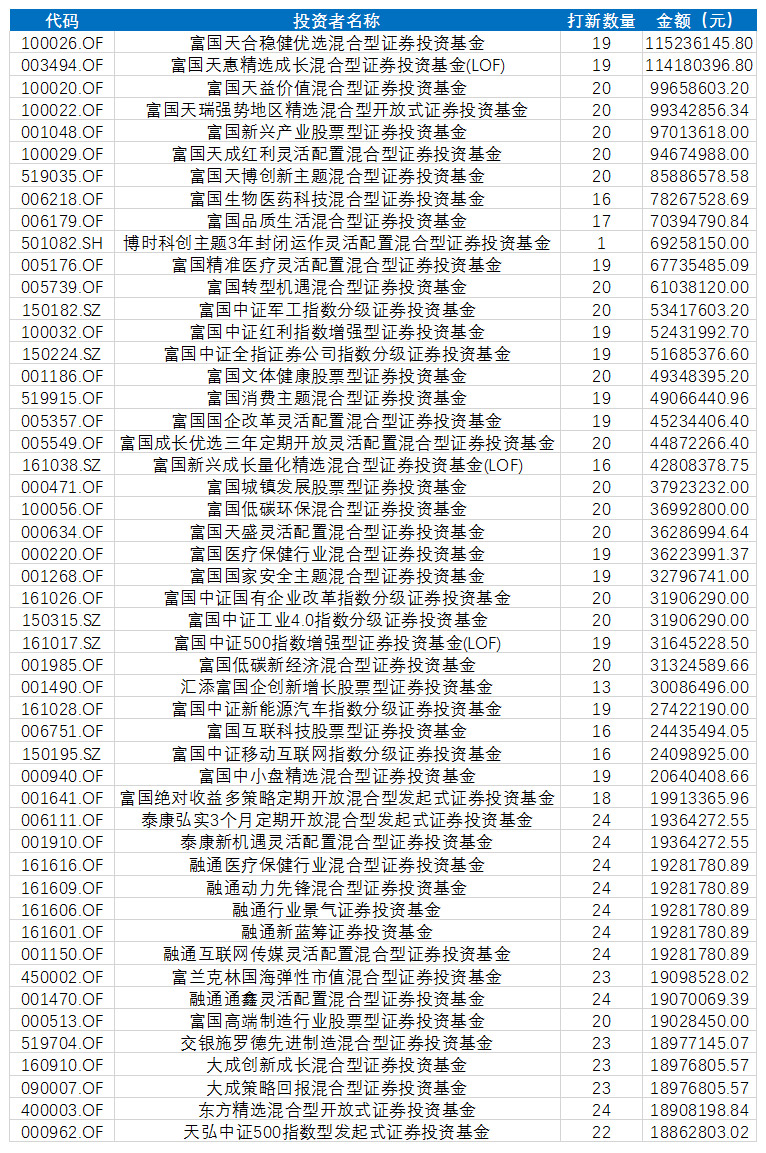

从获配金额来看,前50名打新获配金额最高的基金中,富国基金占据34席位置,且旗下单只基金均可打中16只以上科创板新股。

表1 打新科创板的公募基金获配金额TOP50

数据来源:展恒基金研究中心

富国基金表示,就质地而言,科创板上市公司整体情况较为亮眼。第一,科创板首批拟上市公司2018年度的盈利均为正;第二,和创业板首批上市公司相比,科创板首批拟上市公司的盈利和研发能力突出。具体来看,科创板首批拟上市公司近3年收入的年化增速均值为47%,毛利率均值为50%,研发投入比均值为12%,创业板首批上市公司的同类数据分别为55%、43%和5%。

融通基金—打新数量最大赢家

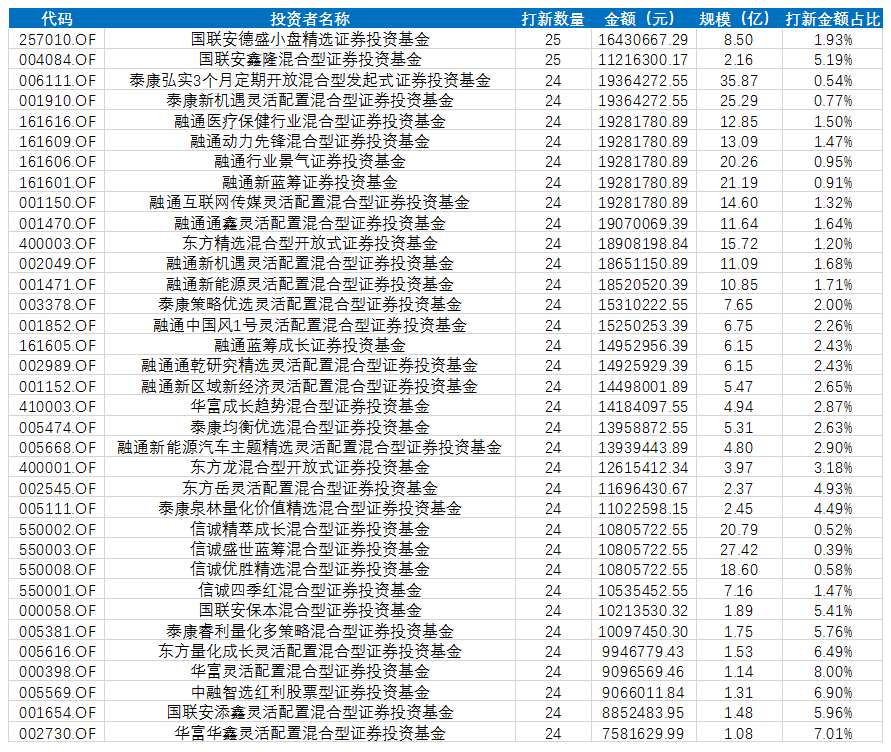

从成功打新数量来看,两只国联安基金打中全部25只科创板新股,33只公募基金打中24只科创板新股,其中,包含融通基金旗下的13只公募基金。看来,融通基金近期也将打新科创板作为重要目标。

表2 公募基金科创板打新数量

数据来源:展恒基金研究中心

打新获配金额占比较高的基金

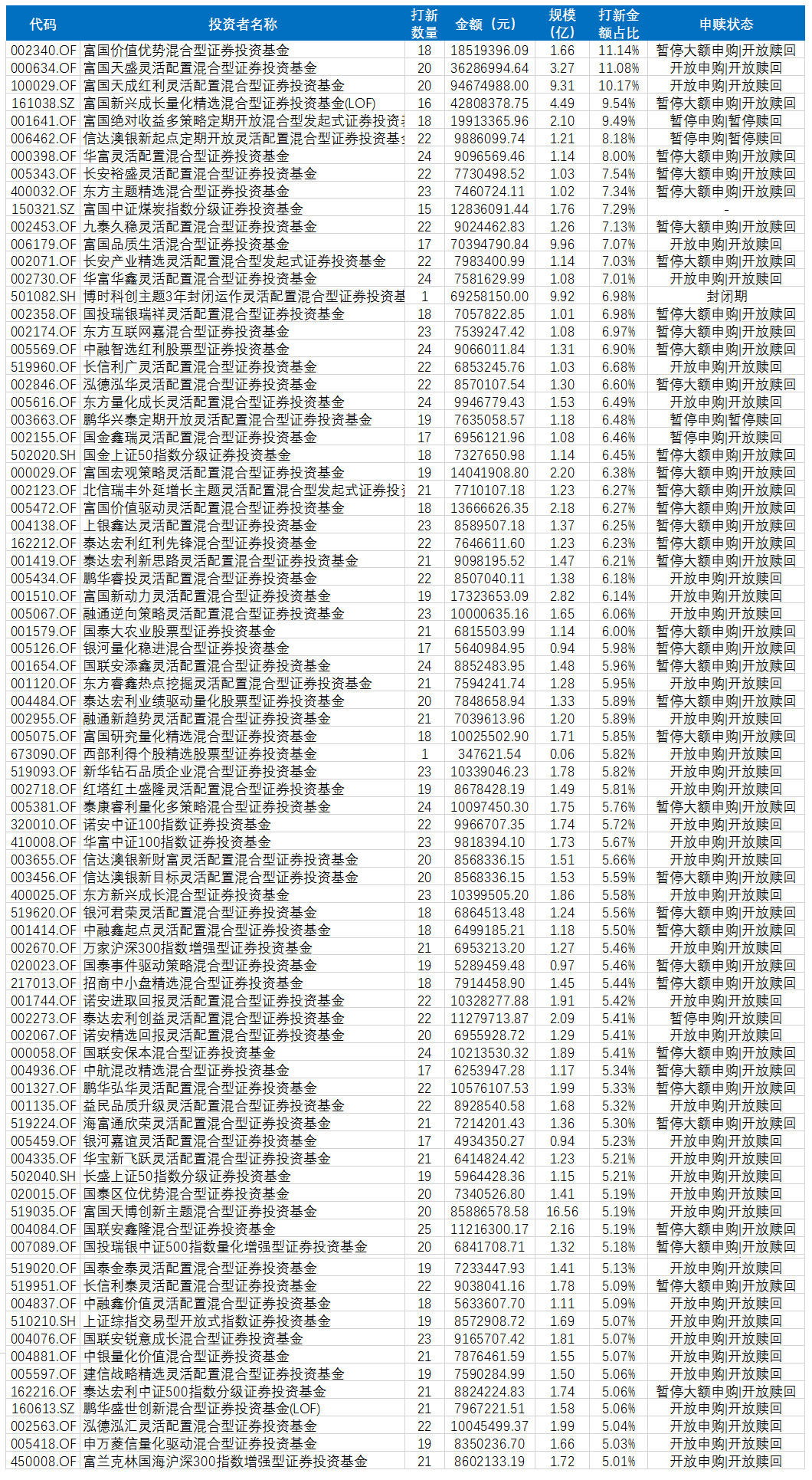

统计打新获配金额占基金规模的比例,我们发现,富国基金旗下多只基金比例较高,尤其是002340.OF富国价值优势、000634.OF富国天盛灵活配置、100029.OF富国天成红利灵活配置的获配金额占比高达10%以上。

也就是说,科创板开市前几天的行情对这些基金影响较大。

表3 打新获配金额占规模比超5%的公募基金

数据来源:展恒基金研究中心

展恒“优选50”基金参与科创板打新的情况如下所示:

“优选50”是展恒基金专家团队从全市场精选的50只公募基金,已综合考虑收益、风险、经理、公司、风格等多项维度,可供投资者筛选基金时参考。

(本文表格依据公开数据进行整理,如有差异,请联系展恒基金进行修改)