3月9日,对于全球投资者来说,是见证历史的一天。标普500指数低开低走,暴跌7%,开盘后仅4分钟便触发一级熔断机制,暂停交易15分钟,熔断时道指跌1884.88点,跌破24000点,刷新2019年1月以来新低,这也是美股历史上第二次熔断。截至9日收盘,道指跌7.79%报23851.02点,标普500指数跌7.61%报2746.56点,纳指跌7.29%报7950.68点。

另一方面,自上周五暴跌10%后,油价继续恐慌性下跌。周一开盘,布伦特原油期货的价格从单桶45.27美元暴跌至31美元,盘中跌幅超过31%,刷新1991年海湾战争以来的日内跌幅纪录。沙特发起价格战使油价暴跌,令近来遭受新冠病毒疫情打击的全球金融市场更加动荡。

市场剧烈波动下,基金是否要“高抛低吸”

面对新冠蔓延、油价暴跌、美股熔断等多重不利因素冲击下的全球市场,基金投资者可能面临两难选择:一方面,危机也带来部分基金逢低买入良机,另一方面,有时候持有的基金好不容易收益为正了,过一段时间随着市场下跌,又跌没了,反反复复,经过了很长一段时间后,收益倒不如刚买入时侯的多,这样下去到底什么时候才能赚到钱?

要解决这个问题,不妨从历史数据中看看此前的基金投资与持有期之间存在何种联系。

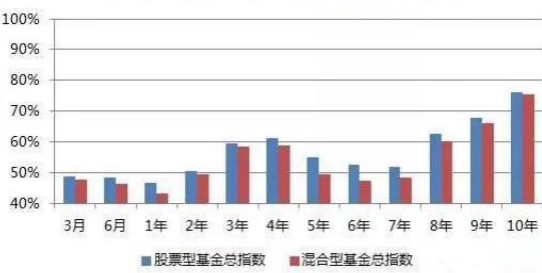

基金持有期与获得10%以上年化收益概率关系图

数据来源:wind

上图展示了投资者如果想要获得10%以上年化收益,与基金所持有周期之间的概率关系。由于此图统计的是年化收益而非总收益,因此具备一定参考价值。

可以看出,短期内(期限在1年以内)持有一只基金,无论是股票型或是混合型基金,获得年化收益超过10%的概率均不超过50%。但考虑到短期内股市波动较大,不确定因素也较多,因此不做过多讨论。

当基金持有期为2-4年,收益超过10%的概率有一个明显的爬坡,在持有期4年时达到一个小的峰值后回落,这段时间获得10%以上年化收益率的概率上升到60%左右,相对较高。

与此形成对比的是,持有期5-7年的这段时间,获得10%收益的概率再次降低。当持有时间达到8-10年的时候,获得10%以上年化收益率的概率持续上升,直至达到了图中的最高值,概率接近75%。

从过去的数据中,我们可以发掘出以下信息供投资者参考:首先,对于基金持有时间是否越长越好这一说法,从整体上来看的确有这样的趋势。尤其对于那些希望通过配置基金来做养老金储蓄,或者有一笔10年期以上的闲置资金的,则基金投资大概率下可获得不错的收益。其次,持有一只基金达到3-5年的时候,是一个比较关键的时间点,如果在这个周期中收益比较高,或者已经达到预期,可以考虑分批卖出止盈。

A股全球配置价值显现,私募蓄足“弹药”布局

对于近期全球股市大跌,外围因素叠加引发的油价大幅下滑,恒大集团首席经济学家兼研究院院长任泽平表示,外围因素对市场多为短期影响,A股在全球配置价值还是很明显的。目前的全球疫情因素、原油暴跌等对A股多是短期影响,随着企业的陆续复工,多项举措的顺利落地,中国经济会回到正常的发展通道。

从今年以来私募基金加快发行产品的速度,不难看出,私募也已蓄足“弹药”布局A股。在业内人士看来,股市结构性机会的频现,使得头部私募更为积极。

中国基金业协会最新数据统计显示,今年以来,私募基金发行产品热情高涨。截至3月6日,年内私募共备案2729只新产品,相比于去年同期的1169只,增长了133%。老牌私募景林资产在今年以来2个多月时间内,就备案13只产品,数量已接近2019年的一半。另一家头部私募淡水泉今年以来也备案了7只新基金,而2019年全年备案产品数量仅为11只。