自2月下旬开始,受境外市场冲击等因素影响,大盘走势日渐震荡,这也使得挂钩A股市场的投资产品的收益率出现较大波动。以股票型基金(包括偏股混合型基金)为例,自2月26日以来,净值整体下跌了1.32%。但作为市场上数量占比较小的产品类型,量化对冲基金近期表现却可圈可点。

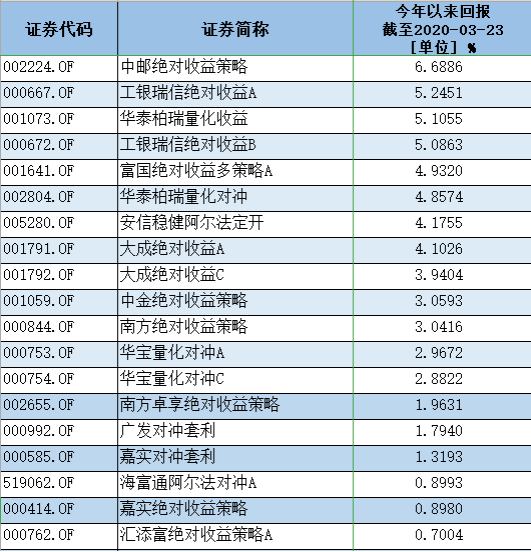

截至3月23日,上证综指年内跌幅12.79%,而公募量化对冲型基金年内平均收益1.9%,明显优于同期股票型基金。

部分公募量化对冲产品今年以来回报

量化对冲基金的优势在于通过对冲手段剥离市场风险,进而获得纯阿尔法收益。短期A股反复波动、利率走低的行情下,量化对冲基金成为低风险偏好投资者的绝佳避险工具。

“量化”与“对冲”相结合

量化对冲基金,是“量化”和“对冲”两个概念的结合。“量化”指通过数量化、计算机程序发出买卖指令,以获取稳定收益为目的的交易方式。“对冲”则是利用如股指期货这一类工具,给股票的价格买一个“保险”,以避免股市大幅下跌所造成的巨大亏损。

通常量化对冲基金通过管理并降低组合系统风险以应对金融市场变化,将组合的系统性风险有效剥离,从而达到降低波动、控制回撤、获取相对稳定收益的目的。

从收益的角度来看,量化对冲基金比债券型基金回报更为可观。数据显示,今年以来,债券型基金平均净值涨幅为1.48%,而量化对冲基金达到2.27%。

被大众所熟知的债券基金稳是稳,但收益弹性方面严重不足。而如果债券型基金持有的个券一旦出现违约,会发生较为严重的回撤。相比之下,量化对冲基金不仅稳,而且还往往会在股市大跌时显示其神奇的一面。

在市场大幅波动下如何赚取收益?

量化对冲基金赚钱的秘密在于它的对冲策略。国内公募量化对冲基金主要采用市场中性策略:一方面通过精选股票跑赢市场,另一方面则以股指期货对冲市场的系统性风险,最终获得独立于市场的绝对收益。

也就是说,市场上涨时,标的资产赚的钱比卖空股指期货亏的钱要多,总体正收益;而市场下跌时,标的资产亏的钱比卖空指数赚的钱要少,总体还是盈利。

从近期2月28日、3月9日这两个的市场“大跌日”表现来看,量化对冲基金的跌幅很小,平均净值跌幅都控制在0.5%以内。以3月9日为例,当日全球股市大跌,上证指数和创业板指数分别下跌3.01%、4.55%,主动偏股型基金净值平均下跌3.22%。不过,量化对冲基金却展现出较强的收益稳定性,平均仅下跌0.3%。

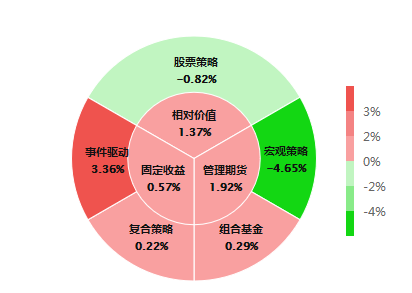

近一月私募量化对冲产品收益增厚

从私募市场各个策略产品近一个月收益情况来看,事件驱动策略、管理期货策略、相对价值策略(量化对冲)产品均有不俗表现。其中,事件驱动策略近一个月收益最高为3.36%,量化对冲策略产品收益率也增加了1.37%。而前期表现较好的股票策略产品,受全球股市大跌影响,整体收益为负。

近一个月私募市场各策略产品收益情况

那量化对冲基金没有缺点吗?其实,量化对冲基金之所以很难成为公募基金中的主流品种,是受其业绩来源决定的:一是超额阿尔法收益,对选股人要求非常高;二是股指期货市场方面,近年来贴水比较严重。同时,对冲基金受制于衍生品交易量及模型容量限制,很难像股票、混合、ETF基金那样发展到几万亿元的规模。