一、上周股债两市及基金业绩回顾

(一)股市行情回顾

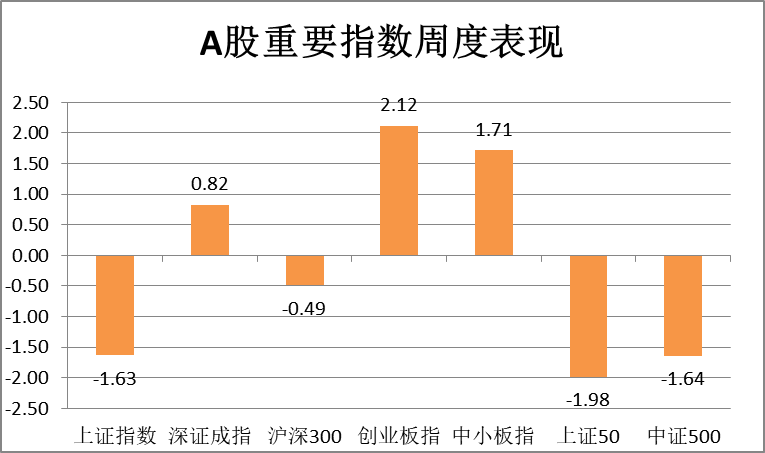

表1 A股重要指数周度表现(%)

数据来源:Wind、展恒基金研究中心

数据时间:2020/10/26-2020/10/30

从表1可知,上周A股市场有涨有跌。其中上证50下跌幅度最大,跌幅为-1.98%;其次是中证500,跌幅达到-1.64%;上证指数下跌幅度为-1.63%;深证成指上涨为0.82%;沪深300上涨幅度为0.49%;中小板指上涨幅度为1.71%;创业板指上涨幅度最大,为2.12%。

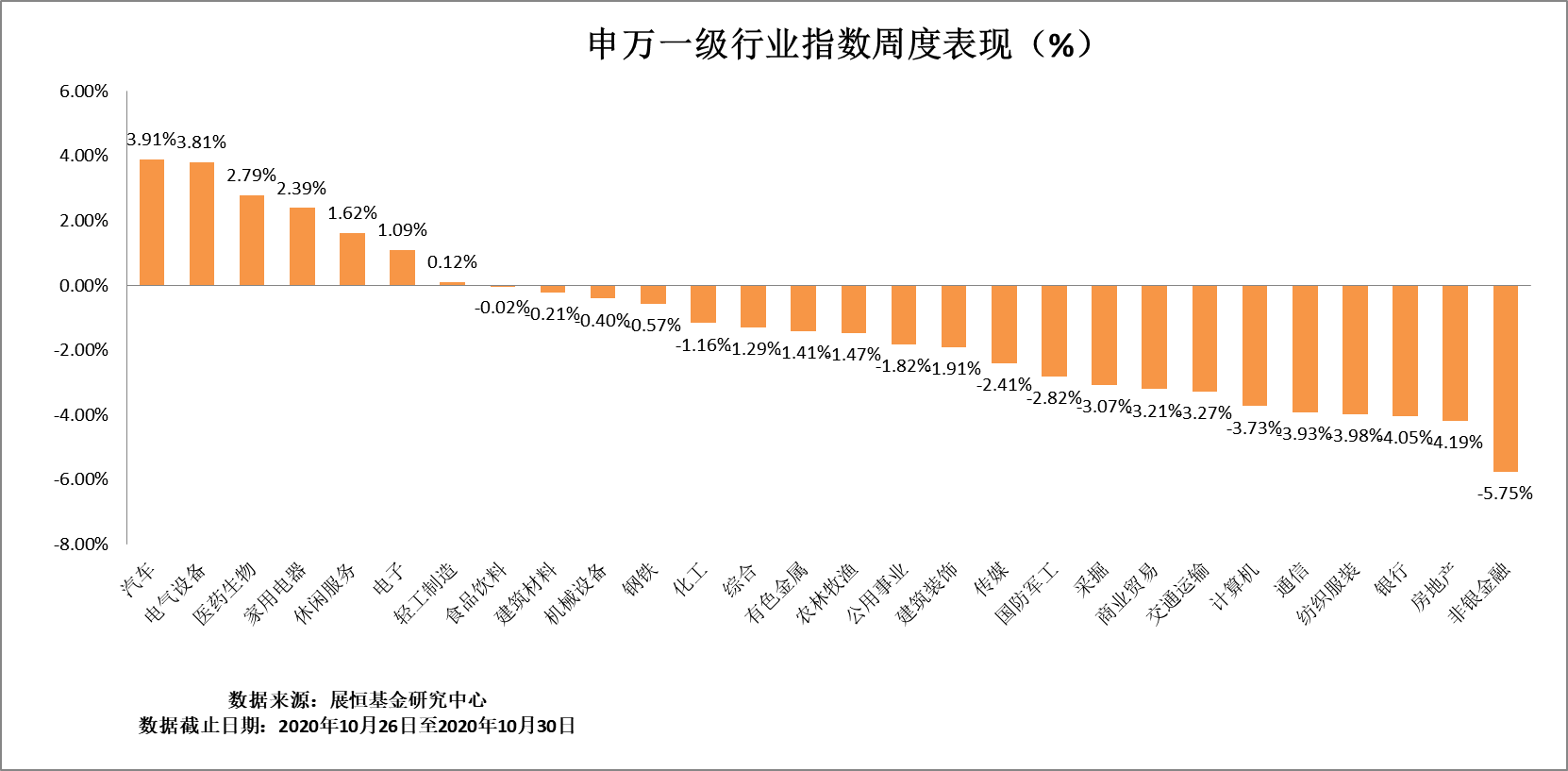

表2 申万一级行业指数周度表现(%)

数据来源:Wind、展恒基金研究中心

数据时间:2020/10/26-2020/10/30

从行业板块来看,上周全行业指数基本呈下跌趋势。其中银行板块涨幅最大。涨跌幅前五排名为:汽车、电气设备、医药生物、家用电器、休闲服务,分别周涨跌幅为3.91%、3.81%、2.79%、2.39%、1.62%;涨跌幅排名末5的依次为非银金融、房地产、银行、纺织服装、通信,涨跌幅分别为-5.75%、-4.19%、-4.05%、-3.98%、-3.93%。

(二)债市行情回顾

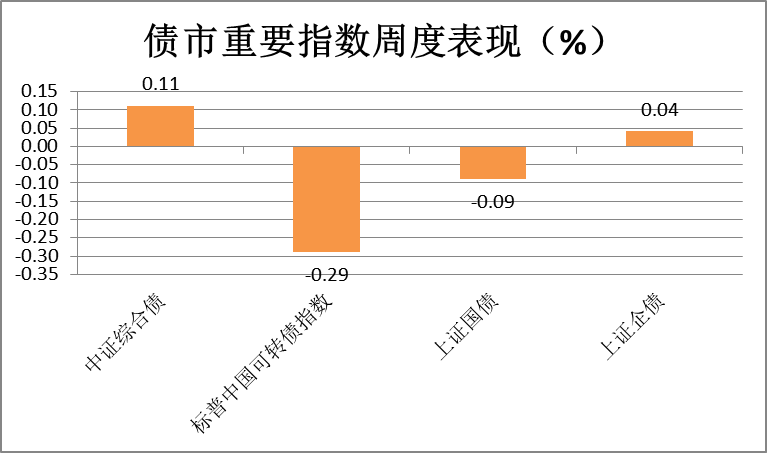

表3 债市重要指数周度表现(%)

数据来源:Wind、展恒基金研究中心

数据时间:2020/10/26-2020/10/30

从表3可知,上周债市有涨有跌,受上周大盘影响,中证综合债上涨幅度为0.11%,标普中国可转债指数下跌为-0.29%,上证国债跌幅为-0.09%,上证企债上涨0.04。

(三)基金业绩回顾

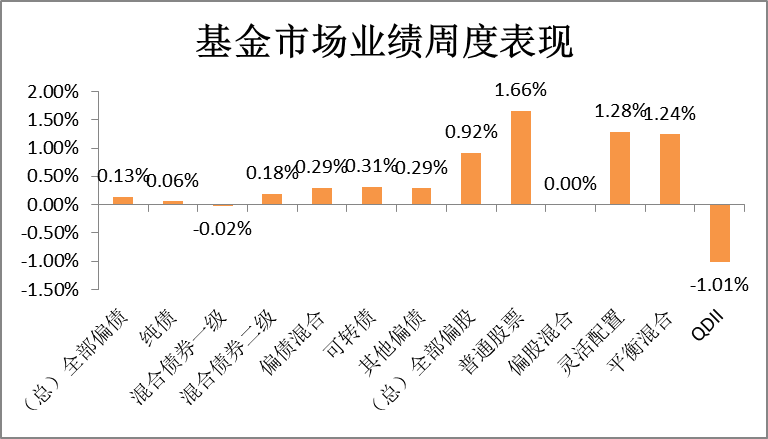

表4 各类型基金业绩周度表

数据来源:Wind、展恒基金研究中心

数据时间:2020/10/26-2020/10/30

从表4可知,上周基金走势整体上涨,偏股型基金受上周大盘下跌的影响也是处于全线下跌态势。全部偏股基金平均收益率为0.92%,全部偏债基金平均收益率为0.13%。全部偏股基金中涨幅最大的是普通股票,周涨1.66%;其次为灵活配置基金,涨幅为1.28%;全部偏债基金中可转债收益最高,周涨0.31%,下跌幅度最大的是混合债券一级,跌幅为-0.02%。

表5 部分基金业绩周度表现TOP10

数据来源:Wind、展恒基金研究中心

数据时间:2020/10/26-2020/10/30

表5数据为上周各类型基金周度表现排名前十的基金列表。偏股型基金排行前十中,涨幅最好的是招商国证生物医药B,周涨12.45%;偏债型基金中表现位于榜首的为南方昌元可转债A,周涨3.35%;QDII基金中表现最好的为易方达中证海外互联ETF,周涨5.21%。

二、本周股债两市展望及投资策略

A股方面:数据方面,统计局31日发布PMI数据,10月中国制造业PMI为51.4%,较上月小幅回落0.1个百分点,不过仍位于荣枯线以上,显示经济回暖趋势未变。从具体分项指数来看,生产指数环比回落0.1个百分点至53.9%,而新订单指数与上月持平为52.8%,供需分化有所收敛。其中,新出口订单回升0.2个百分点至51.0%,呈继续改善态势,或受国内外疫情防控差异所至。库存方面,产成品库存大幅回落3.5个百分点至44.9%,库存去化过程延续。此外,小企业景气度重回收缩区间至49.4%,而大企业景气度微幅回升至52.6%,显示当前经济恢复过程中,头部化过程持续,中小企业经营压力仍旧存在。

政策方面,上周十九届五中全会公报发布,十四五规划的大体目标方向获得明确,未来还需根据具体建议内容,以及各产业规划的逐步落地来参与相关投资机会。31日,国家领导人在《求是》发表文章,从国家经济中长期发展角度提出几个战略性问题,其中产业链供应链方面,提及产业备份系统,即重要产品和供应渠道至少有一个替代来源,重要领域“进口替代”逻辑加强;同时,强调粮食和实体经济必须“以自己为主”。城镇化方面,指出我国超大城市人口密度偏高,需建设一批郊区新城逐步解决。此外,还提出“要从顶层设计上提高公共卫生体系在国家治理体系中的地位”,可关注相关主题性机会。此外,31日国务院金融委召开专题会议,提及“全面实行股票发行注册制,建立常态化退市机制”,显示资本市场的制度建设仍将加快脚步。

投资策略:上周市场虽逐步出现反弹,但最后一个交易日受外围市场影响大幅回落,指数整体临近震荡区间下沿。当前季报披露与十九届五中全会纷纷阶段性落地,与此同时,美国大选也即将在11月逐步明朗,待不确定性因素落地后,市场的风险偏好有望获得提升。整体而言,流动性预期收紧与经济恢复下业绩改善所构成的震荡行情暂难突破,市场仍以结构性特征为主,可关注十四五规划内容的具体明晰以及各产业规划逐步落地而带来的发酵机会。行业配置方面,可关注半导体、光伏、农林牧渔、国防军工、新能源车强势板块在回调过程中的参与机会,以及前期相对滞涨板块的反转机会。

债市方面:2021年PPI将呈现出冲高回落,短期高位但中枢稳定在2%,高位大概率出现在4-6月。PPI取代CPI成为通胀预期主导因素,但主要由今年低基数引起,PPI对CPI传导效应实际并不显著,CPI保持温和明年通胀压力可控。综合来看,明年通胀预期或将对债市造成一定扰动,PPI冲高前后国内债市也有可能出现类似于目前美债收益率曲线的陡峭化上行。但预计通胀预期随后又会逐渐消退,对债市影响的幅度不会太大,持续时间也不会太长。因此,认为通胀预期在明年或许会成为债市的一个扰动因素,但并非决定债市趋势性走势的关键变量。

投资策略:本周市场延续调整,权重指数调整幅度较大,市场日均成交金额7298.31亿元,有所回升,参与者情绪指数大幅下降,基金仓位均值回升。整体来看,市场延续调整,在箱体底部震荡,上次情绪较为低落,符合我们的预期。三季报披露完毕、五中全会也闭幕,市场短期最大的不确定性就是美国大选。预计大选之后,市场不确定性减少将有利于风险偏好的提升。我们此前预计的重要时间窗口在下周,下周将是重要的观察期,等待风险充分释放。无论结果怎样都会给市场提供较好的中期环境,只是结果出来之后短期表现有差异。

免责声明

本报告中的信息均来源于展恒基金认为可靠的公开可获得资料,但对这些资料或数据的准确性、完整性和正确性展恒基金不做任何保证,据此投资责任自负。本报告不构成个人投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告仅向特定客户传送,未经展恒基金授权许可,不得以任何方式复印、传送或出版,否则均可能承担法律责任。就本报告内容及其中可能出现的任何错误、疏忽、误解或其他不确定之处,展恒基金不承担任何法律责任。