1.基金简介

本基金为被动指数型基金,主要采用完全复制跟踪指数法进行投资,按照成份股在标的指数中的基准权重构建指数化投资组合,并根据标的指数成份股及其权重的变动对投资组合进行相应调整。在正常市场情况下,该基金的投资目标为力争将基金的净值增长率与业绩比较基准之间的日均跟踪偏离度绝对值控制在0.35%以内,年跟踪误差控制在4%以内。

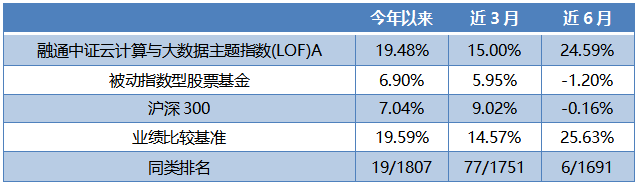

今年以来,数字经济相关板块快速上涨,融通中证云计算与大数据主题指数(LOF)A受益于此轮上涨,也取得了不错的收益率,约19.48%,远超沪深300。据iFinD数据统计,该基金今年以来收益率也处于同类型基金前列,19/1807。

融通中证云计算与大数据主题指数(LOF)A收益情况

备注:业绩比较基准=95%*中证云计算与大数据主题指数收益率+5%*银行人民币活期存款利率(税后),数据来源于iFinD

2.基金经理

何天翔先生,厦门大学经济学硕士,15年金融行业从业经历。2010年3月加入融通基金管理有限公司,2014年10月起任融通深证100指数证券投资基金的基金经理,后相继担任融通中证军工指数分级证券投资基金(2020年12月01日起转型为融通中证云计算与大数据主题指数证券投资基金(LOF))基金经理、融通中证全指证券公司指数分级证券投资基金(2020年11月20日起转型为融通中证精准医疗主题指数证券投资基金(LOF))基金经理、融通中证大农业指数分级证券投资基金(2016年7月29日起转型为融通中证大农业指数证券投资基金(LOF))基金经理、融通新趋势灵活配置混合型证券投资基金基金经理、融通国企改革新机遇灵活配置混合型证券投资基金基金经理、融通通瑞债券型证券投资基金基金经理、融通中证人工智能主题指数证券投资基金(LOF)基金经理和融通创业板交易型开放式指数证券投资基金基金经理。截止当前,何天翔仍管理5只基金,管理规模56.98亿元。

为了更好体现何天翔的指数型基金管理能力,我们将何天翔与同类型基金经理所管理产品在各时间段的综合收益能力进行对比,如表2。我们可以看出,何天翔除了近3年这个时间段,剩余时间段所管理产品的收益能力均超过同类型基金经理,尤其在近5年、任职以来两个时间段,何天翔所管理产品的收益能力远超同类型基金经理,也体现出其较强的管理能力与长期收益能力。

表2 何天翔与同类基金经理收益对比

备注:数据来源于iFinD

3.基金重仓股

融通中证云计算与大数据主题指数(LOF)之所以取得良好的收益,主要源于其重仓持有的股票表现,如表3。融通中证云计算与大数据主题指数(LOF)在2022年四季度的前十大重仓股为恒生电子、科大讯飞、广联达、用友网络、金山办公、紫光股份、深信服、宝信软件、中科曙光、浪潮信息,这十只个股均属于计算机行业(申万行业分类)。随着去年中央经济工作会议对计算机和互联网行业平台经济的支持政策释放,计算机和互联网迎来快速反弹,前十大重仓股均取得了不错的收益率,其中,浪潮信息的涨幅高达61.38%,科大讯飞的涨幅逼近50%,其余股票也取得了10%左右的收益率。

表3 融通中证云计算与大数据主题指数(LOF)A前十大重仓股

备注:数据来源于iFinD

4.同类型基金业绩对比

为了更好地体现融通中证云计算与大数据主题指数(LOF)的良好收益能力,我们将该基金与同类型的9只基金进行对比,从多个区间来分析融通中证云计算与大数据主题指数(LOF)A的收益能力。从图1可以看出,融通中证云计算与大数据主题指数(LOF)在今年以来、近三月、近半年、近一年等区间内收益能力均处于前列,尤其在近一年区间段,当其他基金亏损幅度达到8%时,该基金的收益率仅为-0.70%,体现出了良好的回撤管理能力和收益能力。

图1 融通中证云计算与大数据主题指数(LOF)A与同类型基金收益对比

备注:数据来源于iFinD

5. 计算机行业展望

经过两年多的调整,从估值上,CS计算机已经在近7年以来的低位了。尽管岁末年初经历了一段反弹,但并不如食品饮料、中概互联的涨幅大,且目前估值的历史分位还在48%以下。

除了估值便宜,计算机行业的基本面也具有良好的投资价值。首先是大的长期逻辑。为了摆脱对西方供应体系的依赖,十四五以来,国家持续推动国内IT产业链的自主可控,IT国产化将是计算机行业未来几年的大主线,持续性和景气度都很强。

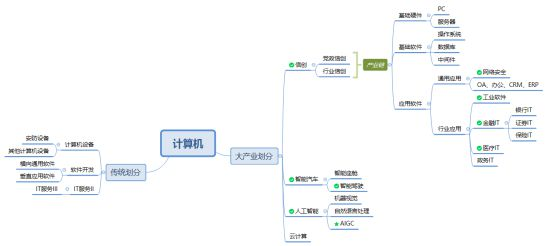

具体来说,按照大的产业,我们可以把计算机划分为信创、人工智能、智能汽车、云计算等。

资料来源:天弘基金

这其中就AI而言,伴随着划时代产品ChatGPT的发布, AI已经从过去单纯的技术萌芽阶段正式进入了产品落地阶段和生产成熟期,长期发展前景越发可观。根据IDC数据,全球AI市场规模2022年为1017亿美元,同比增长19.65%,预计2025年将达到2042亿美元,2023-2025年复合增速为26.16%。而国内市场2022年市场规模为2729亿元,同比增长39.0%,预计后续国内增速仍将超过全球增速。

信创更是一个值得关注的重大机遇。从政策牵引的角度,国家针对信创产业提出了"2+8+n"体系,逐步实现自主可控。前面提到的"党政"领域已经基本完成,尤其是市级以上部门,而关于国计民生的八大行业和县乡级党政部门,则正在进行之中。更重要的是,根据长江证券研究所预计,本轮覆盖的行业从业人群扩展至近 6000万,相比于 2020~2022阶段有 6 倍扩容空间。

八大行业中金融行业推进速度最快,并且替代的部分从办公系统逐渐深入到替换难度较高的核心业务系统,创造超过千亿的市场空间。另外电信则紧随其后,之后是能源、交通、航空航天,教育、医疗也在逐步进行政策推进和试点。值得一提的是,"N个行业的信创预计2023年左右开始启动,将全面应用到消费市场,这又是一片星辰大海。据海比研究院报告,接下来五年信创市场进入高速发展期,25年市场规模突破2 万亿。

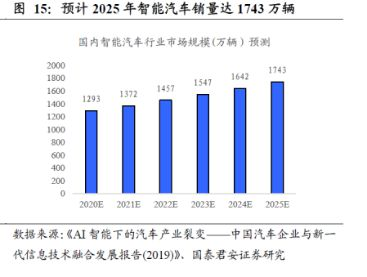

智能汽车领域,伴随技术创新和基础设施的不断完善,国内智能汽车规模进入持续快速扩张阶段,驱动相关产业链千亿市场。根据《智能网联汽车技术路线图2.0》中指引,2025年L2-L3级的智能网联汽车的国内渗透率将超过50%,2030年超过70%,2020年我国L2级车型渗透率仅15%,未来5-10年将我国汽车智能化产业有望保持30%以上增速。

以上这些正是前面所言,"一场宽广而深远的产业革新",将带来可预见的高速发展。已经有一些数据可以看到投资者正在用脚投票。