S基金(Secondary Fund)是专注于私募股权二级市场,以投资者为直接交易对象,直接从投资者手中收购其持有的基金份额、企业股权等资产的基金。私募股权市场(PE)是一个缺乏流动性的市场,PE二级市场的主要内在价值是为市场提供流动性从而提供更多机会。S基金通过以折扣价承接相关资产或收取资本增值福利以实现收益。

S基金的闪光点在于价值创造,不只是简单的份额转让或股权转让。S基金实现价值创造的机会体现在资产包中存在优质企业,这些具有优质底层项目的基金大量到期但暂时无法ipo或并购,LP急于到期退出回笼资金,S基金可受让原基金中LP的出资份额或所持项目的股权,使有退出需求的LP从原基金中退出,又以相对较低的价格间接持有基金资产,实现共赢。

S基金的优势体现在:

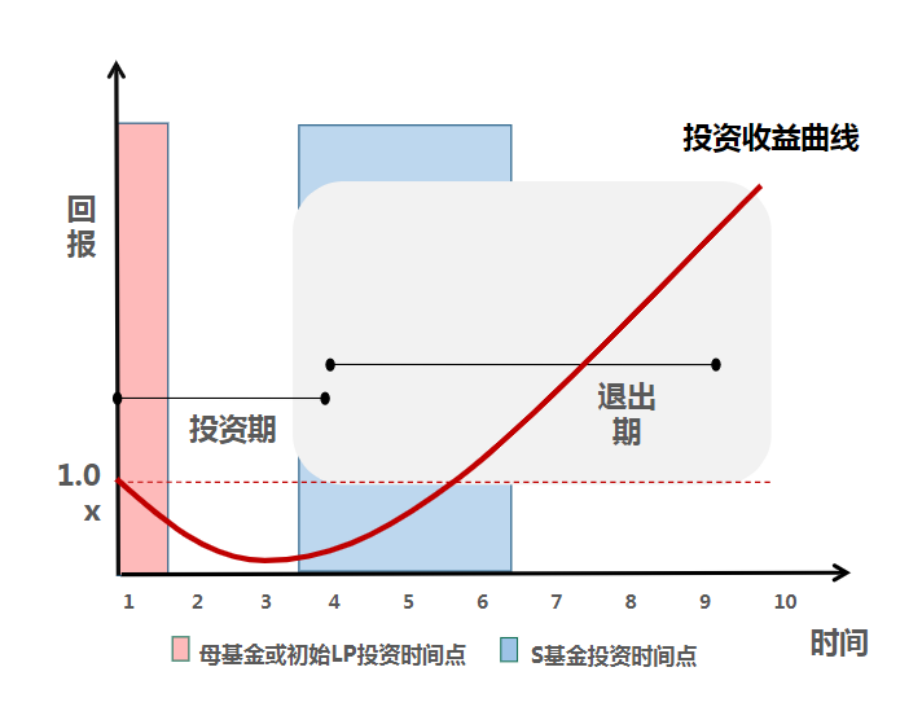

(1)规避J曲线效应

直投基金的存续期一般在8至10年左右,前期基金整体净现金流为负,平均需要3-6年后LP才获得回报,净现金流呈现J形曲线。而S基金在基金较为成熟的时期进入,投资时标的基金的J曲线往往已经开始上升,因此回报周期较短。

(2)降低盲池风险

PE募资时处于早期阶段,底层资产往往尚未确定,LP对底层资产较为模糊。而S基金进场较晚,通常底层资产已基本确定。因此S基金可对需要准备承接的项目开展充分尽调从而进行更为准确的定价。

(3)更高的回报与内部收益率IRR

由于S基金投资的底层资产确定性更大并缩短投资周期等因素,S基金在基金净回报和净IRR方面的平均表现要高于一般私募基金的平均表现,能为投资人带来更为优异的回报。

S基金在发展中不断转变

上海科创基金总裁杨斌在2023中国母基金开年大会中提出S基金在2023年可能有三个方向的转变:

(1)从散式向系统化转变:越来越多S基金专业机构与团队不断出现,可能改变以往S基金散点交易的交易模式。

(2)从捡漏向配置型转变:虽然过去出现回报较为可观的S基金捡漏案例,但未来主流S基金应以产品化的方向来做,而产品化S基金对从事S基金业务机构的专业能力与投资经验要求较高。

(3)从粗放式向精细化迈进:以往S基金交易双方的决策模式较为粗放,交易方侧重于关注整体S份额的估值、审计报告、折扣等方面。在逐步发展的过程中,专业化机构会越来越关注底层资产及其全生命周期的增长,在全面注册制正式打开后,专业机构对底层资产的判断会更为迅速、S基金交易效率会随之提高。

展恒理财作为国内较早布局S基金的专业机构,已发行20期S基金,合作专业机构50+,展恒理财具备专业研究团队,在判断S基金质量时会对基金底层项目的情况进行详尽研究分析,审慎估值。展恒理财S基金业务满足S基金发展转变的三个方向,如投资者有份额转让需求,可与我司联系。联系邮箱:business@myfp.cn