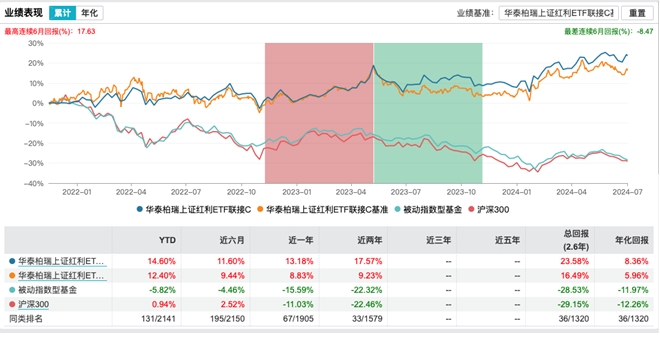

1.相对收益及同类排名

图1 基金业绩表现

图片来源:wind

从上图可以看到,该基金成立时间不长,还不足三年。收益一直高于沪深300和业绩基准,特别是今年以来收益高达23.58%,业绩优秀。

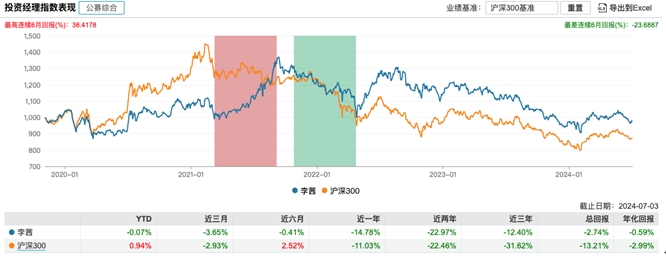

2.基金经理

图2 投资经理指数表现

图片来源:wind

李茜曾任职于上海市虹口区金融服务局。2015年3月加入华泰柏瑞基金管理有限公司,历任指数投资部助理研究员、研究员。2023年9月起任华泰柏瑞中证沪港深云计算产业交易型开放式指数证券投资基金发起式联接基金的基金经理。2023年12月起任华泰柏瑞中证中央企业红利交易型开放式指数证券投资基金发起式联接基金的基金经理。从2022年开始,李茜旗下基金的收益就远超护沪深300的收益,展现出了很好的管理能力。

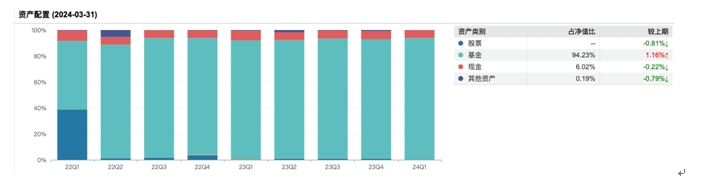

3.行业配置

图3 行业占比

图片来源:wind

从上图中我们可以看到2024年的第一季度,该只基金的行业配置加大了基金的配置比例,缩小了股票的配置比例。

4.总结

展望后市,投资者会在政策预期与实际兑现之间博弈,市场波动仍然会震荡加剧,红利策略的防御属性仍将是资金的避风港。同时,4月市场进入春季躁动尾声以及经济数据的验证期,随着年报基本面预期逐步兑现,具备业绩支撑及高股息性价比的红利资产依旧成为攻守兼备的标的的重要抓手。

从中长期角度,随着经济从高速发展切换为高质量发展以及外资不断流入背景下,“茅指数”为代表的核心资产净利润增速优势相对红利指数进一步收敛,部分公司迎来业绩增速与估值中枢的双下移,不复以往经济下行期的最优选择。我们认为未来定价体系可能会发生变化,增加对于盈利定价的权重,以股息率作为筛选标准的红利策略天然具有盈利定价的优势。不仅较大程度控制下行风险,还可能在基本面与估值方面创造出较为可观的成长性。当前上证红利指数处于右侧布局合理区间。

该只基金将严格按照基金合同的规定,紧密跟踪标的指数、跟踪偏离最小化的投资策略进行被动投资。 继续严格遵守跟踪偏离最小化的被动投资策略,从而为基金投资人谋求与业绩基准基本一致的投资回报。

如果您还想看到更多基金的诊断,欢迎留言给我们,我们将会挑选出大家最为关注的几只基金进行诊断,敬请期待。

免责声明

在这里也要提醒各位投资者,在做出投资决策时,需要综合考虑个人的风险承受能力和投资期望,本文不构成任何形式的投资建议,仅供参考。