摘要:

可转债市场概况:本周转债缩量下跌,整体估值环比压缩

一级市场: 本周奥锐转债、合顺转债发行,严牌转债、欧通转债、泰瑞转债上市交易,下周暂无可转债发行。

市场表现: 中证转债指数下跌1.54%,表现优于主要股票指数。高评级转债抗跌性强于中低评级转债,中低价位转债表现相对较好。

资金表现: 转债市场成交额有所回升,显示市场信心有所增强。

个券表现: 多数转债下跌,主要集中在电子、医药生物等行业,上涨转债集中在电力设备和环保等行业。

估值指标: 可转债平均价格和价格中位数下降,转股溢价率下降,整体债性增强,估值偏低。

条款跟踪: 本周1支转债处于强赎期,近期暂无转债即将触发强赎条件。本周3支转债宣布下修转股价格,16支转债已向股东大会提议下修转股价格。

市场总结:当前转债市场处于历史低位,具有较好的投资价值。建议关注基本面良好、违约风险低、规模低、价格偏低、溢价率合适的转债。也可关注抗跌能力较强的金融债、红利债、绩优债等。

一、可转债一级市场概况

1.可转债发行情况

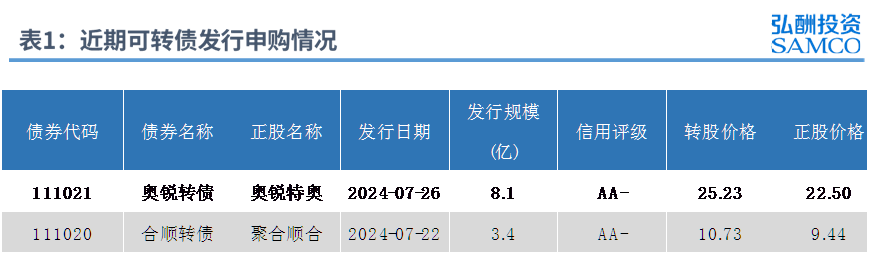

本周有两支可转债发行,分别为奥锐转债、合顺转债,总发行规模为11.5亿元。下周没有待发行的可转债。

2.本周可转债上市情况

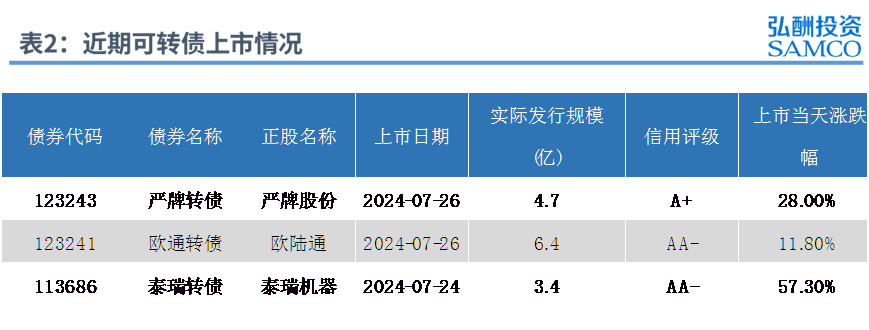

本周有3支可转债(严牌转债、欧通转债、泰瑞转债)上市交易,实际总发行规模为14.5亿,上市当天涨跌幅分别为28.00%、11.80%、57.30%。其中泰瑞转债因为规模较小,遭到炒作。

二、可转债二级市场概况

1.指数行情表现

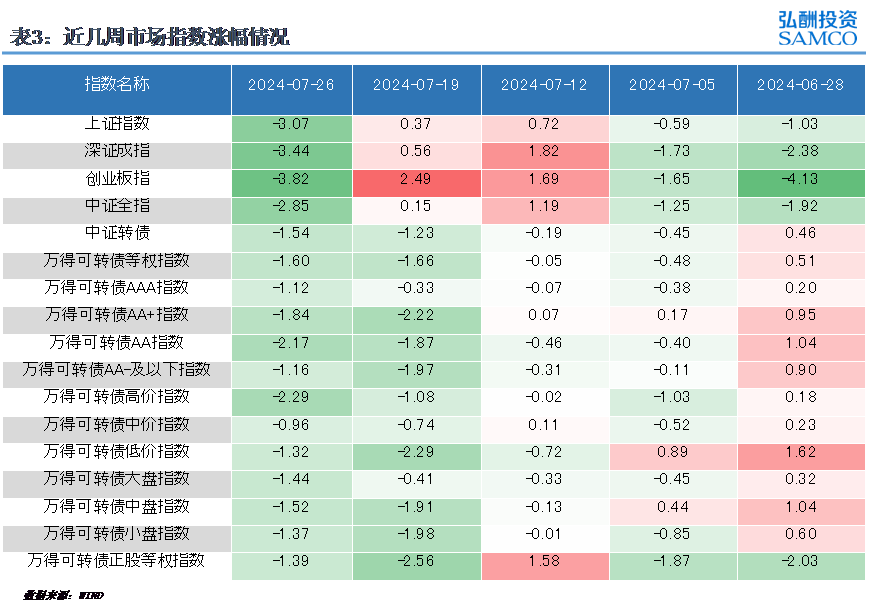

本周,中证转债的涨跌幅为-1.54%,表现优于股票市场的上证指数、深证成指、创业板指和中证全指的涨跌幅表现,分别为-3.07%、-3.44%、-3.82%和-2.85%。本周中证转债最低位达372.48,接近近三年的最低点368.44,可转债市场周一、周二、周三基本呈无抵抗式下跌,周四接近平盘,周五大幅回升,中证转债收涨1.1%,这可能意味着市场开始探底,但可能还会拉锯。

分评级看,本周高评级的AAA级转债依旧显示出较强的抗跌性,平均下跌1.12%,表现要明显优于中评级的 AA+级转债(-1.84%)、AA级转债(-2.17%)和低评级的AA-及以下的转债(-1.16%)的表现。

分价格看,本周高价转债(-2.29%)的表现最差,低价转债(-0.96%)表现其次,中价转债(-0.96%)表现最好。纵观近几周的表现,中价债的表现普遍较好,在下跌行情中展现了较强的抗跌性。

分规模看,本周小规模转债(余额大于3000万并小于10亿)的涨跌幅为-1.37%,表现优于中等规模转债(余额大于10亿小于50亿)的-1.52%相当和大规模转债(余额大于50亿)的-1.44%。

分行业看,本周转债涨跌幅排名前五名的行业是环保(1.22%)、机械设备(0.94%)、建筑装饰(0.21%)、纺织服饰(-0.20%)和国防军工(-0.45%);排名后五名的行业是社会服务(-12.11%)、农林牧渔(-3.67%)、美容护理(-3.62%)、汽车(-3.19%)和食品饮料(-2.92%)。

分类型看,本周偏债型转债有350支,平均涨跌幅为-1.37%;偏股型转债有24支,平均涨跌幅为-2.43%;平衡性转债有153支,平均涨跌幅为-1.09%。市场中转债整体债性偏强,股性偏弱。

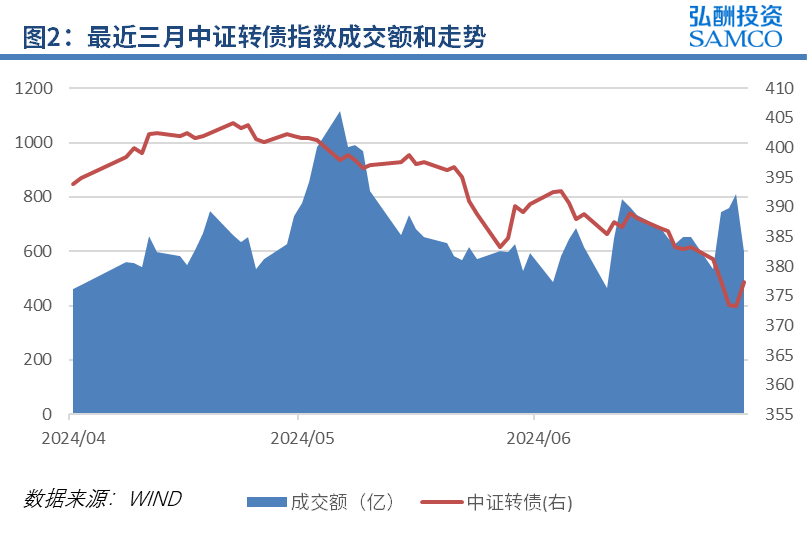

2.市场成交热情

本周转债市场总成交额为3444.79亿元,相比于上周的3268.73亿上涨了5.39%,转债市场情绪有一定程度的增强。

3.个券表现

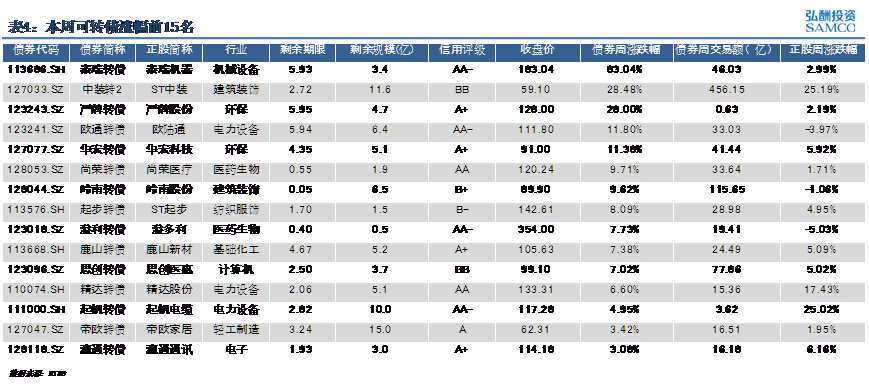

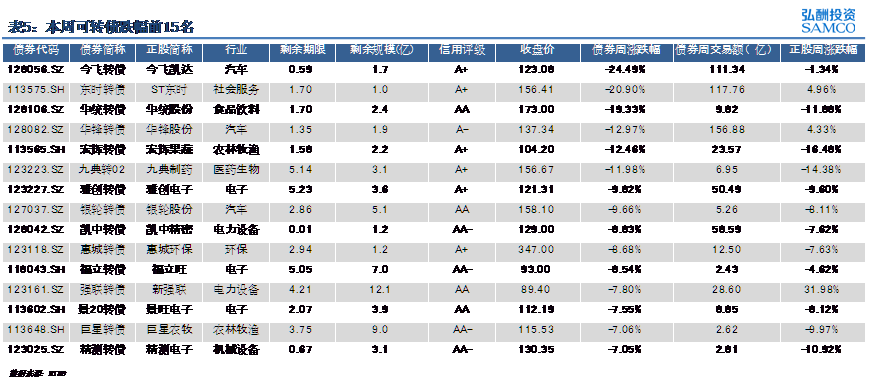

本周转债市场较大部分可转债有所下跌,具体有95支可转债上涨,432支可转债下跌,其中上涨的可转债中行业主要集中在电力设备和环保等行业,下跌的可转债中行业主要集中在电子和医药生物等行业。涨跌幅分别处于前15的可转债的具体情况如下:

4.估值指标

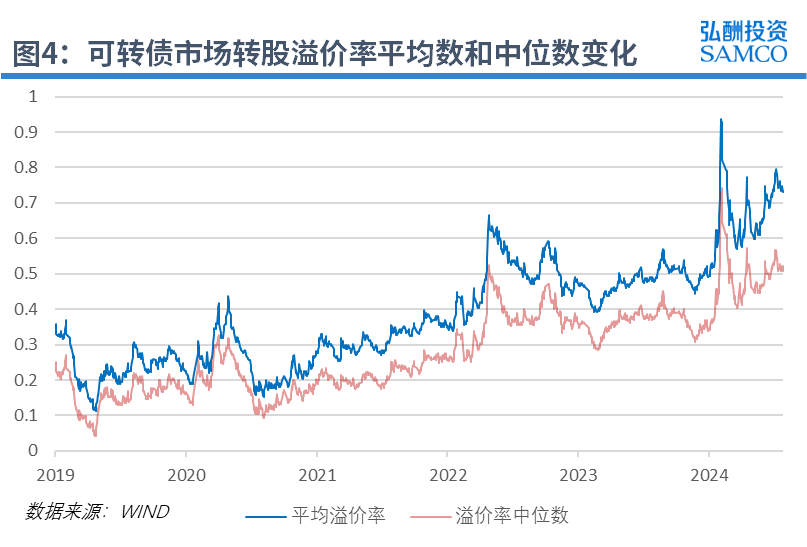

转债价格中枢下降,估值整体压缩。截至本周五7月26日,可转债存量524支,余额7803.50亿元。当天市场全体可转债的平均价格为111.01元,价格中位数为108.58元,与上周五的113.02元和109.90元相比有较大幅度的下降,分别下降2.01元和1.32元,市场的价格中枢整体处于历史性的低位。周五当天的平均转股溢价率为73.05%,溢价率中位数为50.76%,相较于上周五的74.88%和51.65%有所下降。另外当天的转股价值中位数为70.90,相较于上周五的71.66下降0.76元。

5.条款跟踪

(1)强赎情况

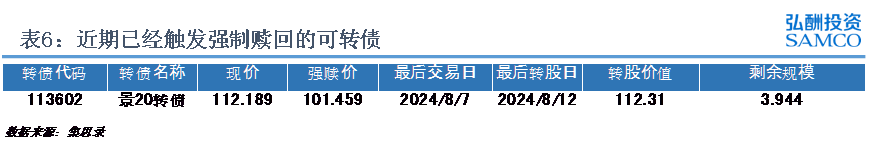

本周有1支转债(景20转债)仍然处于强赎期内,最后交易日为2024年8月7日。近期没有转债即将触发强赎条件。

(2)下修情况

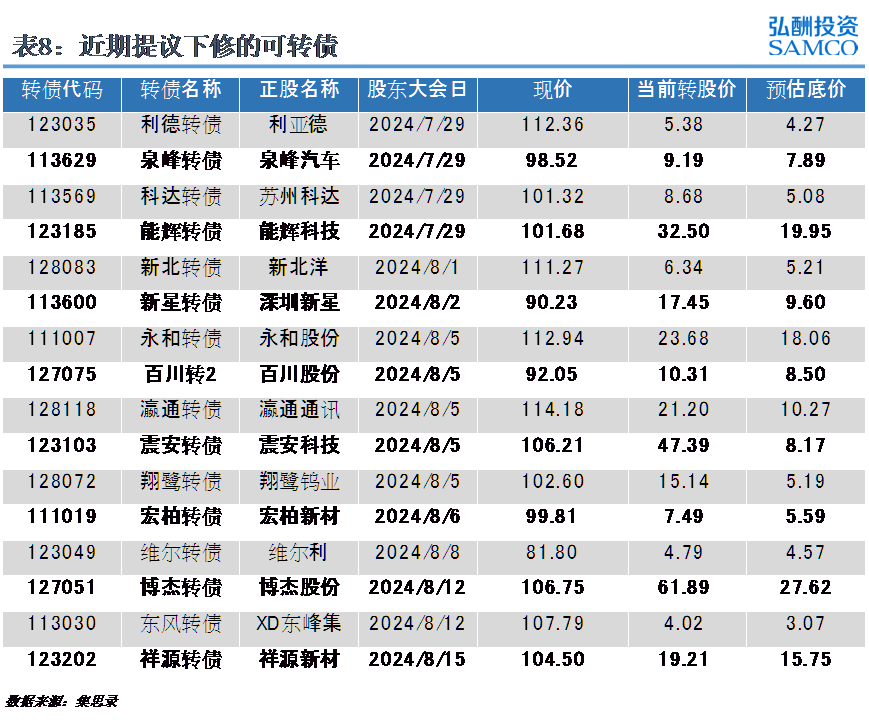

本周有3支转债宣布下修转股价格,其中强力转债和鹿山转债基本下修到底,第二天涨跌幅为-1.76%和6.25%,相对的,家悦转债下修不到底,第二天涨跌幅为-0.64%。另有16支转债已提议下修。具体情况如下表所示:

三、总结

1.可转债市场总结

本周转债市场较大幅度下跌,其中周一到周三中证转债指数基本呈现无抵抗式下跌趋势,三天总跌幅为-2.57%,周四接近平盘,周五大幅拉升,收涨1.10%。与权益市场相比,转债市场展现了较强的抗跌性,本周中证转债指数下跌1.54%,明显优于上证指数(-3.07%)、深圳成指(-3.44%)、创业板指(-3.82%)和中证全指(-2.85%)等权益指数。转债市场成交热情有一定下降,全周转债市场交易额为3444.79亿元,相比于上周的3268.73亿上涨了5.39%。

分评级来看,本周AAA级的可转债在下跌行情中表现较好,平均涨跌幅为-1.12%,展现了一贯的抗跌性,另外AA-及以下的可转债表现同样不错(-1.16%),这得益于严牌转债等个债的优异表现。分规模来看,本周不同规模的可转债并未展现出较为明显的分层,大盘、中盘、小盘可转债平均涨跌幅为-1.44%、-1.52%、-1.37%。从价格来看,本周价格适中的可转债表现最好(-0.96%),其次是价格偏低的可转债(-1.32%),高价可转债表现最差,收跌-2.29%。

本周,转债市场价格中枢下降,估值整体压缩,市场整体的平均价格和价格中位数都相较于上周有大幅下降,转股溢价率上升,可转债股性减弱,债性增强。周五收盘时的市场平均价格为111.01元,价格中位数为108.58元,相比于上周进一步下降,都处于历史的中低区间,本周三甚至已跌至本年度最低位。

2.可转债配置方向

近几月,资质相对弱的可转债价格剧烈波动,市场罕见地出现了114支转债跌破面值的情况,可转债的价格中枢大幅下移,已经逼近了历史性的低位,出现了历史上少有的黄金坑,处于超配区间。这可能是多重因素共同作用的结果,涉及基本面、信用风险以及市场情绪等方面。第一,中小市值股票的表现不佳,直接导致其对应的可转债价格同步下跌;第二,之前出台的“国九条”使市场对财务和信用类退市指标有了更深刻的认识,部分公司被降级或面临退市,导致低评级公司被重新定价。第三,由于市场风险加大,机构提高了投资门槛,部分机构选择卖出可转债,从而形成踩踏效应;第四,信用评级下调引发了对公司偿债能力的担忧,同时权益市场风格切换导致流动性风险加大。

随着市场悲观情绪的逐渐出清,市场转债的定价接近合理水平。目前市场估值较低,大量转债低于面值的情况不会是常态,大部分转债仍然具有下有债底的的特性,只要加强对公司的研究,做好对转债退市和违约风险的控制,避免持仓品种过于集中,可转债将是中期极具性价比的投资品种。具体有研究公司的财务健康、行业前景、治理结构等因素,确定公司的违约概率;远离正股股价较低,具有退市风险的可转债;做好行业分散等措施。

近期,投资者可以密切关注以下类型的可转债:(1)基本面较好,违约风险较低,价格偏低,溢价率合适的可转债,尤其是税后到期收益率为正的可转债,在做好违约风险控制的情况下,该类转债在保证债券部分的收益的情况下,还能够附赠一份看涨期权。(2)抗跌能力较强的金融债、红利债、绩优债等。

风险提示:正股波动超出预期;转债估值变动超出预期;基本面变化超出预期;新监管政策出台等。