2018年以来,市场出现剧烈波动,先是去年市场的大幅下跌,今年又快速反弹,在此背景下,量化策略产品不仅在熊市中表现出抗跌属性,同时又能够捕捉到今年的上涨行情,因而受到市场的广泛关注。也因此,近两年来量化私募的规模得到快速扩张。

鉴于此,本公司整理出当前中国市场主流的量化投资策略,并做简单分析,以供投资者参考。

一、市场中性策略

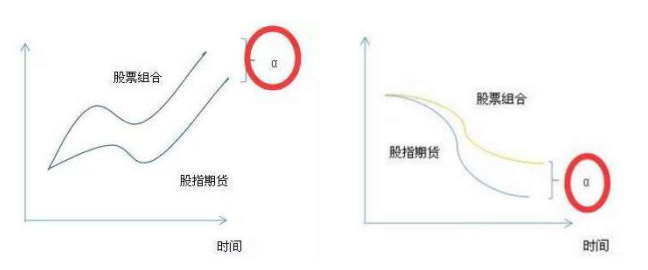

市场中性策略是目前国内使用较多的量化策略。其主要理论依据是资本资产定价模型,该模型认为,一项资产的收益主要由两部分构成,一是系统性的beta收益,一部分是资产本身的alpha收益,这两部分收益分别对应两类风险——系统性风险和资产自身风险。市场中性策略就是通过一系列资产组合配置,规避掉系统性风险,只保留资产自身风险及资产本身的alpha收益。

具体操作方式是,买入具备超额alpha的股票构建多头组合,同时卖空与股票等市值的股指期货构建空头组合,保持整个投资组合敞口为零,从而确保整个投资组合市场风险中性。在未来一段时间内,如果所持有多头组合涨幅大于指数涨幅(或者多头组合的跌幅小于指数的跌幅),则该投资组合获取alpha收益。下图为模拟的alpha策略与市场走势对比图,仅供参考。

该策略规避了市场的系统性风险,因此,风险相对较小。但是,也不是完全没有风险,一般情况下,alpha策略的风险主要来自于两个方面,一是构建对冲组合时,没有完全对冲掉系统风险,这种情况有可能是管理人主观方面导致的,也有可能是市场因素导致的(比如今年4月份以来,股指期货贴水严重,而这种贴水会在合约到期时缩小至零,这样就导致alpha策略在建仓对冲时要承担额外的成本)。二是量化策略本身没能实现超额alpha,甚至还有可能贡献为负。这两种情况都有可能导致alpha策略出现亏损。

二、指数增强策略

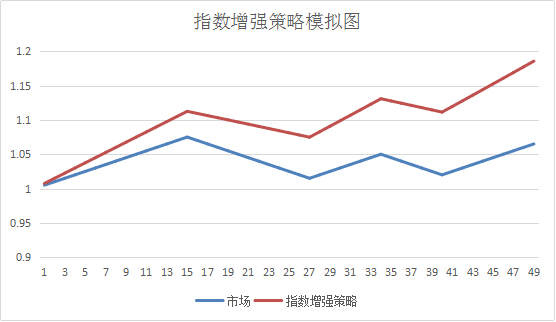

指数增强型策略,是指在进行指数化投资的过程中,为试图获得超越指数的投资收益,在被动跟踪指数的基础上,加入增强手段,对投资组合进行适当调整,力求在控制风险的同时获取超越指数的收益。具体而言,指数增强型基金不会完全配置基准指数成分股,而且配置权重也与基准成分股权重有所不同。比如说,以中证500指数增强为例,一般的基金在配置时,会根据市场情况和个股基本面对这500只成分股做一定程度筛选,从而计算出合理的组合个股及其权重。以期通过这种方式,取得超越基准指数的收益。

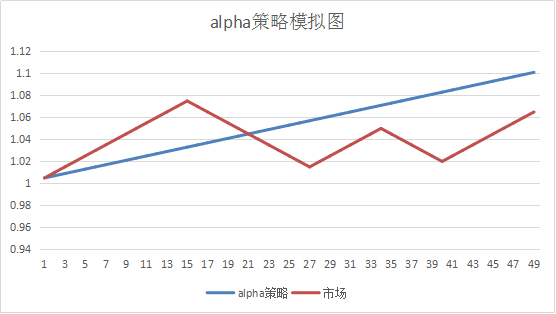

下图为理想的指数增强型策略的模拟收益图

指数增强策略相对于市场中性策略而言,风险要大一些。该策略在本质上,是既要追求市场的beta收益,又要追求策略所可能带来的alpha收益。因此,指数增强策略要承担市场波动的风险,该策略往往保留较大的风险敞口,大多情况下,不使用对冲手段。同时,该还追求alpha收益,因此要承担择股择时失败的风险。

三、CTA策略

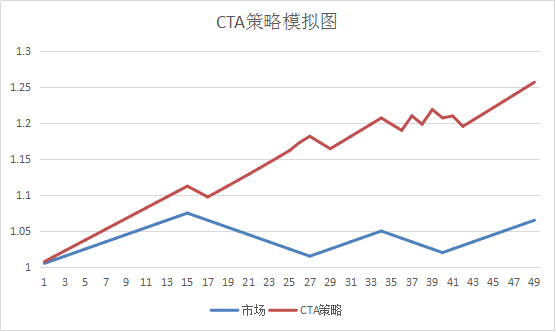

CTA策简称为商品交易顾问策略,也称作管理期货。商品交易顾问对商品等投资标的走势做出预判,通过期货期权等衍生品在投资中进行做多、做空或多空双向的投资操作,为投资者获取来自于传统股票、债券等资产类别之外的投资回报。

具体而言,CTA策略主要分为趋势策略和套利策略。趋势策略是跟随市场上涨做多,市场下跌做空,因此在任何一种期货商品进入趋势后,CTA策略就会获得良好的收益空间。套利策略是基于跨期限、跨市场、跨品种等不同合约之间的“价差回归”逻辑,在价差出现不合理的情况下,反向构建组合,并等待价差回归后,获利了结的一种策略。

风险方面,由于期货具有杠杆属性,因此,这类策略持仓的市值往往比较大,有时候甚至超过产品资产净值,进而导致其产品收益率的波动率也是所有量化策略中的最大的。在市场出现连续震荡行情时,CTA趋势策略由于杠杆属性可能会出现较大的回撤。

下图是理想情况下,CTA策略的走势模拟图

四、套利策略

套利策略是一个相对宽泛的概念,根据套利方式或市场不同,主流的大致分为以下几种:

1、统计套利

统计套利是对历史数据进行统计分析,估计相关变量的概率分布,结合基本面数据分析,用来进行套利交易。运用统计分析工具,对一组相关联的资产标的的历史数据进行统计分析,研究其关系的稳定性,并估计其概率分布,确定分布中的极端区域,即否定域。当真实市场上的价格关系进入否定域,可以认为这种价格关系不可长久持续,此时有较高的成功概率进场套利。

2、期现套利

期现套利指利用期货与现货基差扩大产生的套利机会,做多被低估标的,做空被高估标的,待期现基差回归至合理范围后,平仓离场的低风险策略。

期现套利的主要风险在于市场价格出现剧烈波动导致浮亏,具体表现为所跟踪标的之间的基差出现长时间不回归甚至反向逆转,期现收益无法有效覆盖交易成本、冲击成本、现金成本等风险。

3、ETF套利

ETF套利,是指投资者可以在一级市场通过置顶的ETF交易商想基金管理公司,用一揽子股票组合申购ETF份额,或者把ETF份额赎回成一揽子股票组合,同时可以在二级市场以市场价格买卖ETF。

假设某只ETF成分股暴跌,使得该ETF净值迅速走低,但该ETF的市场价格未能及时跟上,两者短暂地出现一个价差,此时可以买入ETF一揽子股票组合申购成ETF,然后将ETF在二级市场卖出,实现低买高卖,获取价差。

ETF套利的两种交易顺序,一种是从股票二级市场买入一揽子股票,按一定比例换成ETF份额,然后在二级市场卖出ETF份额,前提是一揽子股票价格比ETF价格低,出现溢价;另一种是,从ETF二级市场买入份额,按照一定比例兑换成一揽子股票,在拿到股票二级市场卖出,这样的前提是ETF价格低于一揽子股票价格,出现折价。

下图是理想状态下,套利策略的模拟走势图。

在以上所有策略中,套利策略是风险最小的策略品种,但收益情况也相对较低,随着市场有效性的提高,套利机会将越来越罕见。