近日,财政部就“商誉及其减值”议题征求咨询委员的意见并表示,“同意商誉进行摊销,而不是减值测试。”如果此举得到落实,即将迎来年报周期的商誉高额减值压力有望在短期内得到缓减。

截至1月7日,已有1244家上市公司发布了2018年全年业绩预告。在这近三成的上市公司中,有近60家公司在全年业绩预告中提示,并购资产或存商誉减值迹象,预计会对当期业绩产生影响。其中,多家上市公司商誉减值金额甚至超过4亿元。

商誉为何是潜在的“黑天鹅”?

商誉是指上市公司并购时,支付收购价与被收购企业净资产的差额。

从2014年开始,A股掀起并购浪潮,被收购方往往以未来3年的业绩承诺来换取“超额”的并购价格,从而累积了大量的商誉规模。而一旦未来的净利润未达承诺业绩标准,那么被收购的上市公司就面临着巨额的商誉减值。基于这个历史原因,业绩兑现风险会在2017年和2018年集中爆发,这也使得商誉减值成为了近年岁末年初A股市场的一大隐忧。

截至2018年前三季度,A股公司商誉规模达到1.45万亿元,创历史新高。所以,商誉减值是临近2018年报期中不可忽视的一颗“地雷”,特别是对于创业板。而行业中位列前三位的传媒、医药、计算机的商誉规模分别达到1875.19亿元、1515.79亿元、1133.43亿元,或成为商誉减值的“雷区”。

此前,证监会发布了《会计监管风险提示第8号——商誉减值》明确:收购合并所形成的商誉,必须每年进行减值测试,不得以并购方业绩承诺期间为由,不进行测试。

而商誉计提减值后就不能转回,也即是说商誉减值一旦发生将直接影响上市公司的年度净利润,相当于直接亏损。所以,一旦商誉确认大额减值,对企业股价而言无疑是巨大的“灾难”。

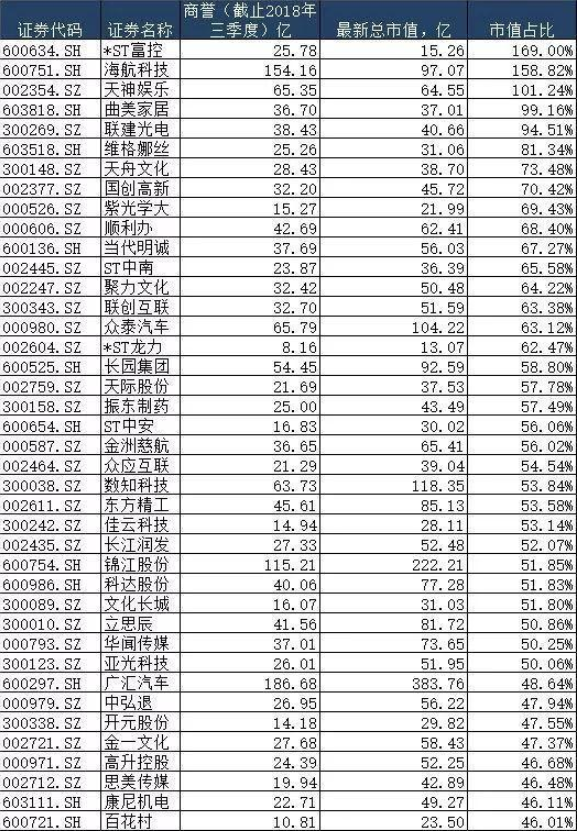

A股商誉占比最高的40家公司

商誉减值改摊销后,有何好处?

商誉如果从减值改为摊销,最大的好处无疑就是平滑业绩波动,可以通过逐年摊销的方式缓步降低风险,不会再出现单一年度骤然爆雷的情况。但相应的发生商誉摊销就必然导致企业每年都有一笔损失。

不过,小编认为商誉减值改摊销短期或难有实际进展,毕竟只是咨询委员会的反馈意见,尚未立项。而就在今日发稿前不久,财政部会计准则委员会官网发文表示,“此前发布的反馈意见中的观点仅是咨询委员们针对有关会议文件发表的专家研讨意见。请各有关单位和企业按照我国企业会计准则的现行要求对商誉做好相关会计处理。”

因此,尽管临近年末,商誉的潜在风险已经引起监管层的重视,但短期内政策尚未落地,仍需注意规避此类个股,谨防“踩雷”。