今日快讯

【公募基金晒出2021年成绩单,债基最赚钱】3月31日,公募基金2021年年报基本披露完毕。数据显示,在2021年分化和多变的市场环境中,基金经理积极应对,持仓发生较大变化。从整体看,基金经理大幅加仓医药股和新能源股,减持涨幅较高的资源股和部分跌幅较大的价值股。2021年,公募基金整体利润为7171.89亿元,债券型基金成为最赚钱品种,共实现利润2287.24亿元,占全部基金利润的比重超过三成。展望2022年,基金经理认为全市场估值处于历史低位,对A股保持相对乐观态度。不过,基金经理同时认为,A股结构性分化行情仍将延续。

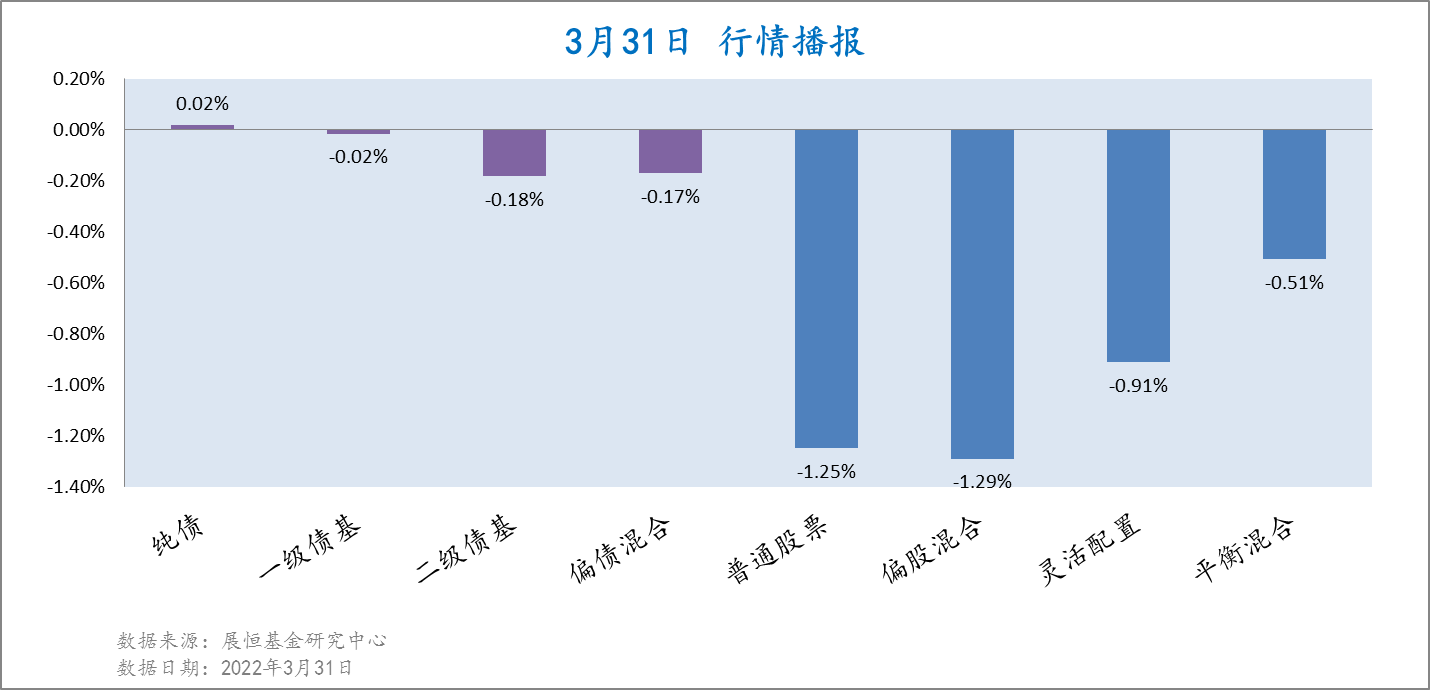

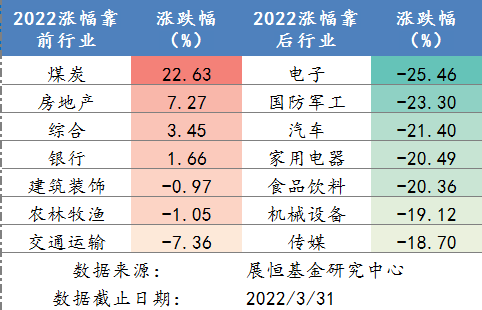

【一季度公募基金中长期业绩榜放榜:债券型、偏债混合与FOF型产品抗跌属性明显】2022年一季度,地缘冲突引发市场波动,供需变化导致能源价格飙升,大宗商品价格上涨,同时国内部分地区仍面临疫情严峻考验,结构性行情延续。Wind数据显示,一季涨幅超30%的11只基金中,均为能源及商品类基金。近三年(2019年4月1日至2022年3月31日)公募基金业绩较上季度同期出现下滑,其中权益型基金尤为明显;债券型、偏债混合与FOF型产品抗跌属性明显,仍保持相对可观收益。

【基金隐形重仓股表现悬殊,押注行业暗藏波动风险】进入2022年,市场遭遇剧烈调整,很多重仓赛道股的基金净值遭遇大幅回撤,但从今年以来表现较好的基金情况看,除了重仓股的上乘表现以外,还和隐形重仓股密不可分。最新披露的2021年公募基金年报显示,不少隐形重仓股的抢眼表现,推高了基金净值。部分年内业绩欠佳的基金,也同隐形重仓股的大跌密不可分。以万家宏观择时多策略基金为例,截至3月30日,该基金今年以来的收益高达29.83%,领跑所有主动权益型基金。通过该基金年报可以发现,其隐形重仓股和其重仓股一样,几乎均为地产股和煤炭股,今年以来涨幅很大。

【基金管理费收入超1400亿 “顶流”基金经理贡献颇丰】2021年又是公募基金高速发展的一年,基金公司管理费收入大幅提升。据数据统计,2021年基金公司管理费收入超1416亿元,较上年同期的931亿元大幅增长52%,头部公司的优势继续扩大,“顶流”基金经理更为各家公司赚取了丰厚的利润。数据显示,2021年,易方达基金管理费收入继续稳坐基金公司首位,达到106亿元,同比增长超87%,远超其他基金公司。从单只基金管理费情况来看,去年“顶流”基金经理为各基金公司的管理费贡献颇多。其中,赚取最多管理费的权益类基金是张坤管理的易方达蓝筹精选,去年管理费超过12亿元,同比增长达到244%。

【超11万人围观!“奔私”后董承非线上直播:市场隆冬已过】3月31日,知名基金经理、睿郡资产管理合伙人兼首席研究官董承非进行了一场路演。这是他“奔私”后首次正式公开现身,也是他从业以来第二次公开的线上直播,这场直播获得了超11万人围观。就当前来看,董承非认为,一方面沪深300指数的估值处于近五年偏低的位置,很多行业也比历史估值中枢50%的分位要低很多,估值风险相对来说得到了较大释放。另一方面,从资金面看,近两年市场下跌时基金并未净赎回,反而还是净申购的状态;从年度来看,北向资金也处于持续流入状态,较为平稳。因此整体来看,资金并没有离开这个市场。董承非用“隆冬已过,春寒料峭”形容当前的市场。

相关基金:

华夏沪深300指数增强A、申万菱信中证500优选增强A、易方达上证50指数A

相关基金: