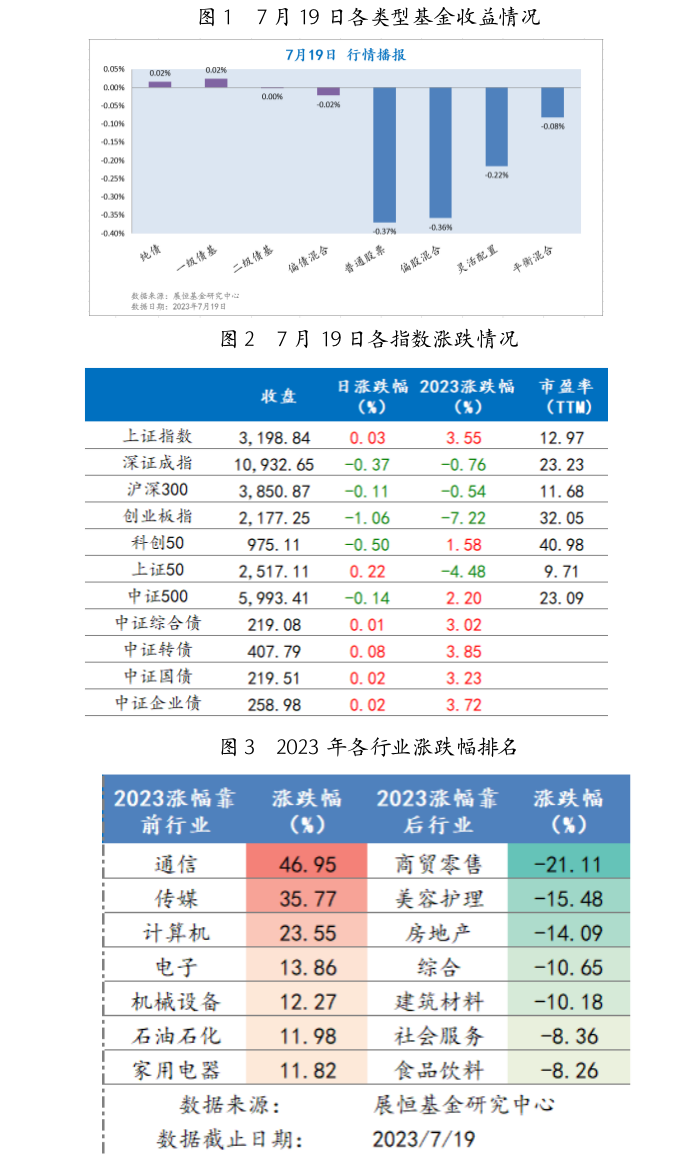

【A股市场震荡磨底,人工智能主线再现强势】周三,A股市场延续震荡寻底态势,半导体及新能源板块集体下挫,创业板指跌幅较大。截至收盘,上证综指报3198.84点,上涨0.03%;深证成指报10932.65点,下跌0.37%;创业板指报2177.25点,下跌1.06%。量能继续萎缩,沪深两市昨日成交7024亿元,较前一日缩量超700亿元,创今年2月以来的最低水平。北向资金连续两个交易日大幅净卖出,昨日单边净卖出49.32亿元,近两个交易日累计净卖出137亿元。作为今年上半年市场最强主线,人工智能概念昨日复苏,传媒、教育等应用方向涨势突出。申万传媒指数昨日上涨1.20%,省广集团、南方传媒、奥飞娱乐等多股涨停,凡拓数创涨超10%,从股权风险溢价、行业拥挤度等客观指标分析来看,当前A股市场具备整体修复空间。

【张坤、萧楠、刘格菘出手调仓!前十大重仓股名单出炉】7月19日晚间至7月20日凌晨,易方达基金、广发基金等头部公司发布了旗下产品2023年二季报,张坤、萧楠、刘格菘、傅友兴等知名基金经理重仓股浮出水面。张坤增加了消费等行业的配置,降低了科技等行业的配置;刘格菘依然围绕已经建立全球比较优势的高端制造产业链布局。从6月的市场表现来看,AI板块的表现出现分化,ChatGPT新增用户数减少导致了市场的分歧。宏观总需求的弱势运行也造成了与经济增长相关的行业表现一般。随着估值的继续调整,即使内需恢复进度一般,相关标的的风险收益比也逐步显现,中长期看已具备吸引力。管理人将继续寻找质地优秀、股价相对其价值低估的企业,努力为持有人实现基金资产的稳健增值。

【二季度份额激增,上半年绩优基金获资金力捧】随着基金二季报逐渐披露,上半年绩优基金的最新情况也渐渐揭晓。包括“半程冠军”在内,上半年多只主动权益绩优产品获得资金力捧,而随着新资金注入,部分产品的重仓股已经“大换血”,尽显小基金的“灵活身段”。基金二季报显示,截至今年二季度末,上半年主动权益基金冠军诺德新生活的总份额,从一季度末的0.45亿份,激增至6.69亿份,环比增幅高达1386.7%;亚军东吴移动互联一季度末的总份额为0.61亿份,二季度末达到2.73亿份,环比增幅为347.5%。上半年业绩领先的基金,下半年要进一步超越同类产品,还是有一定难度的。不可否认,这些基金在各自的投资领域具备一定的实力,但成为冠军的背后往往也有运气的成分,建议适度调整对这些基金的收益预期。

【有钱都不赚?这类基金频频限购!所为何因?】市场持续震荡之际,公募量化基金却密集宣布限购。近年来,市场环境呈现结构性行情,行业快速轮动、热点主题活跃,公募量化基金凭借分散化投资,获取不错超额收益,受到资金青睐。一些擅长量化的优秀基金经理不断冒尖,涌现出为投资者赚取良好收益的优秀代表。不过,量化投资策略通常存在容量限制,在规模与业绩之间,不少基金经理更倾向于通过控制规模,去博取更高收益。公募量化发展也面临着诸多挑战和困难,比如公募量化可投资品种较少、存在限制反向交易以及自动交易的束缚,导致量化策略投资的容量较为有限,这也是不少公募量化基金频频限购控制规模的原因所在。

【二季度消费复苏不尽如人意!部分明星基金经理降低持仓集中度减少风险,必选消费、医药成加仓方向】7月19日,公募基金二季报继续公布,季内备受关注的消费复苏行情,已有主题基金公布成绩单,结果同行业弱复苏一样不尽如人意,以消费见长的银华基金焦巍旗下四只产品季内收益均跌超13%以上。焦巍在季报中总结消费投资面临的挑战,指出疫后“伤疤效应”仍未消除,降低持仓集中度,以减少个股经营风险带来的负贡献,其在配置上多见减仓可选消费,增加必选消费,主要体现在加仓医药等方面。针对由AI行情对消费标的可能造成的虹吸效应,焦巍也在季报中有所提及,但在他看来,目前消费投资的困局或也有其他因素的影响。