上一篇我们讲到了,目前市场上套利对冲策略用得比较多的工具是股指期货,但是也会有部分策略会用到期权或者融券。

融券:可通过提供保证金的方式和证券公司融券,券源和融券成本也一定程度上影响对冲产品的最后收益。

对于用看跌期权作为对冲工具而言,若不考虑对冲成本(期权费)从结构上是优于用股指期货或者融券对冲的,原因是对于用股指期货和融券作为对冲工具的策略而言,完全对冲下,市场中性策略收益为超额收益减去对冲成本,不考虑其他摩擦成本,如果超额收益无法覆盖对冲成本则收益为负,反之为正;用看跌期权作为对冲工具,市场下跌时的收益同是α-对冲成本,但市场上涨时可以选择不行权,那么市场上涨的β收益也能获得。

其实在完全对冲策略下,不管市场上涨还是下跌,用股指期货或者融券对冲的收益均为α(超额收益)- 对冲成本。而对于广大投资者来说,希望市场上涨的β不要对冲掉,只对冲下跌的β,那么用期权作为对冲工具可满足这一需求。

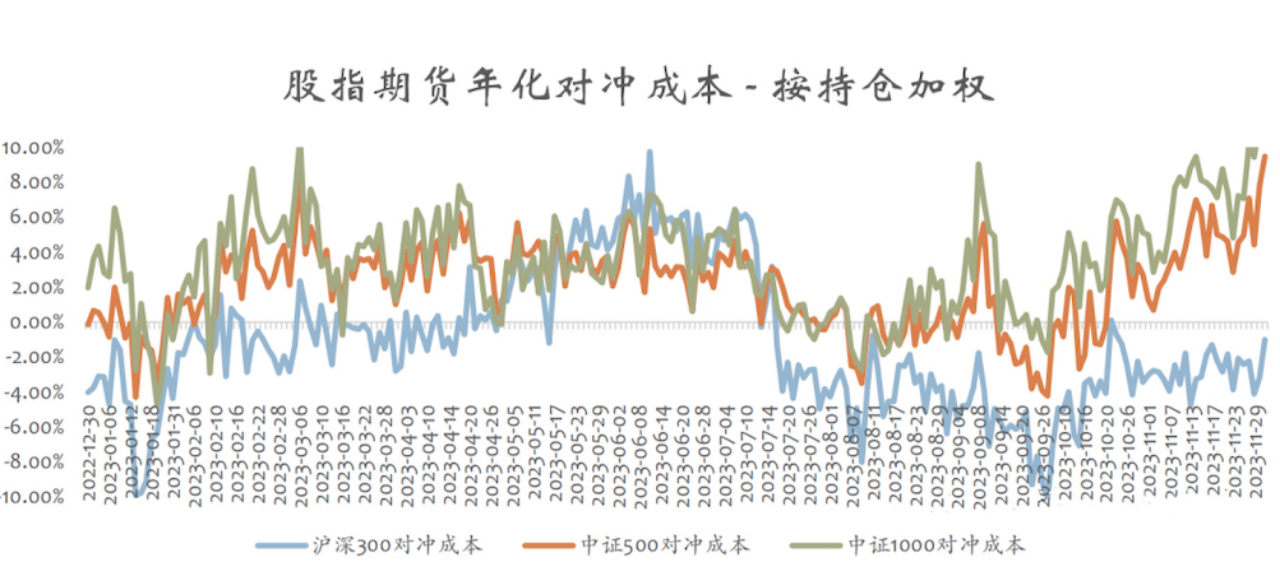

总体而言,对冲策略的收益大部分来源于股票端相较于对标指数的超额收益,但是基差也会贡献部分波动。下图为今年以来由股指期货基差波动带来的年化对冲成本情况。总体来说,当处于下图对冲成本由低到高的过程时,对于中性策略可能有一些利好。但如果由高到低的过程中,可能对中性策略阶段性有一定影响。

从绝对成本上来看,今年以来对冲成本总体处于近几年较低水平,近期有所回升,但相比之前也属于正常范围,拉长时间看,对于收益的总体影响较为可控。另外由于基差波动具有很强的随机性,对于择时来讲是比较难的。当然,如果配置中性策略的时候,恰好赶上成本比较低,那么是一个非常好的时机。

因为市场中性策略需要保证持续的做空股指期货,所以基差的上涨和下跌自然也会时刻反映在产品净值中,基差贡献了中性策略大部分的波动,因此会对中性策略造成阶段性的影响。

但实际上,对冲成本在下单的时候就已经锁定了,因此,对于中性策略的持有,可以相对拉长周期,例如一年或以上,对于短期基差影响的波动暂时淡化一些。只要管理人的超额能力没有发生显著变化,那么中性策略也会有一定表现。想了解私募更多产品信息,您可以扫描下方二维码加客服微信,我们将竭诚为您服务。