【突破2万亿份大关,ETF份额创历史新高】近两年井喷式爆发的行业主题ETF和宽基指数ETF,俨然是ETF市场的主流。具体来看,股票型ETF中,主题指数ETF和规模指数ETF占据绝对数量优势。主题指数ETF共393只,规模占比18.41%;规模指数ETF202只,规模占比高达38.57%;行业指数ETF、策略指数ETF、风格指数ETF数量分别为82只、31只、9只。相比于前几年“赛道为王”的竞争格局,2023年,宽基ETF一举实现反超,成为今年发行市场上最炙手可热的品种,公募宽基指数产品发行酣战此起彼伏。回顾2023年的ETF发行市场,最引人注目的莫过于科创100、中证2000以及深证50等宽基指数ETF的擂台赛,动辄多家基金公司同台竞技,在发行冰点期依旧销售火爆。其中,华夏上证科创板100ETF首募规模达到38.95亿元,博时上证科创板100ETF、易方达深证50ETF、富国深证50ETF等首募规模均超过20亿元。

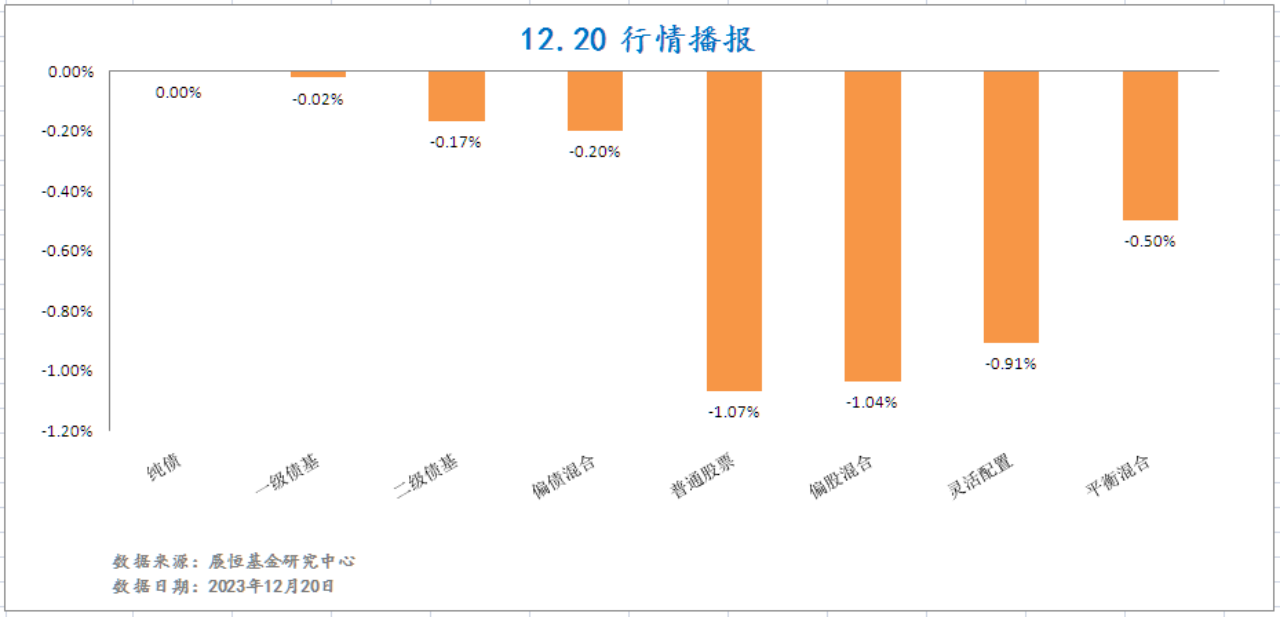

【固收+”基金稳健属性凸显“基金买手”看好明年表现】统计数据显示,今年以来公募“固收+”产品整体回报率为-0.68%,表现相对稳健。不仅如此,作为公募“专业买手”的FOF基金经理近期集中发声,看好“固收+”基金明年的表现。在他们看来,权益资产已经具备了相当的配置性价比,如果说今年市场更看重“固收+”基金的稳健特征,明年其含权的“另一面”或许值得进一步挖掘。虽然今年以来权益市场整体走弱,对部分含权的公募“固收+”产品业绩也形成拖累,但其中仍有超过四成的产品取得正收益,成为市场为数不多的“避风港”之一。从具体品类来看,公募“固收+”产品业绩表现分化。Choice统计数据显示,截至12月19日,“固收+”基金中的二级债基表现相对稳健,偏债混合型产品下跌较多。其中,二级债基平均回报率为-0.45%;而受权益资产下跌影响,偏债混合型基金跌幅较大,平均回报率为-1.6%。

【风格漂移遇上“意外之喜”数字主题基金抓到了化工牛股】新材料基金和化工基金没吃到的行情,被数字经济主题基金吃到了。在2023年最后10个交易日的弱势调整中,A股小众冷门的PEEK(聚醚醚酮)材料逆势崛起,部分公司股价6个交易日内涨幅近70%,而获得丰收的唯一主动权益类基金却是一只数字经济主题基金。证券时报记者注意到,数字经济主题基金在一、二季度显著受益于AI(人工智能)行情,三季度开始AI等热门赛道回调明显,若要防止大幅回撤,漂移到冷门赛道躲避成为一些基金经理的无奈选择,但也因此出现了“意外之喜。”在众多的化工新材料赛道中,小众的PEEK材料因距离大规模应用尚有一段距离,所以此前在A股市场一直比较“低调”。但随着生产PEEK材料的上市公司出现,以及基金经理也开始试探性的将相关公司纳入重仓股,PEEK概念才开始被市场挖掘,并由于相关公司股价涨幅巨大,在年末颇受关注。

图1 12月20日基金业绩表现图

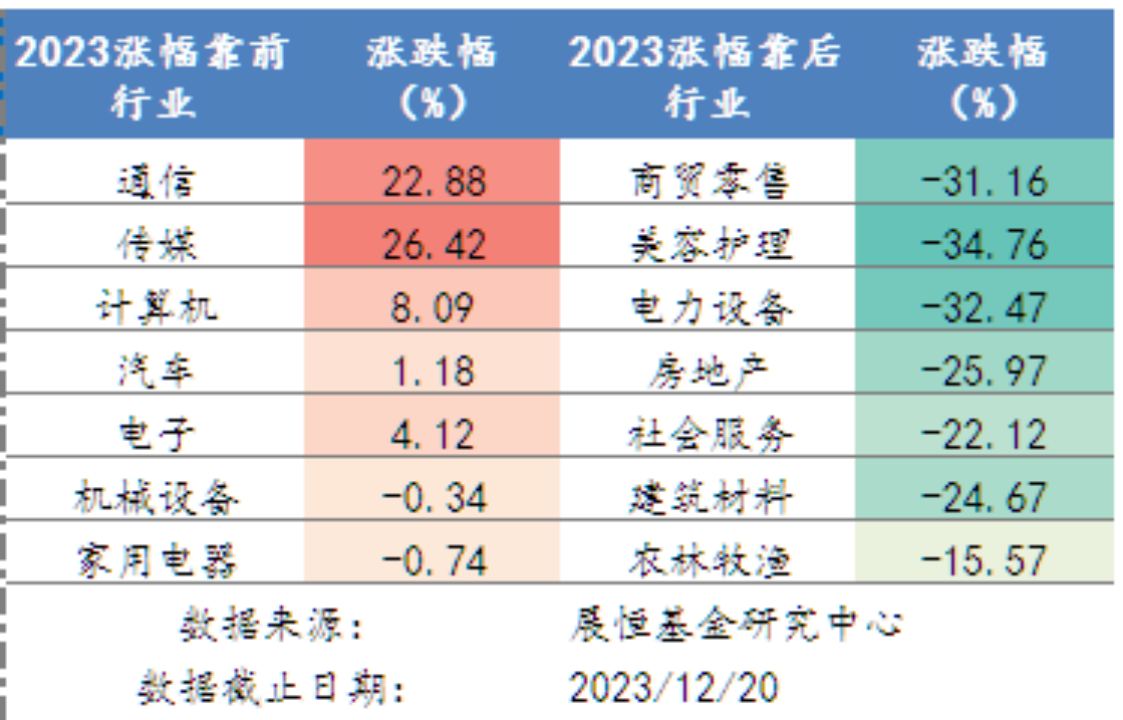

图2 12月20日各指数涨跌情况

图3 12月20日涨幅靠前行业表现情况