【商品型基金业绩亮眼,白银和黄金主题产品表现最佳】受益于标的资产价格走高,年内商品型基金整体业绩表现亮眼。其中,白银和黄金主题产品最佳。Wind统计数据显示,截至6月14日,年内商品型基金多数收益较好,有46只产品收益率超过10%;还有5只产品收益率年内均突破100%。多位分析人士表示,由于海外市场基本面波动较大,大宗商品投资机会明显,尤其是以贵金属为代表的龙头品种,相关产品收益也随之走高。短期来看,由于基本面仍存在较多不确定性,贵金属仍有较好表现,投资者可依据自身风险偏好通过基金或期货等把握机会。国投瑞银白银期货A是商品型基金中唯一一只白银期货主题基金。截至目前,该产品以25.07%的年内收益率夺得首位。此外,包括大成有色金属期货ETF、博时黄金ETF、易方达黄金ETF、国泰黄金ETF、华安黄金ETF、华夏黄金ETF、前海开源黄金ETF、工银黄金ETF等,也有不错的收益表现。整体来看,年内贵金属类商品型基金成为收益率走高的主力。

【卖茅台重仓煤炭股!基金经理扛不住了?】近两年新能源、消费行业疲软,重仓的基金业绩表现平平,有基金经理选择坚守,但也有基金选择切换赛道,卖出新能源和消费股,重仓煤炭、电力等资源股,今年内业绩逆转,跻身公募基金全市场业绩前三名。在接受券商中国记者采访时,有基金经理表示,在经济增速放缓、企业成长性下降背景的下,市场更加偏好能源、电力等低风险、收益确定性强的高股息板块。但也有基金经理认为,茅台的品牌价值、市场地位和增长潜力仍然是其估值的重要支撑,白酒等消费股的估值逻辑不变。实际上,基金经理对行业的投资思维上的差异,也体现到今年上半年基金的业绩差异之中。有的基金经理长期持有茅台等表现低迷的消费板块,业绩持续走低,也有基金经理调仓换股,卖掉茅台切换到煤炭、电力等资源股,捕捉到了今年上半年红利股上涨的周期,业绩完成大逆转。

【小公募“乌鸡变凤凰” 有多难?】存量竞争和高度成熟的公募行业,希冀业绩换规模的小公募已难实现乌鸡变凤凰。尽管在野蛮生长、粗放式经营的阶段,部分小公募通过某只产品业绩的单枪匹马带动公司品牌、规模的崛起和阶层跨越,但随着公募行业格局的日益稳定和资源固化,行业尾部公司通过业绩换规模实现乌鸡变凤凰的逆袭变得日益渺茫。小公募当前面临的问题是产品业绩突破也未必能换来规模的崛起,不仅有连续六年正收益的王牌基规模几乎0增长,业绩不俗背景下低迷的规模增长引发股东方挂牌转让基金股权,更有头部公募能以并不领先但可接受的业绩,实现在规模吸金上秒杀产品业绩耀眼的小公募,从而使得公募行业头部与尾部之间的差距进一步拉大。

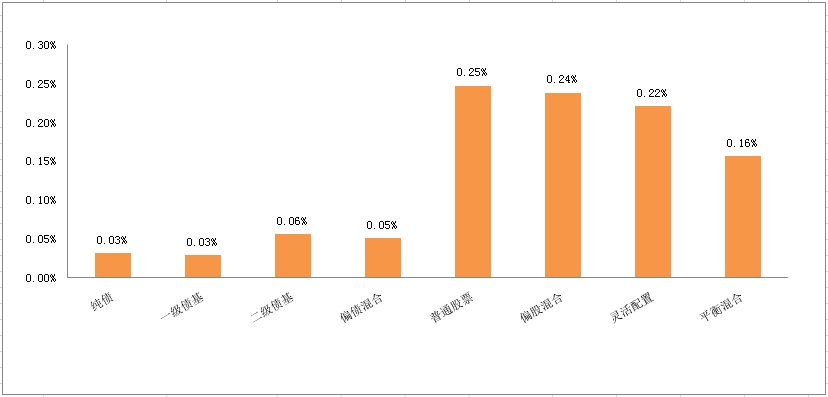

图1 6月14日各类型基金收益情况

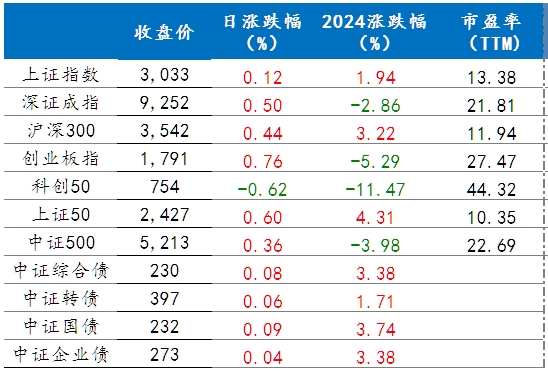

图2 6月14日各指数涨跌情况

图3 2024年各行业涨跌幅排名