概要及主要观点:

1、硅料:根据硅业分会,N型料本周报价4.17万元/吨,#周环比+0.2%,月环比+1.7%;N型颗粒硅报价3.73万元/吨,周环比持平,月环比+1.6%。根据PVInfoLink,致密料报价均价40/kg,周/月环比+1.3%,本周单吨盈亏0.99万,较上周持平。颗粒硅均价36.5元/kg,周/月环比+1.4%。

硅片:

●N型182(130μm)硅片均价1.08元/片,周/月环比持平,单瓦盈利估算为-4分/W,较上周持平;N型182*210(130μm)硅片报价1.23元/片,周/月环比持平;N型210(130μm)硅片报价1.5元/片,周/月环比持平;

●P型182(150μm)硅片均价1.25元/片,周/月环比持平;P型210(150μm)硅片均价1.7元/片,周/月环比持平;

电池:

●182 TOPCon电池片均价0.28元/W,周环比持平,月环比-1.8%,单瓦盈利估算为-4分/W,较上周持平。182*210 TOPCon电池片均价0.28元/W,周环比持平,月环比-3.4%;210 TOPCon电池片均价0.285元/W,周环比持平,月环比-1.7%。

●P型182电池片均价0.28元/W,周环比持平,月环比-3.4%;P型210电池片均价0.285元/W,周/月环比持平;

组件:

●国内N型TOPCon双面组件报价0.75元/W,周环比持平,月环比-5.1%;P型182双面组件报价0.73元/W,周环比持平,月环比-1.4%;P型210组件报价0.74元/W,周环比持平,月环比-1.3%。

●欧洲TOPCon组件均价为11美分/W,周/月环比持平;P型组件均价为10美分/W,周/月环比持平。

●美国TOPCon组件均价为28美分/W,周/月环比持平;P型组件均价为25美分/W,周/月环比持平。

一体化:

●国内TOPCon一体化组件单瓦盈利(不含硅料)估算为-0.10元/W,较上周持平。

石英坩埚需求支撑快速坍塌,坩埚价格大幅下跌。截至目前,当前国内市场 36寸光伏石英坩埚报价9200-10500元/只,均价9850元/只,价格较中秋节前下跌近3000元/只,价格跌幅较大,且后续仍有下跌可能和空间。

中秋节前后,国内光伏坩埚市场再度发生变动,企业报价开始大幅下调,截至当前,36寸光伏石英坩埚价格下跌至9200-10500元/只,均价下跌2900元/只;33寸光伏石英坩埚价格下跌至7500-8500元/只,均价下跌2500元/只。

原因分析:一方面,自5月以来国内坩埚的开工仍然相对较高,虽部分企业开工率下调到50%以下,但整体供应仍相对过剩;另一方面,9月下游硅片端需求开始减弱,9月硅片排产预期不足50GW,减量较多,从而导致需求量快速下降,且硅片企业在手坩埚库存仍未消耗完毕,采购意愿较低。综合导致本轮坩埚价格大幅下跌,市场竞价格局较为激烈。

判断石英坩埚价格仍将继续下跌,但此轮预计跌幅有限,主要原因为虽近期坩埚企业报价开始下降,但石英砂等原料成本暂未开始下滑,近期坩埚企业重心将调整到开始压制砂企价格,待成本空间有所下降后,坩埚才能有所下降空间,预计此轮36寸坩埚价格仍将继续下跌,但下跌幅度较小且下跌频率放缓。

当前光伏产业链价格及盈利已明确处于底部,供给端落后产能的出清进程从23Q4开始,至今已经历了二三线企业掉队、跨界企业批量退出、头部产能开启整合等多个具有标志性事件的阶段,目前已进入这一轮供给侧洗牌的中后期,后续终端需求释放或将逐步带动产业链盈利修复,头部企业优势有望持续凸显。当前最看好的方向:边际改善环节、新技术,并逐步关注有机会“剩者为王”的主链龙头。

2、据海关总署,8月太阳能电池(含组件)国内出口金额24.37亿美元,同比-27.6%,环比-5.7%,8月欧洲暑休背景下符合预期。1-8月累计出口226.7亿美元,累计同比-30.8%。

人民币计价口径,8月出口金额174.05亿元,同比-28.1%,环比-5.4%;1-8月累计出口1612亿元,累计同比-29.1%。

硅料:8月硅料产出下降至13.6万吨/61-62GW,预计9月继续下降2%至13.3万吨/60GW。头部企业计划投放新产能,但二三线企业稼动率维持低位、部分出现关停,整体产出维持低位。

硅片:8月硅片实际产出54GW(N型约44GW),头部企业管理层变动影响排产策略;9月在头部企业减产带动下,行业产出继续下行,预计环比下降9%至48-49GW(N型占比约40GW)。

电池片:8月实际产出57GW,相较前期预测略下降1GW;9月受库存高位影响,多数企业下调排产,210RN产品改造仍待规划,初步预计产出环比下降4%至约54GW。

组件:8月全球组件产出环增11%至51GW,相较前期预测略有下降,增长主要来自国内大型项目拉动;9月需求无明显好转,Q4订单能见度暂不明朗,多数厂家库存高位,厂家对排产持谨慎态度,InfoLink预计产出持稳于51GW。

9月硅料/硅片/电池片/组件产出13.3万吨(约60GW)、48.6/54.4/51.4GW,环比-2%/-9%/-4%/持稳,

8月硅料/硅片/电池片/组件实际产出13.6万吨、53.6/56.6/51.4GW,环比-5%/+3%/+1%/+11%,中下游排产较前次预测略有下修。

预计年内组件产业链产品价格表现将以“底部小幅波动”为主,将利于终端需求释放。

9月EVA光伏料排产约为10万吨以上。9月光伏胶膜排产量约为4.7亿平,10月国庆节假日期间,部分胶膜工厂预计停产休假,9中下旬有提前交货需求。随着EVA光伏料产量提升,库存开始提升。9月胶膜厂家或备库。

四季度国内装机发力,需求拉动组件市场好转,#10月电池组件排产预计持续修复,下游需求刺激有望带动产业链盈利修复,下游有望减亏。#电池环节出清玩家正在增多,超出此前预期,涨价之声呼之欲出,头部企业优势明显!

目前产业链无法承受亏损运营的玩家越来越多,行业出清拐点愈加清晰,国务院发文抑制招商引资的补贴泛滥现象,供需关系正走在好转的路上。

3、光伏行业2024年上半年及第二季度业绩分析。

硅料板块:

2024年上半年(24H1)收入达到147亿元,同比下降52%;第二季度(24Q2)收入为65.4亿元,同比下降51%,环比下降20%。这主要归因于硅料价格的显著下跌,以及硅料成本曲线的陡峭,进一步拉大了盈利与成本之间的差距。

毛利率方面,24H1毛利率为22.4%,同比大幅下滑22.6个百分点。

硅片板块:

24H1硅片收入总计251.2亿元,同比减少43.8%;24Q2收入虽达到284.5亿元,但同比仍下降42.8%,环比则下降了13%,显示出产能过剩问题日益凸显,导致硅片盈利持续收缩。

毛利率上,24H1硅片毛利率为-3.9%,同比减少了26.1个百分点。

电池板块:

24H1电池板块收入总计231.8亿元,同比下降47%;24Q2收入为114.6亿元,同比下降38%,环比下降20%。尽管电池技术呈现多元化发展,TOPCon技术加速渗透,但行业整体仍面临压力。

毛利率方面,24H1电池毛利率为-2.7%,同比减少了20.4个百分点。24Q2毛利率更是降至-8.1%,同比降幅达26.1个百分点,环比也下降了25.4个百分点,各企业毛利率同比降幅均超过20个百分点。

组件板块:

24H1组件收入达到1659.5亿元,同比下降20%;24Q2收入为931.9亿元,同比下降12.5%,但环比增长39.7%,显示出市场需求的波动性。

毛利率上,24H1组件毛利率为9.4%,同比减少8个百分点,各龙头企业的毛利率均出现不同程度的下滑。24Q2毛利率略降至8.7%,同比降幅与24H1持平,但环比有所下降,各企业毛利率同比变化各异,但整体仍呈下降趋势。

太阳能电池产业目前面临的非硅成本大致在0.17到0.21元之间,业内预测通过引入新技术,如0BB和全开口网版,加上硅片薄片化等措施,有望将成本降至领先企业的水平。随着技术进步,组件功率亦不断提升。在硅片生产方面,主流厚度约110μm,而薄片化成为关键技术之一,预计将带来成本优势。电池片领域,银包铜技术和全开口网版优化都展示了向成本节约目标迈进的趋势。光伏行业正在经历多项技术革新,包括被抛工艺和全开口网板技术,以提高电池效率并降低成本。微晶硅作为关键材料,面临生产效率和均匀性问题,但有研究通过高频电源和小腔体技术等方式解决这些问题。

HJT电池的非硅成本目前约为0.21元,通过引入0BB、30%的银包铜以及全开口网版等技术改进,预计到2025年非硅成本能降至约0.17元左右,从而与top10电池生产成本持平。HJT公司的210版本组件功率目前达到744瓦,预计今年内可提升至750瓦,而在2025年底,伴随PD被抛等新技术的应用,有望进一步提升至770至780瓦。当前非硅成本水平大约为0.21元,随着0BB及全开口网版等技术的应用,有望降至0.17元甚至更低,显示出显著的成本优势。

在硅片方面,行业已量产使用110μm厚度硅片,预计2024年底将开始导入100μm厚硅片,并于2025年实现全面替换。同时,电池片端已广泛采用双面微晶技术,0BB高效HAT组件也已开始批量导入量产,目标是在2025年实现全面量产。此外,不同浓度银浆料(如银包铜、30%和20%银含量)分别处于不同的量产阶段,目标是在降低金属化成本的同时保持高效率。

HJT电池采用薄片化硅片生产技术,相较于常规厚度(如130μm),薄片化带来的成本优势将在行业恢复正常时体现得更为明显。在电池片环节,银包铜技术(尤其是50%银含量浆料)表现出与纯银基本相当的效率且成本较低。另外,0BB效应显著提升电池片效率,而无需牺牲太多性能。预计通过全开口网版和低银含量浆料的应用,HJT电池未来的金属化成本将进一步降至理想水平(3-4分钱/瓦)。

近期最受关注的是集成了PPD(高效率靶材)和RPD(靶材迁移率和透过率的优势)功能的PD设备。该设备不仅能降低成本约25%,而且有望大幅提高迁移率和透过率,同时带来至少0.1%的效率提升,因此预计PD设备和靶材将成为未来提效降成本的关键组成部分。

被抛工艺是一种借鉴其他N型技术路线,通过将HJT背面的绒面改造成平面结构来提升正面提效的技术。它主要应用在清洗中间,CVD之前的工序,通过减少背面比表面积,降低少数载流子负荷,增加开路电压,增强光在电池片背面的镜面反射,从而在屋顶分布式光伏和水面光伏发电项目等场景中,显著提高电池片效率,约达0.2%至0.3%。

全开口网板的核心变化在于优化了电池栅线的形态,使其更平整、具有更好的高宽比,从而提高了浆料利用率,在同等重量下具有更好的电性能表现。相较于传统的PI网板,全开口网板具有更强的材料强度、稳定性及耐腐蚀性,其栅线线宽可达20到25μm,相比传统网板减少了一半左右,预计将为组件带来约0.1%至0.2%的效率提升。

投资机会:

‎(1)随着价格下行,电池处在技术迭代阶段,后续龙头成本优势+渠道溢价有望逐步强化,带动格局出清。海外业务占比适中的企业电池组件一体化以及下游运营商存在量利齐升的机会。

‎(2)重点关注新技术变革中的结构性成长机会,把握在新技术中抢占先机的优质龙头公司。

‎ 对已量产的新技术——更看好耗材(辅材等)投资机会,其次是设备投资机会。

‎ 对未量产的新技术——更看好设备投资机会。

截止24Q2公募基金光伏板块重仓比例环降0.69个百分点至2.0%,除去逆变器板块后主链和其余辅材均有所减仓,整体减仓幅度环比Q1增加0.65个百分点。 4、随着以旧换新政策效果逐渐显现,8月车市热度提升显著,零售市场在新能源市场的有力支撑下持续走强,高于此前预期。8月狭义乘用车零售190.7万辆,同比-0.9%,环比增长11.2%,其中燃油车全月零售88.2万辆,同比下滑26.9%,同比降幅仍未收窄。新能源市场零售102.5万辆,渗透率53.7%,新能源单月零售量首次突破100万。

自8月起,报废更新补贴申请量增长迅速,9月补贴申请量仍保持高位,截至9月19日,全国累计收到汽车报废更新补贴申请超107万份。截止9月19日,全国几乎所有省份均已出台并落实汽车置换补贴政策,单车补贴金额均较为可观,预计将为车市带来新一波增长动力。9月终端人气逐周平稳提升,中秋假期客流处于明显高位,且新能源增长势头略强于传统燃油车。近期又有新势力品牌的入门级纯电车型相继上市,继插电混动之后,纯电市场也有望进一步下探,打开入门级私人消费者市场。

国家报废更新政策及各地方以旧换新置换政策稳定发力,大力拉动车市增长,叠加“中秋”及“十一”节日效应,9月车市呈高速增长态势,“金九”效果显著。9月第1周日均零售4.84万辆,同比10.5%,环比5.4%,8月底的较高市场热度得以延续。第2周为中秋节节前且有6个完整的工作日,日均零售达6.29万辆,同比26.2%,环比17.8%。第3周包含了中秋假期及节后,终端在节日期间吸引了大波订单并陆续交付,日均零售7.14万辆,同比19.5%,环比29.8%。2023年中秋假期较晚,与国庆假期连放,2023年的9月第4周为节前集中交车,因此同比基数较高;今年9月第4周节奏预计相对较为平稳,日均零售9.65万辆,同比-14.4%,环比11.8%,综合估算9月零售可达到210万辆左右。

9月第2周整体车市折扣率约为24.0%,与上月基本持平。零售量占总市场近八成的头部厂商本月零售目标环比上月增幅约10%,初步推算本月狭义乘用车零售市场约为210.0万辆左右,同比去年增长4.0%,环比上月增长10.1%,新能源零售预计110.0万辆左右,同比增长47.3%,环比增长7.3%,渗透率约52.4%。

一、新能源1、太阳能光伏1.1光伏产业链价格变动分析

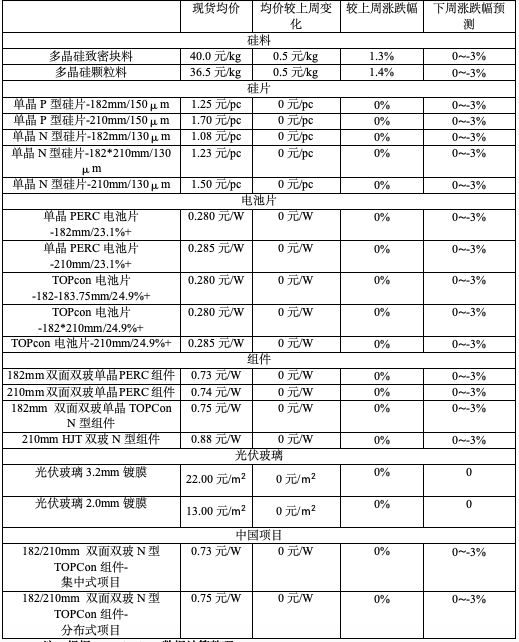

根据PVInfoLink数据计算整理,本周光伏行业产业链各环节价格及下周价格涨跌幅预测如下表所示。

本周光伏行业产业链各环节价格及预测表

注:根据PVInfoLink 数据计算整理。

1.1.1硅料价格分析

中秋假期结束后,观察上游硅料环节挺价意愿和氛围愈发强烈,硅料新单价格实现小幅回调。从本月新增供给量规模来看,连续四个月环比下降,本月环比下降 2%,降至年初至今的月度产量最低水平,同时供给端硅料库存整体规模有所下降,但是硅料需求端库存囤积水平仍有上涨趋势。

近期上游市场情况较为复杂,酝酿数周的价格回调在新签单成交中初步实现小幅回调,国产致密块料价格范围扩大至每公斤 37.5-43 元范围,新单主流价格呈现上移,致密块料均价落在每公斤 40 元左右,但是须要强调的是当前仍然有另外部分买家持有相当数量的硅料库存,以及正在执行的前期签订的订单,该部分订单对应的价格水平低于新签单价格水平,且部分用户开工水平维持较低水平,因此对于新签单需求不甚强烈。另外,国产颗粒硅价格范围也有所扩大,低价报价明显减少,虽然当前也是仍然以执行前期订单交付为主,但是对于新签单价格回调也具有较强信心。

主流市场的买卖双方心态各异,包括买方之间的博弈心态也差异迥然,当前新签单价格的主流价格小幅回调能否继续在四季度维持趋势,除了与供给端硅料龙头企业的调控决策密不可分之外,面对四季度价格疲软的终端组件价格,实则仍然要面对的是产业链环节上下环节之间的激烈博弈。

1.1.2硅片价格分析

在中秋节期前后市场成交较少,本周硅片主流成交价格水位平稳,涨价部分买卖双方仍在博弈阶段,目前针对 183N 每片 1.15 元人民币与 210RN 每片 1.3 元人民币的卖方报价仍未观察到实际批量成交。

细分价格来看,P 型硅片 M10 和 G12 规格的成交价格分别为每片 1.25 元和 1.7-1.75 元人民币;而 N 型硅片部分,这周 183N 硅片主流成交价格落在每片 1.06-1.08 元人民币,每片 1.1-1.15 元人民币价格还未获得太多接受度。至于 G12 及 G12R 规格的成交价格约为每片 1.5 元和 1.23-1.25 元人民币。

1.1.3电池片价格分析

本周电池片价格范围如下:P 型 M10 电池片低价下滑至每瓦 0.265 元人民币,价格落在每瓦 0.265-0.285 元人民币的区间;G12 电池片低价则降至每瓦 0.275 元人民币,价格区间为每瓦 0.275-0.29 元人民币。与上周逻辑一致,虽然当前 P 型产能正逐步关停,但产能退坡仍不及组件端需求减少的速度,在整体供过于求的情境下,P 型电池片价格在短期内仍有可能松动下探。

N 型电池片方面,本周各尺寸价格区间皆与上周相同,M10、G12R、G12 价格分别为每瓦 0.27-0.285 元、每瓦 0.27-0.29 元以及每瓦 0.285-0.29 元。此外,在近期 G12 尺寸供应相对紧俏、需求平稳的情况下,听闻部分电池厂家正积极将该尺寸报价调涨至每瓦 0.29 元人民币以上,但具体能否顺利落地,仍须观察组件端的接受程度。

本周适逢中秋假期,整体行情并未发生太大变化,从当前市场氛围来看,虽然九月电池环节排产环比八月下降,但随着上游涨价要求不断向电池环节传递、而组件环节需求却并未明显增长的情况下,电池环节整体仍缺乏足够的议价能力,价格走势在短期内可能将持续受制于上下游压力传导,继续持稳发展的可能性较高。

异质结技术增效的方向多样化,目前的增效方向包括但不限于TCO(透明导电层)图形化优化、金属化线型优化、光转膜等,预计明年公司HJT电池的量产效率将达到26%。

异质结技术的主要降本方向

在量产中应用的降本三路线是在中试线上经过了充分验证的可靠方向:

(1)薄硅片:目前主流的HJT产品所使用的硅片普遍在120-130微米之间,公司量产初期即已导入110微米硅片,中试线已在使用100-90微米硅片进行验证,预计明年能够导入100微米及以下厚度硅片进入量产,薄硅片结合硅片自产所回收的超额收益,HJT产品的硅成本还有可观的下降空间。

(2)低银含浆料:低银含浆料于2021年Q3开始在中试线上试用,目前量产中已在使用50%以下银含量的浆料,目前银浆的单瓦成本已降至8分钱以下,行业中使用的纯银浆料成本普遍还在每瓦1毛以上,后续降银叠加供应规模化因素,预计还有2-3分/w的降本空间。

(3)TCO靶材:低铟/无铟靶材方案在2022年已有一定水平的储备,目前使用的ITO单瓦成本在4分以上,预计导入无铟/去铟方案后会有2-3分/w的降本空间。

1.1.4组件价格分析

中秋节后,本周项目执行较少,整体价格持稳,均价暂时尚在每瓦 0.75-0.77 元人民币。集中项目价格约落在 0.68-0.73 元人民币之间,分布项目价格约 0.67-0.8 元人民币。182 PERC 双玻组件价格区间约每瓦 0.67-0.78 元人民币。HJT 组件价格约在每瓦 0.8-0.93 元人民币之间,大项目价格偏向低价,但厂家维持价格贴近 0.9 元人民币左右。BC 方面,P-IBC 价格与 TOPCon 价差目前维持约 2 分钱左右的差距,N-TBC 的部分,目前报价价差维持 3-5 分人民币,价差略为收窄。

然须要注意,近期集采项目陆续开标,开标价格仍持续下落,今日开标的项目一线厂家的 TOPCon 组件价格低于 0.7 元人民币的投标价,考虑当前厂家积极争抢订单,也侧面验证先前厂家反馈接单状况确实不明朗的情势,库存积累之下,仍持续打乱市场节奏,组件价格修复回升较有难度,厂家价格竞争策略越来越激进。

海外市场价格本周暂时持稳。HJT 价格每瓦 0.12-0.125 美元。PERC 价格执行约每瓦 0.09-0.10 美元。TOPCon 价格区域分化明显,亚太区域价格约 0.1-0.11 美元左右,其中日韩市场价格维持在每瓦 0.10-0.11 美元左右,欧洲及澳洲区域价格仍有分别 0.085-0.11 欧元及 0.105-0.12 美元的执行价位;巴西市场价格约 0.085-0.11 美元,中东市场价格大宗价格约在 0.10-0.11 美元的区间,大项目均价贴近 0.1 元美元以内,前期订单也有 0.15 美元的正在交付,新签执行价格也有落在 0.09-0.10 美元之间的水平,价差分化较大;拉美 0.09-0.11 美元。美国市场价格受政策波动影响,项目拉动减弱,厂家新交付 TOPCon 组件价格执行约在 0.23-0.28 美元,前期签单约在 0.28-0.3 美元左右,PERC 组件与 TOPCon 组件价差约在 0.015-0.03 美元。后续 InfoLink 将视市场情况添加本地制造价格。

1.1.5光伏玻璃价格

辅材方面,本周辅材价格暂未有明显变化,对于五月价格走势玻璃价格有维稳的预期。

2023年光伏压延玻璃行业运行情况(工信部原材料工业司)

2023年,全国光伏压延玻璃产业总体呈现“产量增长,成本上涨、价格低位”的运行态势。产量方面,1-12月光伏压延玻璃累计产量2478.3万吨,同比增长54.3%。12月,产量约223.1万吨,同比增长36.0%。价格方面,1-12月2毫米、3.2毫米光伏压延玻璃平均价格为18.7元/平方米、25.9元/平方米,同比分别下降10.2%、4.1%。12月,2毫米光伏压延玻璃平均价格为18元/平方米,同比下降12.8%;3.2毫米光伏压延玻璃平均价格25.7元/平方米,同比下降5.6%。(数据来源:中国建筑玻璃与工业玻璃协会)

由上可知,我国去年光伏压延玻璃产量为2478.3万吨。

2023年光伏玻璃出产582.63GW

以上半年3.2mm玻璃和2.0mm玻璃比例为5:5,下半年为4:6为基数计算

单玻组件出货为260.5GW,双玻组件为322.12GW

1.双面组件不等于双玻组件,也包含一部分透明背板的单玻组件。因此实际双面组件的出货比这个数据要大。在340-350GW左右。

2.光伏压延玻璃常见的规格为3.2mm厚钢化压延玻璃,用于单玻组件。2.0mm厚度热强化压延玻璃,可以作为前版玻璃,和背板玻璃使用。

3.前版几乎100%使用2.0压延,背板玻璃大约有3成使用了高透浮法玻璃。我们不知道工信部是否将这部分统计在内。如果没有,那么对应双玻璃出产量会更大。1.6双玻出货量非常少,我们暂时忽略不计。

4.光伏玻璃不等同于2023年组件的完整出货量,但是有参照性。光伏玻璃为组件重要原料,在玻璃被制作成组件中间存在库存、静置、等料等因素,通常需要20-40天才能变为组件。

1.1.6其他环节

逆变器本周逆变器价格区间20kw价格0.15-0.21元/W,50kw价格0.14-0.19元/W,110kw价格0.13-0.17元/W。

截至目前,当前国内市场 36寸光伏石英坩埚报价14000-18000元/只,均价16000元/只,价格较五一节前下跌6000元/只,价格快速下跌,且后续仍有下跌可能。

近来情况,国内36寸光伏石英坩埚价格再度下跌,当前价格已下跌至均价1.6万元/只,了解本次坩埚价格下跌的主要原因为两方面影响:

一方面,自3月以来国内坩埚下游硅片端需求开始减弱,由于整体光伏大环境需求减弱的影响,硅片排产开始减弱。统计4月国内硅片产量为65.5GW,环比3月减少9.73%,5月排产预计将进一步减弱到不足62GW,需求支撑再度减弱。

另一方面,坩埚成本端支撑快速崩塌导致坩埚价格再度下跌,统计截至当前,国内坩埚用内层砂价格为17-21万元/吨,坩埚用中层砂价格为10-13万元/吨,坩埚用外层砂价格为2.4-8万元/吨,价格受坩埚需求减弱,砂企库存快速上升影响,企业开始降价去库导致价格较4月同期近乎腰斩,成本支撑快速崩塌。

对于当前坩埚降价后的市场来说,成交稍有恢复但仍未有较大好转,硅片企业出于自身成本以及利润考虑,计划再度下压坩埚价格,故近期以刚需小批量采买为主,集中采购较少,对于现货仍以观望为主,成交有限,坩埚出货压力仍然较大。

故对于后续价格预测,认为石英坩埚价格仍将继续下跌,但下跌幅度较为有限,以当前36寸光伏石英坩埚价格来看,由于当前海内外用砂比例仍然维持4:3:3,坩埚降价之后的成本开始稍有支撑,让利空间有限,预计此轮坩埚价格最低成交价格或许为1.3万元/只左右,33寸坩埚价格预计将跌至万元以下。

EVA树脂本周EVA价格下跌,光伏料跌幅创单周新高,达1500元/吨上下,当前EVA光伏料市场价格差距较大,14000-15300元/吨。

光伏胶膜胶膜价格当前持稳。460克重EVA胶膜价格9.66-9.89元/平米,440克重EPE胶膜价格11.35-11.66元/平米。供需 EVA光伏料:继上周竞拍市场价格创新低,成交量并未明显提升后,市场恐慌情绪蔓延。本周石化厂陆续下调EVA光伏料、发泡线缆料价格,从组件排产来看,10月EVA光伏料的需求稍有所提升。【EVA光伏料】EVA光伏料价格继续维持上涨,主流EVA粒子厂家维持正常供应。华南石化厂正在检修进程,复产时间待定。

【胶膜】胶膜本周进入春节最后的生产进度。春节在即,各厂家放假时间和进度逐渐明朗。胶膜厂方面依然重点关注二月春节结束后的组件排产情况。

铜 23日继铜价走跌后,下游继续表现备货情绪,日内现货升水如期走高,现货成交情绪向好。早盘盘初,持货商报主流平水铜150元/吨,好铜货源稀少日内仅部分金川大板流通,其持货商报升水150元/吨后被秒。进入主流交易时段,平水从升水160元/吨逐渐走高至升水180元/吨,好铜升水170-200元/吨,湿法铜仅部分ESOX、MV流通,升水120-150元/吨附近。进入第二交易时段,主流平水铜报至升水190元/吨,甚至200元/吨,好铜升水210元/吨。

铝 ——伦铝探底回升小幅下跌,收于2234美元。沪铝夜盘低位震荡收小阳,收于19350。沪铝成交持仓均下降,市场情绪偏向谨慎。本周铝库存小幅下降,现货需求一般。沪铝比价强于伦铝,进口套利空间继续打开,8月进口同比大增近40%。铝价短线走势较强,但基本面一般,中期风险较高。上方压力19500,下方支撑18000佛山铝锭报价19430-19490元,均价19460元,跌30,对当月贴50。今日铝价高开走低,现货市场疲软,周末库存去库未能有效带动市场情绪,下游节前补库积极性不足,持货商加大出货变现力度,从早间小贴水继续下调,报价在-40~-20,且有部分更低价货源出现但量并不大,接货方谨慎补入较低价货源,成交不太理想。后段期价涨跌波动,持货商跟随调价,报价最高至+60上下,买方接货积极性依然疲弱,成交寥寥。现货成交价集中在19420-19520元,较南储佛山均价升水-40~60元。

PVC国内经济数据逐步验证年内触底周期。宏观事件落地较多,美联储鹰派发言打压大宗商品情绪,尿素、纯碱、PVC等房地产相关产业链的品种情绪上有所影响。节前静待空头释放完毕。PVC生产企业开工负荷环比周内继续攀升,整体开工负荷率77.37%,环比提升0.46%,近月来连续两周在76%之上,造成一定压力;订单天数环比维持不变,同比提升明显。

动力煤淡季维持较高位置,同时煤化工近期需求较好,成本支撑尚可。能源价格横在这里,使得绝对价格上下空间都不大。

2、风电2.1风电产业链价格变动分析

2024年05月23日环氧树脂、中厚板报价分别为13000元/吨、3922元/吨,周环比分别3.72%、-0.25%,上游大宗商品价格走势略有分化。

2024年05月23日圆钢、铸造生铁、废钢、螺纹钢、玻纤、碳纤维分别为4050元/吨、3350元/吨、2710元/吨、3750元/吨、3700元/吨、118.7元/千克,周变动幅度分别为-0.5%/0%/0%/+0.5%/0%/0%。

原材料价格相对于上周原材料价格,本周中厚板、螺纹钢、废钢指数、铸造生铁、现货铜、现货铝、和环氧树脂价格普遍上涨。

风机中标价格止跌趋稳,整机盈利或将改善。风机中标价格:各整机商中陆风含塔筒均价为2081元/kW,不含塔筒均价1717元/kW。

陆上风电含塔筒最低中标单价1795元/kW,最高中标单价2357元/kW;不含塔筒最低中标单价1680元/kW,最高中标单价2479元/kW。

陆上风机价格趋稳。2023年陆上整机价格一路下跌。陆上风机含塔筒最低中标价格从6月的1460元/kW,到11月的1438元/kW,持续刷新行业新低。减去塔筒价格,陆上风机价格逼近1100元/kW。陆上风机含塔筒价格稳定在1526元/kW-2755元/kW之间。

海上风电方面,除中国电建集中采购1GW项目中标价格为2,353元/kW,低于市场平均水平,其他项目中标折合单价稳定在3,200-3,800元/kW的报价范围内。海上风机中标价格下降趋势明显,海风含塔筒均价3752.72元/kW 至3818元/kW,相比2022年陆风含塔筒均价2258元/kW,不含塔筒均价1876元/kW,海风含塔筒均价3842元/kW未出现明显波动。

海上风电含塔筒最低中标单价3296元/kW。

二、投资方向梳理

2.1 光伏电池发展带来的投资机会研究

垂直安装光伏系统适用于许多场景,特别是在高架铁路、农场等领域,因其能有效提升太阳能利用率、节约用地资源、支持双峰发电以及实现错峰发电等多种优势。尤其对于高双面率的HJT组件来说,垂直安装是最合适的选择,它可以显著提高发电量,相较于传统top组件最多可多发电10%至12%。

在最近的央国企招标中,诸如华能、绿地等多家企业都有大量的HJT组件产品的采购需求,表明市场对高效、低成本的双面率较高组件技术路线的认可正在增强。这类似于2015年光伏领跑者计划的影响,即引导下游产业链扩大生产和电站招标时更倾向于高效率、低成本的技术路线,而非仅仅考虑价格因素。因此,后续招标可能会更侧重于高双面率、高功率的组件技术路线。

以华盛为例,其产能在过去几年实现了快速增长,从最初的2GW增长到2022年底的超过20GW,并计划到2025年达到40GW以上。无锡、宣城、合肥、大理等地也有新增产能投入。另外,日升的产能和技术进展也非常迅速,目前已成功导入半切100μm的硅片等先进技术,并努力降低成本至0.21元/瓦的良好水平。通威则拥有合肥、金堂和眉山三个生产基地,其中金堂基地新增了一条大产能12GW的生产线,预计在今年年内组件功率可达750W,回归成本有望降至0.17元/瓦甚至更低。总体来看,行业整体出货量预计将较去年增长近一倍,随着HJT组件技术的进步、成本降低及下游客户的积极扩产,预计未来HJT产业将取得良好进展。

TOPCon 电池的制备工序包括清洗制绒、正面硼扩散、BSG 去除和背面刻蚀、氧化层钝化接触制备、正面氧化铝沉积、正背面氮化硅沉积、丝网印刷、烧结和测试分选,约 12 步左右。从技术路径角度:LPCVD 方式为目前量产的主流工艺,预计 PECVD 路线有望成为未来新方向。

SE激光掺杂工序

N型TOPCon电池生产工艺采用高效选择性发射结(Selective Emitter,即SE)技术,这一道工序位于清洁制绒、硼扩散之后,其原理是利用激光的热效应,熔融硅片表层,覆盖在发射极顶部的硼硅玻璃中的B原子进入硅片表层,B原子在液态硅中的扩散系数要比在固态硅中的扩散高数个数量级,固化后掺杂B原子取代硅原子的位置,形成重掺杂层。通过激光在硅片与金属栅线接触部位进行高浓度掺杂,以达到降低该部位接触电阻的目的;在电极以外的位置进行低浓度掺杂,以达到降低扩散层复合的目的。通过以上方式优化发射极,进而实现转化效率的增加,与TOPCon电池叠加有效实现量产情况下0.2%-0.4%的转化效率提升。

制备隧穿氧化层及多晶硅层工序

TOPCon电池核心流程就是制作隧穿氧化层、多晶硅层环节部分,制备隧穿氧化层与多晶硅层环节是在N型硅片的背面沉积一层1-2nm的氧化硅膜和一层100-150nm的掺杂非晶硅薄膜,非晶硅薄膜在后续退火过程中结晶性发生变化,由微晶非晶混合相转变为多晶,激活叠层薄膜的钝化性能,在叠层薄膜上沉积金属,就可以得到无需开孔的钝化接触结构。

按两层膜制备方式不同可以分为LPCVD、PECVD、PVD。LPCVD是把隧穿氧化层、本征非晶硅层制备完成以后增加P扩散和清洗工艺;PECVD是把隧穿氧化层原位掺杂做成非晶硅层,两层膜制备的步骤合并到了一起,然后进行褪火、清洗;PECVD和LPCVD最根本区别就是两层膜是分步还是合并制作。

按两层膜制备方式不同可以分为LPCVD、PECVD、PVD。LPCVD是把隧穿氧化层、本征非晶硅层制备完成以后增加P扩散和清洗工艺;PECVD是把隧穿氧化层原位掺杂做成非晶硅层,两层膜制备的步骤合并到了一起,然后进行褪火、清洗;PECVD和LPCVD最根本区别就是两层膜是分步还是合并制作。

LPVCD工艺介绍:LPCVD全称为低压力化学气相沉积法,利用 LPCVD 设备通过热氧化方式生长氧化硅层并沉积多晶硅,然后在多晶硅中掺入磷制成 PN结,形成钝化接触结构。这一技术路线出现时间最早,工艺成熟度高,具有成膜质量高、产能高等优势。但是,存在绕镀问题,且沉积时使用的石英管需进行清洗维护和定期更换,耗材成本较高;针对绕度问题,目前在工艺上一些厂商已经有了比较好的解决方式。LPCVD法是目前 TOPCon 厂商选择的主流路线,采用这一路线的主要光伏厂商有晶科能源、捷泰、一道等。LPCVD设备厂家有拉普拉斯、捷佳伟创,拉普拉斯是最主要厂商,捷佳伟创也做这块,但不作为主推的设备。

PECVD工艺介绍:PECVD 原位掺杂,又称PE-poly工艺,全称为等离子体增强化学气相沉积法,原理为借助射频将含反应气体在局部形成等离子体,利用等离子体的强化学活性在基片表面沉积出薄膜。PECVD 可实现成本的大幅下降,具有绕镀轻微、成品率高,成膜速度快,掺杂效率高,无石英管,耗材成本低等优势,但存在成膜厚度均匀性差、膜层致密度不高、易爆膜等问题,原因在于其中有氢气参与反应。

制备减反射膜工序

采用多层介质膜结构技术进行电池片两面减反射膜的制备,减反射膜由氧化硅(SiOx)/氮氧化硅(SiONx)/氮化硅(SiNx)多层薄膜共同组成,顾名思义减反射膜具有帮助电池片提升对太阳光的吸收,减少光学损失提高光生电流,进而提高转换效率的效果。更为重要的是,减反射膜还具有钝化作用,在薄膜形成过程中产生的氢原子对电池表面的钝化降低了发射结的表面复合速率,促进光电转换效率提升的同时延长电池的使用寿命。

正面的减反射膜还能对前序步骤沉积的氧化铝层(4-5nm)起到一定的保护作用,氮化硅薄膜的高致密性可以保护氧化铝不受损伤及污染。而背面减反膜同样也可用于背部膜层的保护,避免poly层受到破坏及污染。多层结构共同作用,达到良好的体钝化和表面钝化效果,实现更佳的钝化接触。

激光诱导烧结工序

在电池制造中全新引入了激光辅助烧结工序,在完成丝印、烧结及光注入工序后,采用激光诱导烧结技术(Laser Induced Firing,简称“LIF”)。

通过激光辅助快速烧结对硅片正面的金属浆料进行处理,使硅片正面的浆料和硅片形成较好的欧姆接触。同时,利用荷电效应来优化栅线电极、改善接触电阻并实现高效率太阳能光伏电池的输出,从而显著提升TOPCon电池光电效率。

在TOPCon电池的工艺验证结果显示,LIF技术可以有效提升电池片的光电转换效率,增益在0.2%以上。2.2 光伏行业财务及价格变动分析

硅料板块:

2024年上半年(24H1)收入达到147亿元,同比下降52%;第二季度(24Q2)收入为65.4亿元,同比下降51%,环比下降20%。这主要归因于硅料价格的显著下跌,以及硅料成本曲线的陡峭,进一步拉大了盈利与成本之间的差距。

毛利率方面,24H1毛利率为22.4%,同比大幅下滑22.6个百分点。

硅片板块:

24H1硅片收入总计251.2亿元,同比减少43.8%;24Q2收入虽达到284.5亿元,但同比仍下降42.8%,环比则下降了13%,显示出产能过剩问题日益凸显,导致硅片盈利持续收缩。

毛利率上,24H1硅片毛利率为-3.9%,同比减少了26.1个百分点。

电池板块:

24H1电池板块收入总计231.8亿元,同比下降47%;24Q2收入为114.6亿元,同比下降38%,环比下降20%。尽管电池技术呈现多元化发展,TOPCon技术加速渗透,但行业整体仍面临压力。

毛利率方面,24H1电池毛利率为-2.7%,同比减少了20.4个百分点,各企业毛利率同比降幅均超过20个百分点。

组件板块:

24H1组件收入达到1659.5亿元,同比下降20%;24Q2收入为931.9亿元,同比下降12.5%,但环比增长39.7%,显示出市场需求的波动性。

毛利率上,24H1组件毛利率为9.4%,同比减少8个百分点,各龙头企业的毛利率均出现不同程度的下滑。24Q2毛利率略降至8.7%,同比降幅与24H1持平,但环比有所下降,各企业毛利率同比变化各异,但整体仍呈下降趋势。

截至目前,坩埚需求支撑快速坍塌,价格出现大幅下跌。当前国内市场 36寸光伏石英坩埚报价9200-10500元/只,均价9850元/只,价格较中秋节前下跌近3000元/只,价格跌幅较大,且后续仍有下跌可能和空间。

近来情况

中秋节前后,国内光伏坩埚市场再度发生变动,企业报价开始大幅下调,截至当前SMM了解到36寸光伏石英坩埚价格下跌至9200-10500元/只,均价下跌2900元/只;33寸光伏石英坩埚价格下跌至7500-8500元/只,均价下跌2500元/只。

价格再度下跌的背后原因

一方面,自5月以来国内坩埚的开工仍然相对较高,虽部分企业开工率下调到50%以下,但整体供应仍相对过剩;

另一方面,9月下游硅片端需求开始减弱,9月硅片排产预期不足50GW,减量较多,从而导致需求量快速下降,且硅片企业在手坩埚库存仍未消耗完毕,采购意愿较低。

故综合导致本轮坩埚价格大幅下跌,市场竞价格局较为激烈。

对于后续价格预测

认为石英坩埚价格仍将继续下跌,但此轮预计跌幅有限,主要原因为虽近期坩埚企业报价开始下降,但石英砂等原料成本暂未开始下滑,近期坩埚企业重心将调整到开始压制砂企价格,待成本空间有所下降后,坩埚才能有所下降空间,预计此轮36寸坩埚价格仍将继续下跌,但下跌幅度较小且下跌频率放缓。

三、新能源行业重大事件

1、据海关总署,2024年8月国内出口电池组件174亿元,约合24.6亿美元,同比减少20%,环比增加3%;若按照0.107美元/w的平均单价计算,2024年8月实现电池组件出口22.8GW,同比增加27%,环比增加4%,2024年1-8月累计实现电池组件出口184GW,同比增加32.6%。

7月组件出口GW数环比下降,但8月环比出口已取得改善;后续随着海外假期结束,预计光伏出口有望持续环比增长。GW数累计来看,今年前8月实现出口数据仍维持30%以上增长。

美国降息幅度超预期,有望促进光伏项目投资意愿;据EIA此前预计,美国2024年有望实现地面电站新增装机36.4GW,同比增加约90%,叠加每年10-12GW的屋顶光伏,美国新增装机预计在45-50GW范围内,同比有望翻倍;储能系统方面,EIA预计美国2024年储能电站新增有望达14.3GW,约43GWh,同比增加超70%。整体看美国光伏、独立储能、光伏配储2024年将取得大幅增长,美国降息有望促进这一目标的实现。

当前光伏产业处于阵痛期,全产业链仍处于亏损现金状态,具备充足现金流的企业有望在这一轮中穿越周期。分环节看,光伏电池片和多晶硅的出清策略相对明确,而电池组件环节出清节奏有望快于预期,

风险提示:

光伏、风电行业政策波动风险;原材料价格大幅波动、经济下行影响光伏、风电需求不及预期风险;光伏、风电新增装机、产能释放不及预期风险;其他突发爆炸等事件的风险等。

免责声明:

本报告中的信息均来源于展恒基金认为可靠的公开可获得资料,但对这些资料或数据的准确性、完整性和正确性展恒基金不做任何保证,据此投资责任自负。本报告不构成个人投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告仅向特定客户传送,未经展恒基金授权许可,不得以任何方式复印、传送或出版,否则均可能承担法律责任。就本报告内容及其中可能出现的任何错误、疏忽、误解或其他不确定之处,展恒基金不承担任何法律责任。