资本市场每逢财报季便化身信息战场,无数投资者在数据的洪流中争夺毫秒级的认知差。这不是简单的业绩竞猜游戏,而是一场认知效率的生死时速这不是一场简单的数据解读竞赛,而是对人性认知偏差与机器算力的双重考验当传统投资者还在逐行翻阅财报时,量化策略的利刃已刺破数据迷雾,直指预期差的致命弱点。本文将揭开量化派如何在财报季的混沌中,用机器之眼捕捉人性盲区,以数据为矛、认知为盾,在预期差的裂缝中截取超额收益。

一、核心策略:用数据看懂财报“潜台词”

(1)AI语义解析财报会议的“情绪密码”

量化私募在分析财报电话会议时,通常会采用NLP技术挖掘关键信息。如通过智能模型对管理层发言进行情绪打分,以-1到1的数值区间评估情绪倾向,其中0.5以上视为乐观。例如,某消费电子公司在电话会议中提到“供应链恢复好于预期”,经模型分析情绪得分达0.78,显著高于行业平均水平,这一结果往往预示着公司业绩有回暖趋势。

其次,通过AI技术的应用精准识别会议中的重要关键词和短语,如“研发投入”“订单量”“产能扩建”等。当新能源车企在会议中同时提及“电池产能扩建”和“销量增长”时,AI系统能够迅速捕捉到这些信息之间的关联,判断公司产能瓶颈可能得到解决,从而对股价产生积极影响。

量化私募通过AI技术的应用更全面、准确地评估公司财报信息,为投资决策提供支持。

(2)多维度判断业绩“超预期”

业绩评估不能仅局限于净利润和营收等传统指标,而需构建“质量-潜力-弹性”的综合评估体系。其中,现金流质量是衡量企业盈利真实性的关键,若某公司净利润增长15%,但经营现金流却呈下降趋势,极有可能是赊销等因素导致,意味着其盈利存在“水分”,可持续性存疑,投资者需保持谨慎态度。而未来发展潜力指标则聚焦企业的长期竞争力,对不同行业具有差异化的衡量标准:如对于软件公司而言,“用户增长”至关重要,因为庞大且持续增长的用户群体往往代表着广阔的市场空间和潜在收益;医药公司的“新药审批进度”则决定着其后续的产品布局和市场竞争力,一旦新药获批,可能带来巨大的商业价值。即使企业当前利润表现平平,只要在未来潜力指标上展现出良好态势,就可能在长期发展中释放利好,为投资者带来可观回报。

二、常见陷阱:利好落地变利空?警惕“预期兑现”

(1)“买预期卖事实”:利好提前涨完

“买预期卖事实”是财报季常见的投资现象,即投资者基于对公司业绩的乐观预期,在财报公布前提前买入推高股价,待财报实际发布后,即便业绩超预期,股价也可能因利好提前兑现而下跌。以某新能源车企为例,市场预期其利润将增长50%,在财报公布前20天,股价已大幅上涨22%,远超同期行业约8%的涨幅。然而,当财报显示实际利润超预期约34%但不及50%,股价一周内下跌15%。这正是因为前期股价的上涨已充分反映甚至透支了未来的盈利预期,导致利好落地后,资金纷纷获利了结,出现“见光死”的情况。

这种现象在市场中普遍存在,尤其在机构关注度高、流动性好的股票上更为明显。数据显示,在财报公布前10天,股价往往已提前反映60%-80%的市场预期,而机构持仓超50%的个股,这一比例更是高达75%。对于投资者而言,若仅关注财报本身的超预期幅度,而忽视前期股价的涨幅和市场预期的消化程度,极易在“买预期卖事实”的陷阱中遭受损失。因此,在财报季投资时,不仅要分析公司的实际业绩表现,更要结合股价前期走势、市场情绪等因素,综合判断利好是否已被提前透支。

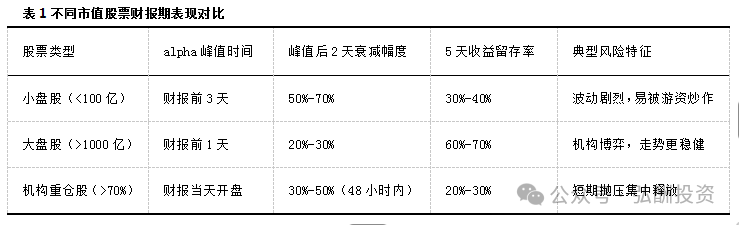

(2)小公司涨得快、跌得更快

在小市值股票的财报季,其股价往往会出现剧烈波动,这背后有着多方面的原因。首先,小市值股票通常分析师覆盖较少,市场对其预期分歧较大,一旦出现微小的业绩变动,就会很容易引发投资者的过度反应,从而触发股价的超额波动,这是信息差放大的结果。其次,小市值股票的流动性相对脆弱,流通盘较小,这使得它们很容易被游资操控,导致股价暴涨暴跌且缺乏有效的缓冲机制。小市值股票市场往往以散户为主导,跟风交易现象较为普遍,这种短期投机行为会进一步助长股价的波动,同时由于缺乏机构投资者的参与,股价更容易出现失真情况。此外,小市值企业往往对单一客户或订单的依赖度较高,其基本面较为敏感,在财报披露时,一旦出现经营风险,很容易被暴露出来,进而影响股价。而且,从量化信号来看,融券激增、期权波动率飙升等情况也常常会提示股价的反转风险。归根结底,小市值股票在财报季的剧烈波动是低效市场中预期差套利与流动性陷阱共振的结果,多种因素相互交织,共同导致了股价的大幅波动。

三、实战技巧:量化私募如何操作?

(1)三步筛选高价值财报

①定门槛:筛选高影响力事件

在投资筛选中,首先设定明确的门槛至关重要。选择业绩超预期大于5%或低于-3%的公司,能够聚焦于业绩显著偏离预期的个股,这些公司往往在财报季更能吸引市场关注。同时,结合会议情绪得分大于0.6或小于-0.4的条件,进一步筛选出管理层传递出强烈情绪的公司。这种情绪的强烈表达通常会引发市场对公司未来发展的预期调整。例如,一家科技公司业绩超预期10%,且在业绩说明会上管理层表现出高度乐观,情绪得分达到0.7,这样的公司就符合筛选条件,其后续股价走势可能会因市场积极预期而上涨,从而筛选出约20%的高影响力事件。

②查健康:排除潜在风险公司

仅仅关注业绩超预期是不够的,还需要对公司的财务健康状况进行全面评估。通过运用财务健康指标,如资产负债率、流动比率等,可以有效识别那些虽然业绩超预期但可能面临财务困境的公司。例如,2023年某房企利润超预期,但资产负债率过高,流动资产不足以覆盖短期债务,财务分值极低。这种情况下,即使业绩表现不错,潜在的财务风险也可能在未来引发股价大幅下跌,甚至可能达到30%的跌幅。通过排除这类公司,能够避免因短期业绩超预期而忽视长期财务风险,确保投资的安全性和稳定性。

③看趋势:把握资金认可信号

在筛选出符合业绩和情绪条件的公司后,进一步观察其股价走势和市场资金动向至关重要。当股价突破长期均线,如200日均线,并且成交量放大时,这通常表明有资金认可该公司的价值并积极介入。这种资金的认可可能会推动股价在短期内继续上涨,为投资者提供一个较为安全且具有潜力的买入时机。

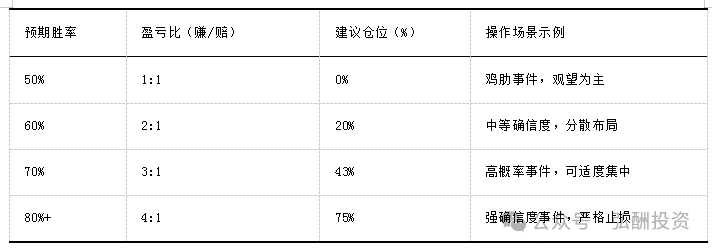

(2)仓位与风控:赚多赔少的关键

仓位管理和风险控制是投资中至关重要的环节,合理的仓位配置能够帮助投资者在控制风险的同时,最大化收益。例如行业常用的仓位管理计算方法-凯利公式,它根据投资的预期胜率和盈亏比动态调整仓位,确保投资者在不同情况下都能做出合理的决策。

表2 凯利公式仓位计算表

四、前沿趋势:另类数据与AI的深度融合

(1)另类数据的实战应用

量化私募基金正越来越多地利用另类数据来提升其预测精度和投资回报,这些数据来源非常规,却能提供传统财报无法覆盖的重要信息。在财报季事件驱动策略中,另类数据的应用效果尤为显著,如:

①生产活跃度监测:通过监测厂区红外温度和夜光强度等数据,可以判断企业的开工率和生产活跃度。例如,某新能源车企车间温度异常升高,表明其可能正在进行产能扩张。这种信息在财报中可能不会立即反映,但通过另类数据监测,私募基金可以提前2周预警,从而在股价上涨前布局,获得超额收益。

②招聘信息分析:分析企业的招聘信息,特别是对特定岗位的招聘量变化,可以捕捉到企业的战略动向和业务发展信号。例如,某消费电子公司突然增加“芯片工程师”的招聘量,表明其可能正在研发新产品。

③供应链分析:通过分析企业的供应链数据,如原材料采购量、运输频率等,可以判断企业的订单情况和生产计划。

另类数据与财报数据的结合,为私募基金在财报季事件驱动策略中提供了新的视角和工具。通过充分利用这些数据,私募基金可以提高预测精度,优化投资决策,从而在市场中获得更好的表现

(2)AI驱动的实时决策

AI技术在财报季事件驱动策略中的应用,正在改变传统的投资决策流程,通过实时分析和风险预警,为投资者提供更加精准和高效的决策支持。

①毫秒级情绪分析:通过接入财报电话会议的实时转写API,AI可以即时捕捉管理层的发言内容和语气变化,进行毫秒级的情绪分析。

②风险预警升级:利用GPT-4等先进的自然语言处理模型,AI可以生成财报的“风险摘要”,识别出管理层未明确提及的潜在风险点,如供应链依赖问题等。

③财报解读自动化:AI可以自动化地解读财报中的关键数据和指标,如收入、利润、现金流等,并与历史数据进行对比分析,快速生成财报摘要和业绩预测。这种自动化的财报解读可以大大提高投资者的工作效率,节省大量时间,使其能够专注于更有价值的策略制定和决策。

结语:驾驭工具,更要驾驭认知

财报季的博弈,本质是市场预期与现实数据的碰撞。量化工具与AI技术固然能高效解析财报情绪、捕捉另类数据信号,甚至预判资金流向,但真正的超额收益源于对人性的洞察与市场博弈的深刻理解。工具的价值在于延伸认知边界,人性的弱点决定策略天花板,而永恒的阿尔法来自预期差管理。真正的赢家,既善用算法拆解财报潜台词,更懂得在数据洪流中保持清醒。毕竟,机器的算力能计算概率,而人类的智慧才能驾驭不确定性。

基金投资可能面临市场风险、信用风险、流动性风险等多种风险类型。这些风险可能影响基金的收益水平甚至本金安全,投资者应充分了解并评估风险。