回顾2019全年,沪深300指数一扫过去连续十个多月的持续性下跌,以36.07%的涨幅宣布了又一年的趋势性牛市,广大投资者也在这轮普涨中获利颇丰。于是在今年年初,我们喜闻乐见地发现,在2019年的赚钱效应的带动下,一只又一只的公募基金“爆款”频频出现:交银内核驱动、万家科技创新、东方红安鑫甄选一年持有、银华科技创新、鹏华科技创新、泓德丰润三年持有期混合、广发科技先锋等多只基金一日售罄。

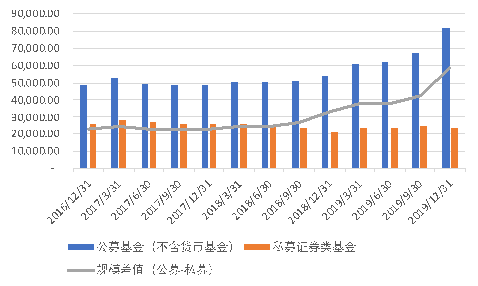

而从基金业协会的统计数据中,我们也发现一个颇为有趣的现象,即刨除货币基金外,公募基金在2019年的规模增长远远超过了私募证券类基金。

图一:近三年公募基金(不含货币基金)与证券类私募基金的规模变动(单位:亿元)

数据来源:中国证券投资基金业协会,弘酬投资整理

这说明,随着二级市场转暖,投资者对于私募证券类基金的偏好却在逐渐下降。那么,私募证券类基金究竟值不值得买?受追捧的公募基金到底好在哪里?我们通过整理近十年的公募、私募基金市场数据,从整体业绩表现和分梯队业绩表现两个角度,试图给大家带来一个客观的结论。

第一部分:各年度公募基金与私募基金投资业绩比较

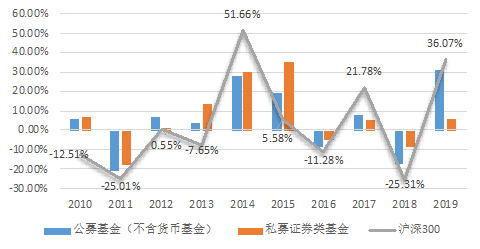

首先,我们选取了2010-2019年这十年间公募基金(不含货币基金)、私募证券类基金的平均年度收益情况,并将其与沪深300指数的年度涨跌幅进行对比。

图二:公募基金(不含货币基金)与私募证券类基金的年度收益对比(2010-2019)

数据来源:Wind,弘酬KingFund数据库

十年时间内,公募基金和私募基金的平均收益跑赢沪深300指数的年份共7年;在沪深300收益为负的五年中,公募基金和私募基金均跑赢指数,尤其在2010年和2013年指数全年收益为负的状况下,无论公募基金还是私募基金,均为投资者创造了正收益。也就是说,相较于自己炒股,长期来看,投资基金(无论公募还是私募)均能在大概率上给投资者带来超越市场的收益水平。

将二者年度平均收益相减后,我们发现,在指数收益为正的部分年份里(2012、2017、2019),公募基金的平均收益高于私募证券类基金;而在指数收益为负的五年内,公募基金始终跑输私募证券类基金。

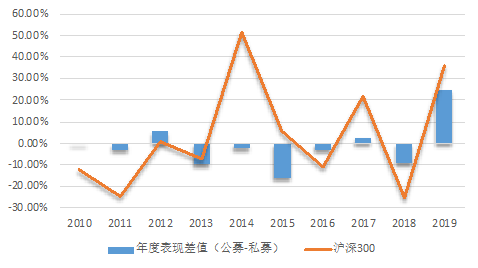

图三:公募基金和私募证券类基金的年度收益差

数据来源:Wind,弘酬KingFund数据库

从绝对收益角度来看,在过去十年中,有六年中私募证券类基金收益为正的基金比例均高于公募基金。尤其是在股票市场下跌的年份里,私募证券类基金获取正收益的能力均强于公募基金,充分体现了私募证券类基金以获取绝对收益为核心目标的产品定位。

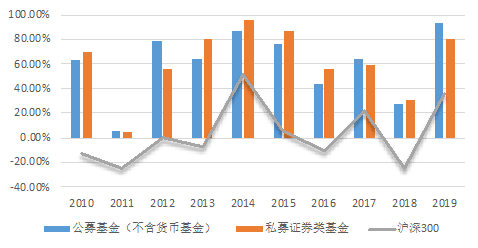

图四:收益为正的基金数目占比

数据来源:Wind,弘酬KingFund数据库

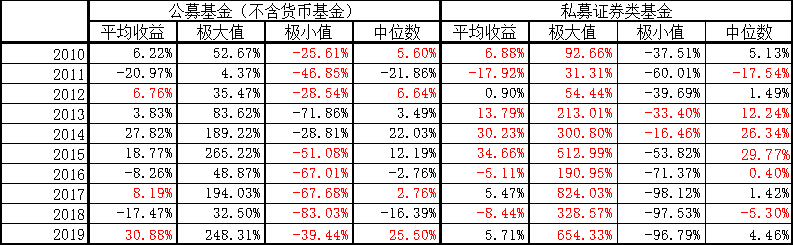

同时,我们统计了历年的极大值、极小值和中位数,通过将每年每项指标中二者之间的胜者以红色字体标出,试图以更全面的视角来判断二者业绩表现之间的分布特征。

从下表可以看出,在过去十年内,私募证券类基金的极大值全部跑赢公募基金,而在极小值一项上有八年均跑输,说明私募证券类基金内部的两极分化更加严重;在中位数一项上,私募证券类基金有六年跑赢公募。值得注意的是,在过去十年中,沪深300指数有5年正收益和5年负收益,但私募证券类基金的中位数仅有两年(2011、2018)录得负收益。

表一:公募及私募基金年度收益表现明细

数据来源:Wind,弘酬KingFund数据库

综上所述,长期来看,投资基金(无论公募还是私募)均能在大概率上给投资者带来超越市场的收益水平;在趋势性牛市面前,私募证券类基金的平均表现不如公募基金,但无论从熊市的平均表现,还是从取得正收益的概率上看,私募证券类基金都具备明显的优势。

因此,我们不难得出第一个结论:牛市里,公募基金平均比私募证券类基金涨的多;熊市里,私募证券类基金平均比公募基金跌的少。

第二部分:公募基金与私募基金分梯队投资业绩比较

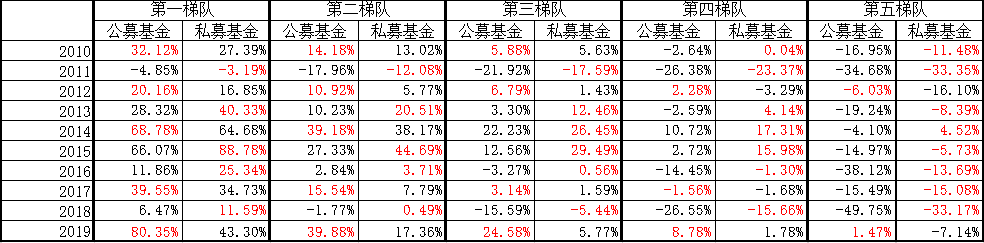

从第一部分的分析中,我们发现私募证券类基金收益内部存在较大的波动范围。为了考察公募和私募基金业绩的内部分化情况,我们把每个年份的基金表现按照收益率从高到低排序,将该年份的所有基金按照数量等权重分为5个梯队。同样的,我们也将每个梯队内部的胜者以红色字体标出。5个梯队的年度收益表现如下所示:

表二:公募、私募分梯队年度收益表现

数据来源:Wind,弘酬KingFund数据库

首先,我们在同年度的梯队内部,进行横向比较。观察前两个梯队的情况可知,2015年以前,前两个梯队的公募基金大概率跑赢同梯队的私募基金;2015年以后,前两个梯队的私募基金大概率跑赢公募。

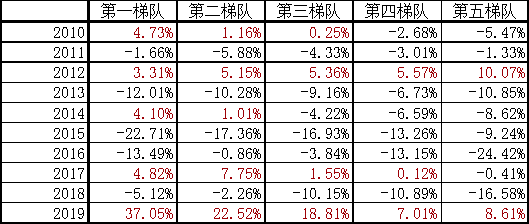

表三:公募、私募各梯队内部年度表现差值(公募-私募)

数据来源:Wind,弘酬KingFund数据库

究其原因,在2015年前后,由于衍生品交易逐渐开始兴起,私募证券类基金开始成规模的有了市场中性、CTA、套利等多种策略,通过多市场多策略的投资逻辑,收益来源更加多样化,从而增添了胜率。

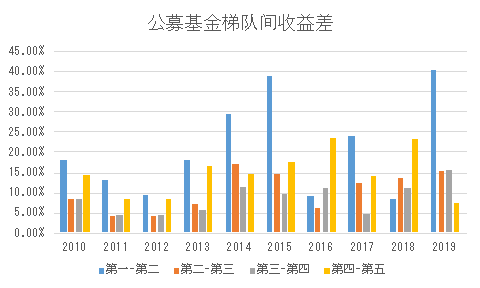

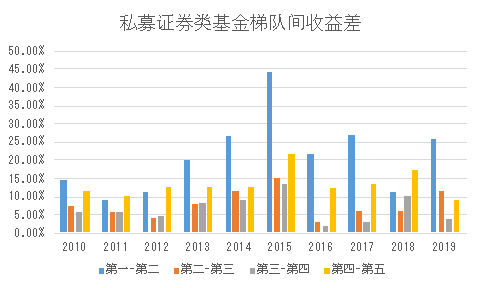

然后,我们在同类基金内部,做各梯队间的差值比较。结果显示,公募收益率各梯队之间,第一梯队与第二梯队、第四梯队和第五梯队的差值较大,第二梯队与第三梯队、第三与第四梯队的差值则相对接近;私募证券类基金的内部各梯队情况也是类似。

图六:公募、私募内部各梯队内年度表现差值

数据来源:Wind,弘酬KingFund数据库

可见不论是公募和私募,表现最好的和最差的基金之间,基本上波动都比较大,而中游的产品之间的差异则较小。此外,私募证券类基金内部的分化相较于公募更为显著,基本上每年梯队内的差值私募都大于公募。

总而言之,无论是公募基金,还是私募证券类基金,好的基金和坏的基金之间历年的差距都非常大,这就凸显了基金选择的重要性;同时,私募证券类基金由于更多样化的投资策略、更少的投资限制、更长的持有期限制等因素,在不同的市场行情面前,都有超出公募基金的亮眼表现。如果投资者能够选到前两个梯队的私募证券类基金,那么每年超越指数并获取绝对收益的概率将大大提高。

结语:

从以上两个角度,我们不难发现,市场上优质的基金,无论是私募还是公募,都能为广大投资者创造不俗的收益表现。公募基金由于起投起点低、灵活性高、监管更严格等特点,在趋势性牛市面前具备较大的优势;而私募证券类基金,则受益于投资策略多样、投资期限偏长等原因,在获取正收益上有较大的优势,尤其在股市相对低迷的年份里,通过灵活投资于商品、期货、期权等各类金融衍生品,能够为投资者创造绝对收益。

从配置角度上来说,无论是公募基金还是私募证券类基金,都具备一定的投资价值。本文使用过往十年的数据,从整体业绩表现和分梯队业绩表现两方面进行分析,得出初步结论如下:

投资公募基金的关键在于选取合适的介入时机,而投资私募证券类基金的关键则在于选择优秀的投资顾问。

对于个人投资者而言,如果想要参与公募基金投资,而自身又难以判断未来行情的走势,那么借助专业机构的配置建议,或是养成定投的习惯,就能够大概率上获取不错的收益水平;对于想要参与私募证券类基金投资的投资者而言,由于私募数据的不透明性质,筛选的难度相对较大,若能借助专业机构的筛选优势,那么在各种市场环境面前,实现个人资产的保值增值,也就不是什么难事了。