随着我国保险行业的迅猛发展,保险资金保值增值的问题日益显现。保险业从2012年开始推动保险资金运用市场化改革,保险资金除了可以委托保险资管公司来管理资产,还可以委托具有资格的券商公司和基金公司来管理。就保险业的市场影响来说,它在债券市场、股票市场、基金市场都是最重要的机构投资者。

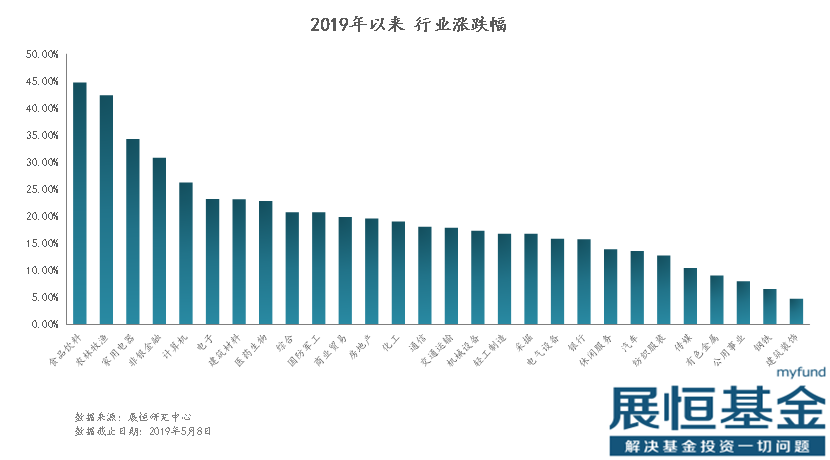

2019年一季度,保险机构出现在409家上市公司的前十大流通股股东名单上,其中,124家公司为新进持股。与2018年年报相比,增持市值最多的三大行业分别是非银金融、银行和房地产;减持市值最多的三大行业分别是交通运输、采掘和轻工制造,而这些行业今年以来的表现如下图显示。

数据来源:Wind;展恒基金研究中心

数据截止日期:2019年5月8日

险资权益加仓放缓,投资谨慎布局

针对所有保险公司的117个可比持股产品进行分析,一季度其持股总市值达到了1.28万亿元,相较上期增长了30.24%,相比同期23.93%的上证综指涨幅,保险资金在一季度中获得了一定的相对超额收益。虽然险资一季度的持仓市值增加了891.7亿元,但持仓数量减少了16.6亿股。而险企持仓市值增加有两个原因,一是主动加仓,二是权益投资上升导致的仓位被动上升。

而从一季末权益资金的布局来看,险资显得较为谨慎。在今年一季度的上涨行情中,有险资已经将部分偏情绪性的超跌反弹个股做了减持,一方面兑现投资收益,另一方面也认为接下来涨势可能会弱化。

截至2019年3月底,保险资金规模达17万亿,其中12.39%的资金量即2.11万亿元投资于股票和证券投资基金。该数据较2月末的规模小幅增长139亿元,在投资规模中的占比由2月末的12.51%降至12.39%。

从规模占比来看,12.39%的占比仍高于2018年末的11.71%的占比,距离2015年牛市15.18%的占比还有一定距离。但占比环比下降和投资额仅升139亿元,意味着险资目前已经进入权益投资谨慎布局阶段。

而险资如此布局主要是考虑到去年底A股股票估值已至历史低位,公司去年末有战术性加仓。在今年3月举行的险企年度业绩发布会期间,上市险企谈及2019年投资布局思路时均强调了关注长久期资产,注重资金配置安全性。

险资提升组合防御性,转向结构性机会

随着上市公司一季报披露,不少保险资管人员认为一季度快速上涨势头告一段落,年内后续为震荡市的概率很大,险资重点转向结构性机会,加强对行业、公司的挖掘,加大对核心资产的持有。

保险机构持股风格以主板为主,重仓“金融、地产、消费”,偏好“流动性好、股息率高、盈利能力强”的个股,目前披露的季报数据也展现了这一投资偏好。

随着人口老龄化和健康产业发展,医药制造业也是险资投资较多的行业,目前险资持仓市值为230亿元,一季度增持了2336万股,医疗业增持股数为1143万股;计算机、通信等高科技行业也是险资比较关注的行业。