昨日,就前几天火爆的深圳千万豪宅被秒光事件,央行紧急下令彻查。今年以来,受疫情的影响,全国房地产市场冷清,尽管目前疫情基本缓和,但各地楼市依旧冷清,而深圳豪宅却突然“火爆”。

深圳湾玺的楼房都是千万起,购买者基本都不是第一次买房,大多用来投资升值,随着疫情的缓和,许多人担心货币贬值,就想入手房地产资产,而湾玺是公寓,购房资格等方面操作起来更容易。

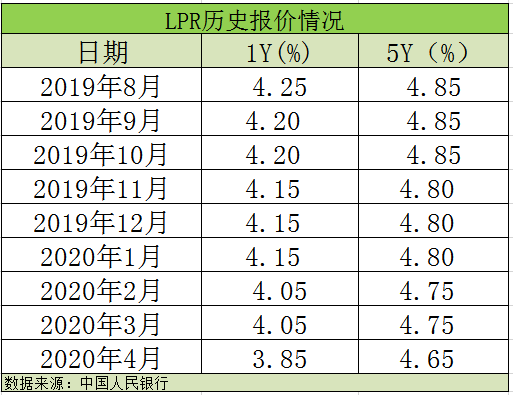

在刚刚开完的中央政治局会中再次强调了房住不炒,也就是说各地调控暂时不能放松。但因为受疫情影响,一季度的GDP负增长6.8%。所以会议就提到了要继续降准降息。于是央行公布LPR:一年期LPR报3.85%,比前值低20个基点,此前为4.05%。五年期LPR报4.65%,比前值低10个基点,此前为4.75%。

5年期LPR降息,意味着房贷基准降息了。目前依然有很多城市的房贷利率较高,随着基准的下降,未来加点有望下降。

如果你的个人住房贷款是商贷,并且已于2020年1月1日前发放,或已签订合同但未发放,且属于浮动利率、参考贷款基准利率定价,那么,你就将面临着是将贷款的定价基准转换为LPR加减点还是转为固定利率的选择。对房贷者来说,“二选一”的结果,决定着今后房贷者每月还款额的不同。

LPR和固定利率的区别

LPR,即“贷款市场报价利率”,是中国人民银行综合18家具有代表性商业银行的市场报价形成的贷款利率。LPR的房贷利率是每年都会上下波动的,而固定利率的房贷利率则是固定不变的。简而言之,固定利率下的房贷还款将每年一样,但LPR的房贷还款将每年不同。如果LPR下行,房贷利息则减少,如果LPR上行,房贷还款将增加。

哪个更省钱?

就目前的情况来看,在未来LPR长期下行的情况下,选择LPR会比固定利率更加实惠。

而LPR未来的走势,主要可以从短期和长期两个角度来分析。从短期来看,LPR仍有下行空间。一方面,当前包括的政策利率仍远高于零利率水平,未来CPI同比涨幅有望趋势性下降,判断降息周期将会延续到年底。另一方面,中共中央政治局会议强调,稳健的货币政策要更加灵活适度,运用降准、降息、再贷款等手段,保持流动性合理充裕,引导贷款市场利率下行,把资金用到支持实体经济特别是中小微企业上。

长期来看,一方面,国内LPR机制的推出受影响的不仅仅是房贷,更重要目的是引导实体经济利率降低,从而降低资金成本。另一方面,从去年开始全球进入世界性低利率时代,今年受新冠疫情的影响,资本市场萧条,很多国央行开启“大放水”。如若经济增长没有明显起色,低利率的局面将很难被改变。

关于房地产板块,不少投资者仍然看多。目前板块处于低估值状态,已具备“质变”的估值优势,在“稳地价,稳房价,稳预期”下,房价弹性受限或依然不变,政策需求端或边际改善,融资端随无风险利率下行的改善显而易见,这种环境会进一步凸显经营和管理红利强的房企;疫情或帮助筛选出战略领先的好公司,选取高质量周转标的。