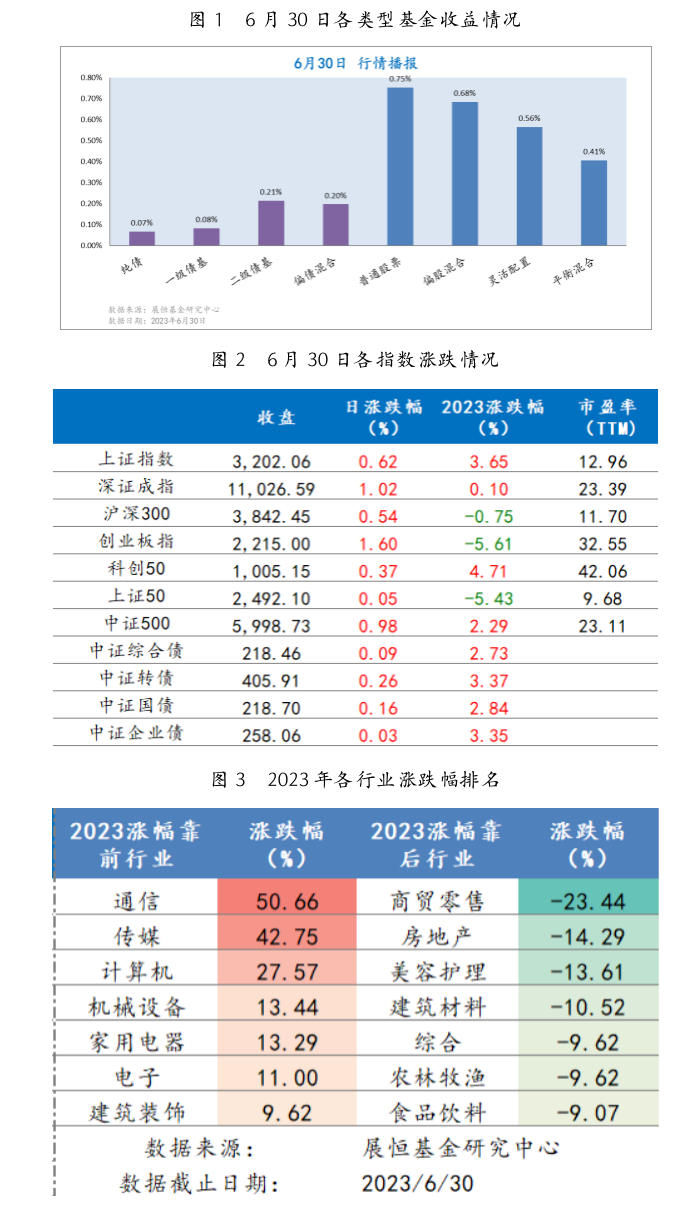

【基金“中考”:少数人AI盛宴,多数人赛道失意】回顾2023年上半年,A股走势跌宕起伏,以人工智能(AI)为代表的题材股异军突起,成为市场最大主线,如申万一级行业中的通信、传媒和计算机上半年涨幅分别高达50.66%、42.75%和27.57%。反观近年来重仓的新能源、医药和消费等板块的基金产品,今年表现持续低迷,均跑输大盘指数。但见新人笑,那闻旧人哭。2023年上半年基金业绩排行榜出炉,重仓AI的基金霸屏涨幅榜前列。当一部分基金持有人沉浸在大幅跑赢市场的喜悦之中时,不少基民正承受着连续3年基金亏损的苦恼。

【看好半导体后市,公募密集申报主题基金】今年以来,公募大力布局半导体赛道,海外半导体公司也成为掘金方向。证监会官网显示,5月,富国基金、南方基金、博时基金上报了中证全球半导体产业ETF(QDII)产品,嘉实基金上报了标普半导体精选行业ETF(QDII)。除了被动指数型基金,一些基金公司还上报了半导体相关主动型基金。例如,6月26日,华安基金上报了华安芯片产业股票型发起式基金。在业内人士看来,新产品的发行将为半导体领域带来更多增量资金。与此同时,存量半导体相关ETF颇为吸金,近一个月来,份额合计增长超50亿份。

【三年封闭之约如期而至,高位入场基民相当郁闷】2020年,随着核心资产获得市场狂热追捧,公募基金也顺势出圈,“长期投资”的口号传遍街头巷尾。在全民买基的热潮下,“三年期持有基金”乘势大力发行,投资者们也满怀憧憬,期望基金经理能够借助时光的魔力,赋予账户真金白银的净值增长。不过,三年之约如期而至,基金封闭期也陆续届满,面对颇为惨淡的基金业绩——跌幅动辄超过两成甚至腰斩,不少投资者心中难免有“错付了”的感慨。有公募人士认为,需要理性看待长期投资视角下的持有期基金。

【增聘!增聘!逾四分之一基金采用“共管”模式】2023年以来,增聘基金经理的公告密集发布,两位或两位以上基金经理共管产品逐渐成为行业常态。究其原因,基金经理“以老带新”、管理规模较大的基金经理“减负”以及减少明星基金经理离职产生的影响等,或都是增聘基金经理的重要因素。业内人士评价,“多管一”或者“双管一”模式是行业逐渐走向成熟的象征。不过,需要警惕的是,“双管一”或“多管一”模式在为行业和投资者带来正面作用的同时,也对基金公司考核机制、人才储备等多方面提出要求,还可能对基金投资策略一致性、业绩持续性造成负面影响。

【百亿私募“船大难掉头”,中小私募优势渐显】近日,知名百亿私募东方港湾、林园投资因旗下产品亏损引发市场热议,而部分中小私募产品的业绩表现相对突出。业内人士表示,当前在市场板块轮动加速的背景下,百亿私募部分产品因规模较大,持仓难以做出调整,而部分中小私募则因得益于产品规模较小,便于随市场动向而动,叠加使用小众策略,操作优势明显。即使有不少小私募凭借亮眼业绩脱颖而出,但纵观市场,私募机构市场的马太效应仍然显现,小私募当下的生存处境依旧艰难:相比于大机构募资更难、资源更有限、市场信任度弱的问题仍然存在。