【头部公募相继发布二季度策略:关注业绩兑现,高股息策略成标配】今年一季度A股市场整体呈现大幅波动,指数表现分化明显。对于二季度市场走向,多家公募机构认为,预计二季度A股市场维持震荡。业内人士认为,A股市场短期或震荡,中期积极看多。短期来看,A股在2月份至3月份走出一波流畅的超跌反弹后,市场情绪处于高位,部分领域出现交易过热,需重点关注上市公司业绩披露的情况,避免情绪性追高。中期来看,当前沪深300风险溢价仍然处于极端位置,中期视角向上确定性和空间都较大;同时,参考2010年以来历史经验,在当前股息率水平,持有1年至2年未来收益率为正概率较高,因此对A股战略看多,整体向上的弹性由宏观经济复苏的强度决定。“进入二季度,4月份首先要关注业绩影响,重视高股息风格、资源品的回归。”A股存在明显的“财报效应”,在强劲的指数超跌反弹和部分板块累计涨幅较大的情形下,4月份投资很难忽略业绩的影响。同时,4月份进入财报验证期,考虑到业绩改善可持续的方向相对稀缺、分红比例提升迎来集中验证期叠加红利交易结构的改善,重视高股息风格的回归。另外可关注中周期位置逐步改善、短周期景气抬升的中游设备制造板块。

【助力构建“长钱长投”生态,公募夯实权益类基金“基本盘”】多家公募基金认为,新“国九条”对于推动中长期资金入市、构建良好健康的市场生态具有重要意义。公募基金要积极发挥专业机构投资者价值发现作用,夯实权益类基金“基本盘”,培养投资者长期价值投资理念,努力提升基民的获得感。公募基金须树立大局意识,强化使命感、责任心,坚持合规风控本位,全面加强投研能力建设。首先,作为专业的机构投资者,公募基金要专注主业、优化供给、提高价值创造能力,持续强化投研核心能力建设,为投资者提供更优质的专业服务。其次,进一步强化逆周期布局的激励约束机制,健全基金投资与销售的长周期考核制度,在市场高位时坚持理性、克制的专业精神,在市场低位时勇于、善于识别趋势,挖掘结构性机会,持续引导长期资金入市。最后,基金公司应进一步优化服务体系,重视投资者多元化、个性化的需求,建立长效沟通机制,通过多种渠道、多种形式积极回应投资者,在不同的市场环境里,持续探索优化投教模式,解决基民投资中的痛点,做好投资者陪伴工作。

【定期报告透底:公私募“潜伏”业绩预喜公司】从上市公司业绩预告情况看,不少被公私募基金重仓的上市公司,今年第一季度业绩劲增。以面板龙头京东方A为例,该公司预计一季度归母净利润为8亿元至10亿元,同比增长223%至304%。另外,2023年公司实现营收1745.43亿元,季度营收呈现逐季增长态势。京东方A表示,2024年全年柔性AMOLED产品预计出货目标1.6亿片,同比增长超30%。 从机构持仓情况看,截至2023年底,大成互联网思维、交银经济新动力、华夏新兴成长等基金均重仓持有京东方A。高毅资产首席投资官邓晓峰管理的两只产品,2023年三季度重仓买入京东方A共6.8亿股,并坚定持有到去年底,持仓市值超过26亿元。另外,宁夏日盛高新产业股份有限公司和自然人许丽丽,自2022年二季度同步出现在京东方A的前十大流通股东名单中以来,过去一年多大幅加仓,截至2023年底,合计持有6.7亿多股,合计持仓市值超过26亿元。从机构布局逻辑看,在定期报告密集披露的情况下,业绩因素显得更为重要。如果业绩能够兑现甚至超预期,机构将进一步加仓,反之不及预期的公司则会被减持。

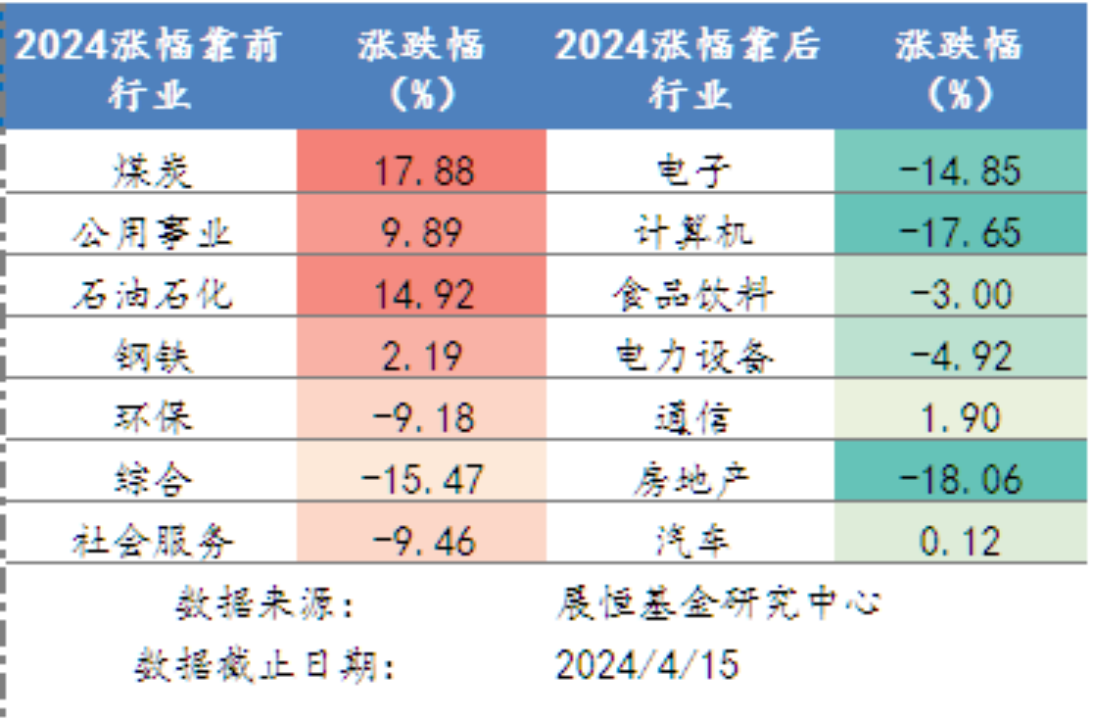

图1 4月15日各类型基金收益情况

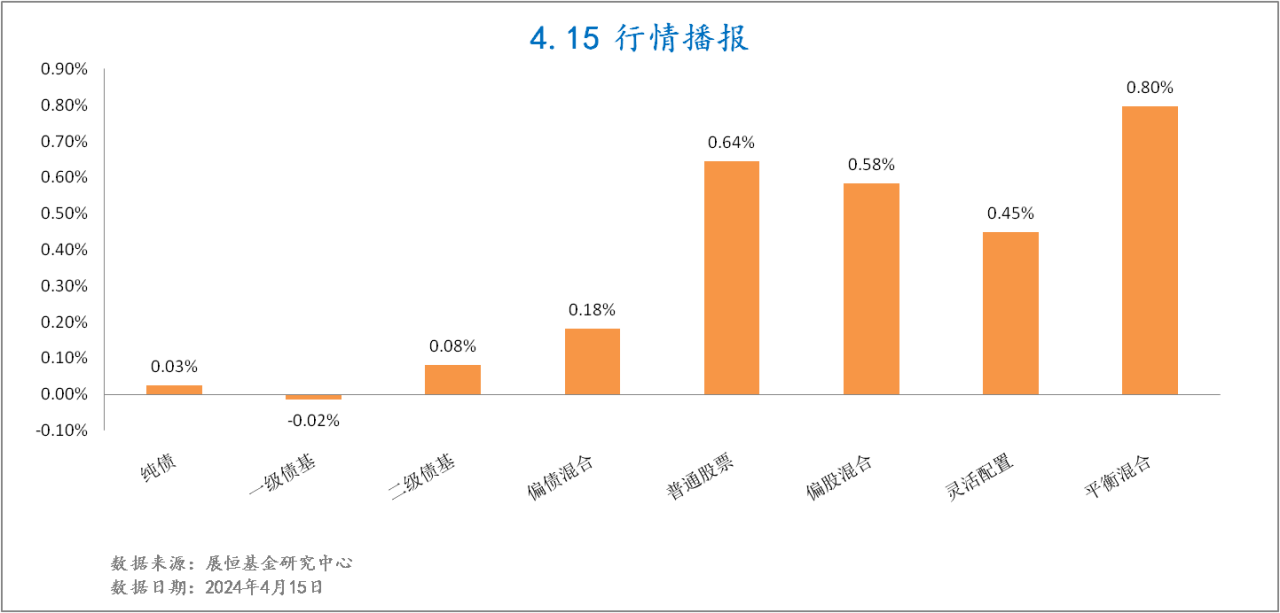

图2 4月15日各指数涨跌情况

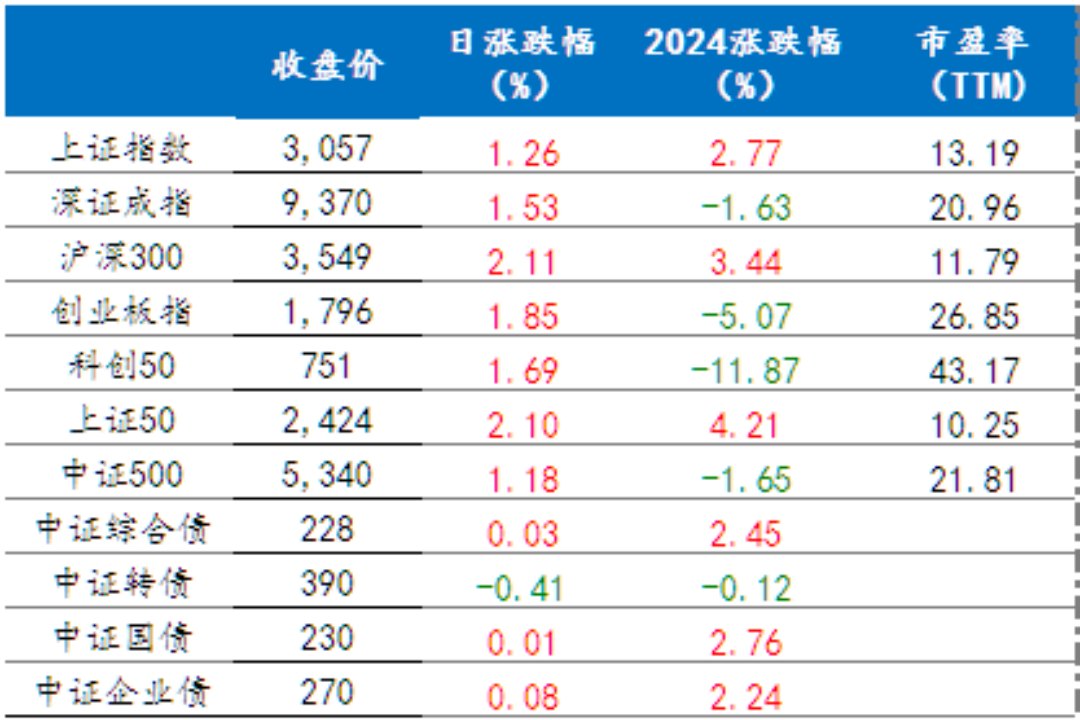

图3 2024年各行业涨跌幅排名