【迷你FOF去留两难,存量产品“其实不想走”】前海联合基金、平安基金旗下FOF(基金中基金)基金份额持有人大会进行权益登记,拟以通讯方式召开,审议持续运作的相关议案。这是迷你基金新监管要求出台后,新一批“显现去留态度”的产品,两家基金公司均倾向于选择“留下”。数据显示,面临清盘风险的公募FOF不在少数,未来或有更多公司需做出“去留”决定。业内人士认为,清盘不是洪水猛兽,顺其自然走向清盘或是努力“保盘”,应根据公司自身情况做出决定。前海联合智选3个月持有期混合FOF为偏债混合FOF,成立于2020年10月,有效认购总户数230户,首募金额约为2.05亿元。不过,成立后不足半年时间,其资产净值就由约2亿元骤降至2021年一季度末的不足200万元。作为3个月持有期产品,也就是说,在第一个开放赎回期,便出现大量资金离场的情况,使该FOF成为濒临清盘的迷你产品。此后三年时间里,该FOF规模都在400万元以下。虽然产品规模一直在清盘线下徘徊,但前海联合基金从未放弃该FOF,而是一直在采取“保盘”举措。

【社保基金“掘金”线路曝光!最高涨幅超100% 新进146只股票】随着A股上市公司一季报披露完毕,投资风格稳健的“国家队”——社保基金投资线路图也浮出水面。社保基金在一季度出现在667家A股上市公司前十大流通股名单里。其中,农业银行以一季度末994.94亿元的持仓市值成为社保基金第一重仓股。与去年四季度末相比,今年一季度社保基金新进持有万华化学、浙能电力、奕瑞科技、复星医药等146只股票。此外,被社保基金持仓的A股上市公司中,有68家股价一季度累计涨幅超过20%。其中,克来机电以108.68%的涨幅位列一季度涨幅第一位。以上股票股价表现亮眼,年内涨幅在49.64%~74.11%不等。

【撕掉“低配”标签 基金投资港股热情重燃】过去几年,满怀热情投资港股的机构频频受挫,不少沪港深基金和QDII产品业绩遭遇滑铁卢。自2021年年中以来,公募基金持续低配港股标的,一些龙头品种也被剔出股票池。不过,在极具吸引力的估值诱惑下,近期公募基金整体提升港股仓位,一些基金从低配到大幅加仓,更有甚者直接将港股仓位打到九成。随着国际资金回流以及内资加速涌入,港股市场人气骤升,“含港”基金走出至暗时刻,基金经理南下香江的激情再度燃起。布局港股的主动基金规模从2020年开始快速提升,2021年年中规模达到峰值后便开始下滑。目前投资港股的公募基金整体港股仓位较低。从公募主动权益基金对港股的配置来看,集中布局新经济行业,金融等方向则被显著低配。

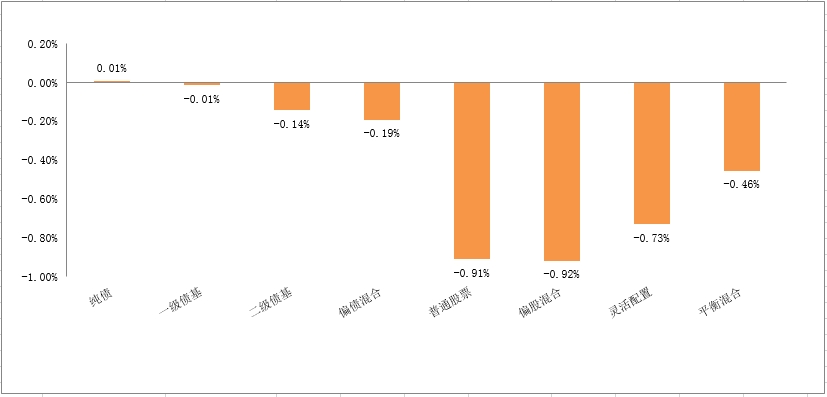

图1 5月8日各类型基金收益情况

图2 5月8日各指数涨跌情况

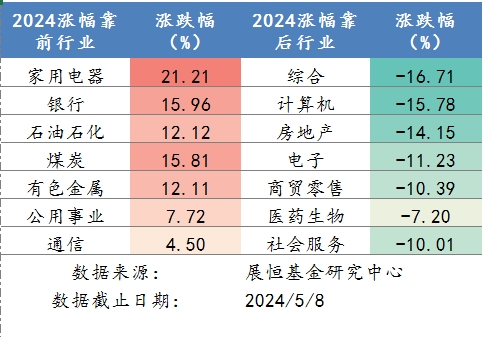

图3 2024年各行业涨跌幅排名