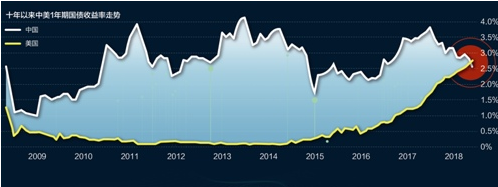

最近,中美国债利率的对比成为了大家关注的热点,因为中美一年期国债利率出现了十年以来的首次倒挂。那么到底什么是国债利率倒挂呢?

一直以来我国的国债收益率往往要比美债的收益率高,由上图我们发现,中国1年期国债收益率的白线在美国1年期国债收益率的黄线上方。理论上来讲,我国的利率水平高于美国,资本出于逐利的目的会流向我国,进而人民币升值,这又进一步促使资本流向我国,不能达到均衡。但是我国对资本存在管制,资本管制使得资本流动性要差一些,即美债利率=中债利率-资本管制,大体能够保持中美间的汇率平稳。

最近我国国债收益率逐渐下降,美国国债收益率逐渐上升,二者利差逐渐缩小,最终我国一年期国债收益率低于美国一年期国债收益率,这就形成了中美一年期国债利率倒挂。

为啥出现倒挂呢?

在经济逐步回升后,美国开始退出金融危机后的超宽松货币政策,从2015年至今已经加息8次,今年内已完成3次加息。通常,央行会跟随美联储加息,但今年6月份美联储加息时央行未有相应反应,9月底美联储的加息,央行在10月反而进行了降准。

随着美国加息周期的推进,美国国债利率上行趋势明显,而我国为了应对经济的下行不断增加市场流动性投放,导致我国国债利率走低,因此两国利差逐步缩小,最终出现两国国债利率倒挂。

人民币汇率破7?

今年人民币兑美元汇率频频处在破7的关口,中美一年期国债利率倒挂的出现,人民币存在贬值的压力,让市场上又开始讨论人民币汇率是否会破7?

利差导致资本从一国流向另一国,进而对汇率产生影响,必须要满足下面两点,一是两国间的资本能够自由流动,二是两国国债交易量的规模足够大。现在我国的资本项目还没完全开放,国内投资者购买美国国债或者国外投资者购买我国国债的渠道也还没有完全打通。其次,海外投资者在中国债券市场占比也非常低,仅有1.2%,所以利差对汇率的影响有限。

虽然一年期国债利率倒挂,但是中国10年期国债收益率依然是高于美国10年期国债收益率的。并且国际间投资者资产配置更侧重于长期,所以整体来看,我国国债收益率仍是高于美国的。

今年在人民币兑美元汇率接近7时,央行多次出手对人民币汇率进行调节,例如再次将远期售汇业务的外汇风险准备金率从0调整为20%、重启“逆周期因子”,之后人民币汇率就开始慢慢回升。

总的来看,中美国债利率倒挂对人民币汇率影响较小,短期人民币汇率破7的概率较小,大家无需担心。